SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ipo

Сегодня IPO Twitter

- 07 ноября 2013, 12:45

- |

Цена акций Twitter в рамках IPO определена на уровне $26 за акцию, что выше установленного ранее ценового диапазона в $23-25.

Цена акций Twitter в рамках IPO определена на уровне $26 за акцию, что выше установленного ранее ценового диапазона в $23-25.Изначально Twitter планировал предложить инвесторам акции по цене от $17 до 20 за бумагу, но на этой неделе компания повысила ценовой диапазон IPO $23-25. Книга заявок на акции Twitter была переподписана в несколько раз.

По итогам предложения в свободное обращение выйдут 70 миллионов обыкновенных акций Twitter, что составит 13% компании. Продающие стороны привлекли в ходе IPO около $1,82 миллиарда, а капитализация компании оценена в $14,2 миллиарда. Торги акциями Twitter начнутся сегодня на NYSE под тикером TWTR.

Объем IPO в 70 миллионов акций не включает в себя 10,5 миллиона ценных бумаг, которые в течение 30 дней дополнительно могут продать банки-организаторы IPO во главе с Goldman Sachs. Следовательно, сумма IPO может достичь $2,09 миллиарда. После IPO у Twitter будет 544,7 миллиона акций.

по материалам: http://study-of-trading.ru/Mozgby/2013/11/07/twitter-stoit-142-mlrd.html

- комментировать

- Комментарии ( 20 )

Twitter повысил цену IPO с $20 до $25. Завтра IPO!

- 05 ноября 2013, 16:59

- |

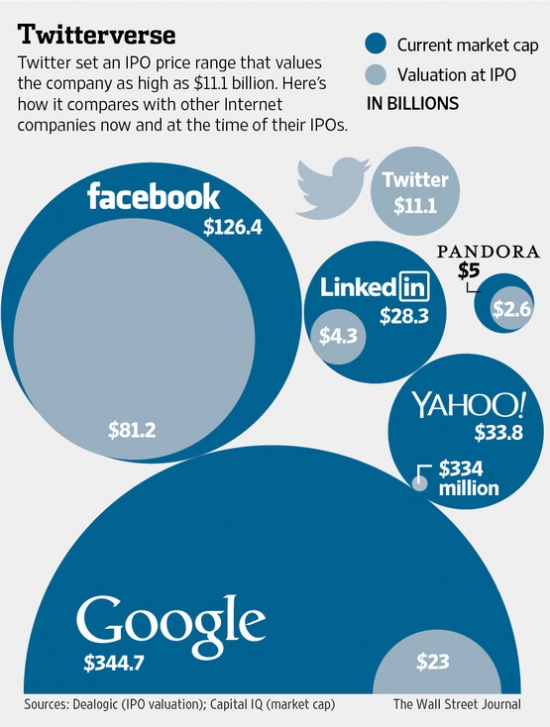

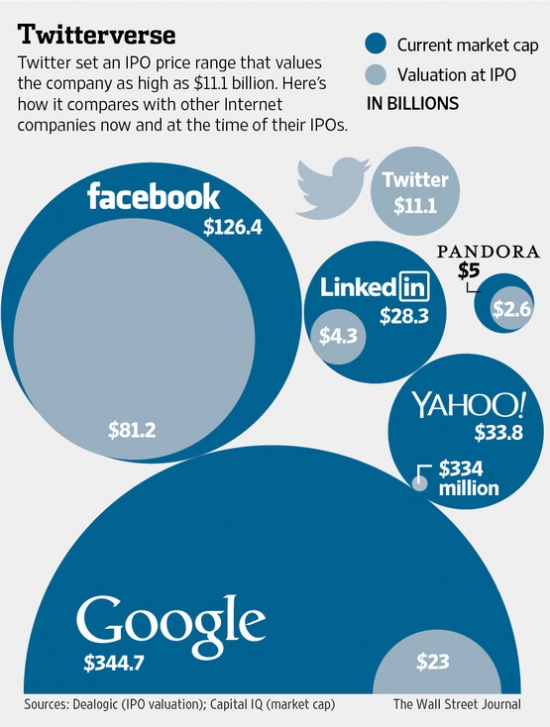

При $25 капитализация Твиттера на IPO составит $13,6 млрд.

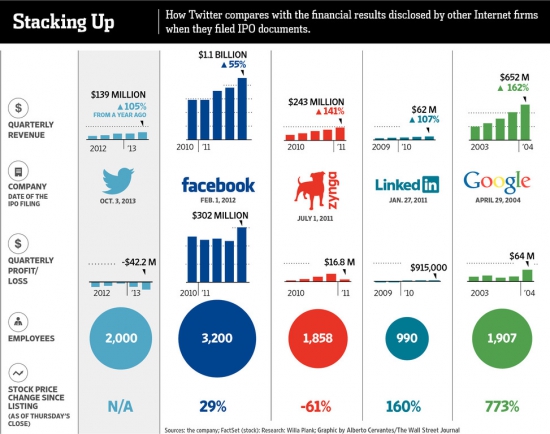

Лично я уверен, что в компаниях, подобных твиттеру, сейчас надулся бабл. В принципе, если сравнивать Twitter с FB или LNKD, то он стоит не так уж и много. При такой цене, твиттер будет оценен в 12 годовых выручек 2014 года. Фейсбук на IPO стоил 11,4 выручек. LinkedIn сейчас стоит 12,4 выручек.

Хрен знает, сколько времени пройдет, прежде чем инвесторы осознают, как много денег они платят, владея так мало...

Про тех-стак бабл можно почитать тут:

http://www.businessinsider.com/evidence-that-tech-sector-is-in-a-bubble-2013-11

Статья конечно не супер-интеллектуальная, с веселыми картинками, но как мне кажется, идея там в целом верная.

Предыдущие записи по теме: IPO Twitter

Лично я уверен, что в компаниях, подобных твиттеру, сейчас надулся бабл. В принципе, если сравнивать Twitter с FB или LNKD, то он стоит не так уж и много. При такой цене, твиттер будет оценен в 12 годовых выручек 2014 года. Фейсбук на IPO стоил 11,4 выручек. LinkedIn сейчас стоит 12,4 выручек.

Хрен знает, сколько времени пройдет, прежде чем инвесторы осознают, как много денег они платят, владея так мало...

Про тех-стак бабл можно почитать тут:

http://www.businessinsider.com/evidence-that-tech-sector-is-in-a-bubble-2013-11

Статья конечно не супер-интеллектуальная, с веселыми картинками, но как мне кажется, идея там в целом верная.

Предыдущие записи по теме: IPO Twitter

Кто бы сомневался - банк Тинькова на лондонской бирже рухнул ниже цены размещения

- 31 октября 2013, 18:52

- |

Кто бы сомневался — банк Тинькова на лондонской бирже рухнул ниже цены размещения

В четверг на Лондонской бирже цена GDR ТCS Group Holding Plc (материнская структура ТКС-банка) подешевели с закрытия торгов предыдущего дня на 5,73% до $17,04 (данные на 12.41 по Лондону). Индекс FTSE 100 в это же время упал на 0,37%. Бумаги ТКС сейчас торгуются ниже цены размещения компании — $17,5, размещение прошло по верхней границе диапазона. Объем торгов, по данным Bloomberg, сейчас составляет $61,2 млн, превышая более чем в два раза вчерашние объемы ($29,2 млн).

Торги GDR ТКС начались на прошлой неделе. За первый день (22 октября) бумаги подорожали на 6,7% до $18,68, в ходе торгов цена поднималась до максимальных $20. Индекс FTSE 100 тогда вырос на 0,62%. Объем торгов бумагами ТКС составил $0,97 млрд.

По данным источников в банке, накануне торгов книга заявок была переподписана в 13 раз. Объем размещения составил 1,087 млрд долларов без учета 15-процентного опциона. Таким образом, банк был оценен почти в пять своих капиталов. Практически весь объем размещаемых ГДР был выкуплен иностранными инвесторами, российские инвесторы не проявили большого интереса. В результате IPO в свободном обращении находится 34,3% акций банка, исключая доразмещение.

( Читать дальше )

ТКС Банк. Размещение акций на Лондонской бирже (дополнение)

- 29 октября 2013, 10:51

- |

Всем привет!

По мотивам топика smart-lab.ru/company/unitedtraders/blog/146819.php хотелось бы немного своего добавить.

Разместился ТКС на Лондонской бирже. Почему именно там а не на Российский? Наверно всем понятно, что на Российской больше сложностей с размещением и неликвид. Есст-но за эти акции много бы не дали.

Банк был оценен в 3.2 млрд $, торговался на тот момент за 3.4 млрд (У Сбера 1.2 млрд$)

В Свободное плаванье отпущено 39% акций. О.Ю Тиньков так же остается главным держателем бОльшего пакета акций и решающее слово за ним.

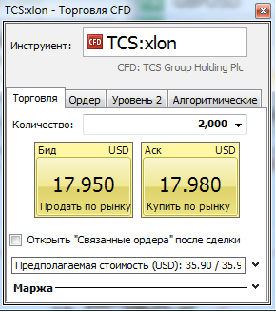

Торгуются акции у Саксо-Банка.Торговля деривативами на акции Тинькофф доступна клиентам в виде депозитарных расписок (GDR) и контрактов на разницу CFD.

Выглядит это так.

Скажите, кто клиент Саксо? По какой цене щас торгуются акции? Очень интересно)))

В комментариях к топику Юнайтед Трейдерс, шортили.

А также были комменты о том, что это реклама и т.д. Ребят, это не реклама. Это новости бирж и компаний. Если бы это тут не освещали, вы бы сидели как в пещере и не знали кто где и почем разместился, какая цена, какие котировки… что вы как дети малые?

( Читать дальше )

По мотивам топика smart-lab.ru/company/unitedtraders/blog/146819.php хотелось бы немного своего добавить.

Разместился ТКС на Лондонской бирже. Почему именно там а не на Российский? Наверно всем понятно, что на Российской больше сложностей с размещением и неликвид. Есст-но за эти акции много бы не дали.

Банк был оценен в 3.2 млрд $, торговался на тот момент за 3.4 млрд (У Сбера 1.2 млрд$)

В Свободное плаванье отпущено 39% акций. О.Ю Тиньков так же остается главным держателем бОльшего пакета акций и решающее слово за ним.

Торгуются акции у Саксо-Банка.Торговля деривативами на акции Тинькофф доступна клиентам в виде депозитарных расписок (GDR) и контрактов на разницу CFD.

Выглядит это так.

Скажите, кто клиент Саксо? По какой цене щас торгуются акции? Очень интересно)))

В комментариях к топику Юнайтед Трейдерс, шортили.

А также были комменты о том, что это реклама и т.д. Ребят, это не реклама. Это новости бирж и компаний. Если бы это тут не освещали, вы бы сидели как в пещере и не знали кто где и почем разместился, какая цена, какие котировки… что вы как дети малые?

( Читать дальше )

IPO Twitter. Продолжение

- 28 октября 2013, 18:22

- |

- Твиттер — хорошо узнаваемый брэнд, но плохая компания и плохая акция. Это обеспечит очевидное запузыривание на уровне проведения IPO

- На рынке денег больше чем идей. Твиттер купят дороже fair value.

В этом году в США состоялось IPO 169 компаний.

Они привлекли $45 млрд

9 компаний привлекли более $1 млрд

Из них технологических IPO только 18% — мин. за несколько лет

В среднем технол. компании вырастают в 1 день торгов на 30%

Моя предыдущая заметка на эту тему

smart-lab.ru/blog/mytrading/147590.php

Котировки акций "АЛРОСА" до конца года могут вырасти до отметки 40 рублей

- 28 октября 2013, 16:12

- |

Самое главное событие для российского рынка сейчас это, конечно же, IPO «АЛРОСы». На мой взгляд, цена размещения на уровне 35 рублей за акцию выглядит конкурентоспособной и бумага рынком была оценена справедливо, не на максимальном значении. Поэтому я смотрю на акции компании очень позитивно. Не забывайте, что «АЛРОСА» одна из немногих акций на нашем рынке, которая может постоянно генерить прибыль, несмотря на какие-то «катаклизмы». Как показал кризис, сильного падения спрос на алмазы и бриллианты не было. Да, было какое-то снижение, но наоборот, инвесторы, выходя из рискованных активов, искали то, что можно потрогать руками, и, конечно, рынок алмазов, рынок бриллиантов, он очень перспективный, и потенциал роста огромный, и учитывая, что 25% мирового рынка занимает «АЛРОСА», 35 рублей за акцию — очень хорошая цена для инвесторов для участия в публичном размещении компании. Снижения цены акций после размещения я, в принципе не жду. Если бы цена размещения была около 40 рублей, какое-то снижение могло произойти, но при невысокой цене размещения, потенциала к снижению там нет. Наоборот, «АЛРОСА» может быть своеобразной защитной бумагой на российском рынке, исходя из вышеперечисленных факторов. После IPO бумага может превратиться в еще одну «голубую фишку», она уже в принципе показывает очень приличные обороты, но после размещения эти обороты могут увеличиться, что будет позитивно сказываться на цене акций. Сейчас потенциал роста бумаг «АЛРОСы» составляет 40 рублей за акцию до конца года, это вполне осуществимая цель.

NYSE.IPO Twitter. Тренировка на кошках.

- 27 октября 2013, 07:29

- |

NYSE вчера провела репетицию IPO Twitter

Все прекрасно помнят историю IPO Facebook на NASDAQ. Тогда ребяты тоже готовились. Только им кошек не хватило. Тесты были проведены на объеме лишь 40 тыс. заявок, число которых в реале достигло 500 тыс.

NYSE подошла к тестированию более обстоятельно и заранее запаслась кошками в количестве, близком к реальному — говорят о прогоне на сотнях тысяч заявок.

По словам представителей биржи, тесты прошли успешно.

Ни одна кошка во время тестов не пострадала.

www.itar-tass.com/c16/928448.html

НЬЮ-ЙОРК, 27 октября. /Корр. ИТАР-ТАСС Андрей Бекренев/

IPO Twitter. Где деньги то?

- 25 октября 2013, 18:20

- |

Одним словом: убыточная компания ценой в 16 годовых выручек. Жесть!

В Истории с Твттером мне всегда было интересно, как это компания вообще зарабатывает? Такой же вопрос у меня в свое время был и к фейсбуку. Я бы 100% не купил акции FB на IPO, ни после. Вот google мне реально нравится. А twitter и fb слишком ИМХО дороги, а риск вымирания этих компанрий реально большой. Итак, параметры.

85% доходов от рекламы, в основном на мобильных платформах

Лично у меня вопрос — куда твиттер умудряется потратить всю выручку, еще и получить убыток? Я не влезал в отчетность, просто физически интересно, как сервер и пару программистов и пару сисадминов могут стоить 550 млн за 9 мес?:) Или там что-то еще есть?:)

Твитнуть новость

В Истории с Твттером мне всегда было интересно, как это компания вообще зарабатывает? Такой же вопрос у меня в свое время был и к фейсбуку. Я бы 100% не купил акции FB на IPO, ни после. Вот google мне реально нравится. А twitter и fb слишком ИМХО дороги, а риск вымирания этих компанрий реально большой. Итак, параметры.

- Диапазон цены $17-$20

- Кол-во 70 млн акций (13%)

- Капитализация при $20 будет $11,1 млрд

- В ходе размещения инвесторы отдадут до $1,6 млрд

- Цена будет установлена 6 ноября 2013.

- Количество пользователей = >230 млн (против 1,2 млрд у FB)

- 75% пользователей — зарубеж, генерят только 25% выручки

- 75% заходят с мобильных устройств

- Выручка 9 мес = $422 млн

- В 2010 выручка была $28 млн. 2012 = $317 млн

- Убыток 9 мес = $134 млн (вырос с $70,7 млн)

- Основана в 2006 году

- 500 млн твитов в день

85% доходов от рекламы, в основном на мобильных платформах

Лично у меня вопрос — куда твиттер умудряется потратить всю выручку, еще и получить убыток? Я не влезал в отчетность, просто физически интересно, как сервер и пару программистов и пару сисадминов могут стоить 550 млн за 9 мес?:) Или там что-то еще есть?:)

Твитнуть новость

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал