etf

Создатели прайм-брокера EXANTE: «Лучшая стратегия по биткоину – купи и держи»

- 01 июня 2016, 15:12

- |

Анатолий Князев и Алексей Кириенко в свое время получили известность как создатели российского прайм-брокера EXANTE и первого в мире хедж-фонда биткоинов. Теперь же фонд отошел на второй план, а предпочтение они отдают брокерскому бизнесу и созданию околорыночных сервисов. О будущем индустрии криптовалют, разбирательстве с SEC и новых направлениях развития финансисты рассказали в интервью FO.

БИТКОИН-РЫНОК ПЕРЕСТАЛ БЫТЬ ИНТЕРЕСНЫМ

В интервью трехлетней давности вы позиционировали себя, прежде всего, как создателей первого хедж-фонда биткойнов. Какую долю в вашем бизнесе сейчас занимает этот хедж-фонд?

Анатолий Князев: Мягко говоря, не самую большую.

Менее 50%?

Ан: Менее 10%. Да, это был первый в мире хедж-фонд, специализирующийся на биткоине. В 2013 году он оказался лучшим по доходности за всю историю хедж-фондов, заработав 8000%. Именно тогда биткоин вырос с $6-8 до $1000. А в прошлом году наш фонд принес всего 100%. Это тоже хороший результат, но аналогичную доходность можно получить, инвестируя в некоторые американские акции. Так что теперь это лишь один из наших проектов

( Читать дальше )

- комментировать

- 38 | ★2

- Комментарии ( 2 )

Инвестиционность фондовых рынков.

- 26 мая 2016, 22:03

- |

Приветствую коллеги.

Все мы много раз читали в умных книгах о разумности инвестирования в акции. Независимые эксперты и просто успешные инвесторы склоняют толпу к пассивному лонгу в бугагах. Брокерам выгодна активная торговля, потому о пассивных инвестициях селзы молчат.

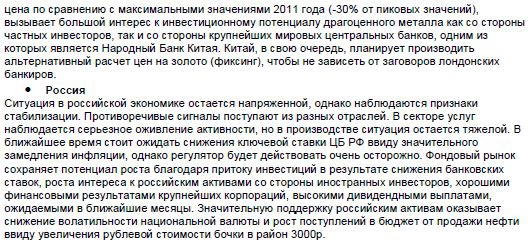

Но я бы хотел поговорить не о целесообразности пассивных инвестиций, а о фондовых рынках, на которых целесообразнее это делать. Ведь в разных странах уровень развития рынка капитала отличается по целому букету факторов, значит и инвестирование будет отличатся.

Я предлагаю достаточно простой признак, по которому можно измерить «инвестиционность фондовых рынков». Суть его заключается в превышении дивидендной доходности индекса акций над ставкой рефинансирования местного Центробанка. То есть, насколько эффективно работают публичные компании.

Ниже гистограмма из 20 ключевых рынков (чем выше показатель – тем лучше). В список не включены Франция, Италия, Испания, так как они находятся в рамках одного ЦБ с Германией.

Исходя из этого ранжирования составлю портфель из 4 лучших рынков (Australia, Sweden, Singapore, UK) при помощи etf на них (EWA, EWD, EWS, EWU). С начала этот портфель показывает +3,6%.

Успехов в инвестировании!

Кидалово в FXMM ?

- 20 мая 2016, 11:05

- |

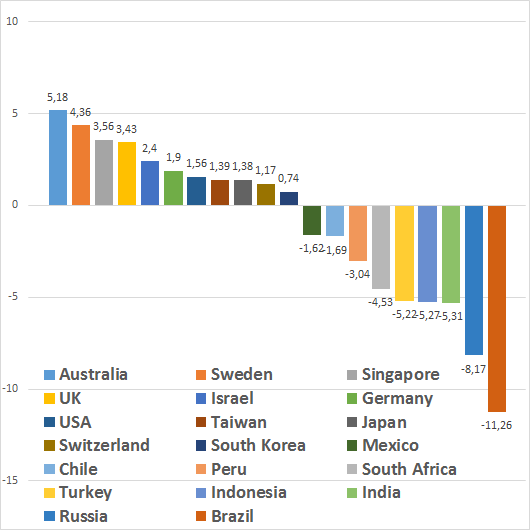

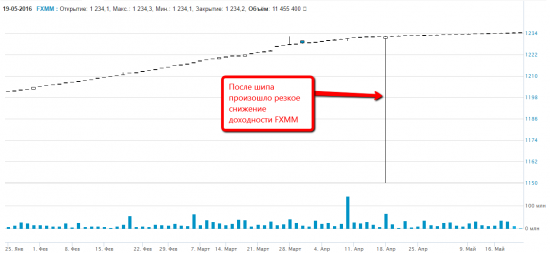

Хочу обратить внимание на ситуацию с ETF FXMM, за последний месяц котировки фонда на Московской бирже выросли всего на 2 пункта (+0,162%) или 1,945% годовых вместо обещанных 9-10% годовых. Для информации, доходность FXMM образуется из покупки трежерис за баксы и рублевого хеджа фьючерсом. Спрэд между долларов спот и фьючерсом до 2% годовых не упал, это факт. С трежерис тоже особо ничего не случилось.

И произошло такое снижение доходности аккурат после шипа 18 апреля.

У кого какие мысли? Куда делась остальная доходность? По старой русской традиции инвесторов опять хотят нагреть?

FXRL vs RTSI

- 17 мая 2016, 19:17

- |

На 02.03.16 ETF закрылся на значении 1529, индекс — на 780,16

На 17.05.16 ETF закрылся на значении 1591, индекс — на 931,73

Потенциальная доходность ETF за измеренный период — 4,05%, индекса — 19,42%

Это такая ошибка отслеживания (tracking error), или я чего-то не догоняю?)

P.S. Отставить панику! В Квике все ETF уже номинированы в рублях, поэтому сравнивать нужно с MICEX. Индекс вырос на 4,15%. Это уже поближе к правде ;) Спасибо Oskolkov

Самое масштабное в истории бегство капиталов с рынка высокорисковых облигаций

- 16 мая 2016, 19:19

- |

Самое масштабное в истории бегство с рынка высокорисковых облигаций. На графике показан отток капитала за последние дни из самого большого индексного фонда (HYG), специализирующегося на рисковых бумагах.

Обратите внимание, причем, как нарастает амплитуда колебаний в последние годы.

( Читать дальше )

Инвестиции в рынок США в рублях с защитой от девальвации

- 11 мая 2016, 11:13

- |

Уже давно вынашиваю план более широкой диверсификации своего портфеля. Не смотря на то, что я являюсь квалифицированным инвестором согласно российскому законодательству и имею право работать с иностранными ценными бумагами и другими инструментами, до сих пор я этого не делал. Дело в том, что комиссии за выход на биржи США довольно высоки для моего депозита. Кроме того, почти всегда требуется платить «абонентскую плату», если размер месячной комиссии не превышает пороговую величину. А так как я совершаю минимальное количество сделок, такой тип инвестирования становится совершенно невыгодным. Кроме того, заниматься анализом 27 000 американских компаний и выбирать из них лучших нету ни сил ни желания. Хватает и российских эмитентов. Таким образом я пришел к выводу, что мне необходимо вложиться в индексный фонд.

( Читать дальше )

Открытие брокер - ловкость рук и никакого мошейничества.

- 02 мая 2016, 22:34

- |

Купил я себе ETF и был счастлив от своей проницательности ибо он приносил мне профит.

Захожу в квик Открытия в пятницу зафиксировать прибыл.

ТИКЕРА НЕТ! И позиции тоже нет. И денег нет.

Звоню в поддержку — говорят город герой переименован, у инструмента происходят изменения в наименовании пробуйте 2-го числа!

Пробую второго числа, ни тикера, ни поддержки.

Yahoo.com исправно показывает котировки и новостей о переименовании нет!

Получаете вы вкладываете деньги в инструмент, а его нет и спросить не с кого.

Как бы великое ничто ;-)

Хотите быстрого просветления и не привязываться к материальным благам — работайте с Открытием ;-)

Будет жестко, но станете философом.

Состоялся ли технический «бум» аппаратного обеспечения?

- 29 апреля 2016, 11:08

- |

Состоялся ли технический «бум» аппаратного обеспечения?

Публикация финансовой отчетности компаний американского рынка набирает обороты. Часть крупнейших корпораций рынка («голубых фишек») уже предоставила отчетность. Однако финансовые показатели ряда компаний попросту не впечатляют. Одним из «худших» секторов по отчетности за текущий квартал, является ИТ-индустрия. Такие компании, как Microsoft, Alphabet, Apple, Yahoo, Twitter, Intel, Facebook уже опубликовали финансовые отчетности, и примечательным является тот факт, что большинство продемонстрировали снижение выручки по отношению к кварталу годом ранее (кроме последнего). Особенно низкое падение зафиксировано в Apple, выручка которой снизилась с 58 млрд. долларов до 50.8 млрд.

( Читать дальше )

Инвестируем в индексы и ETF. Как прыгнуть выше рынка?

- 28 апреля 2016, 13:25

- |

Этот цикл статей – для ленивых и не очень ленивых долгосрочных инвесторов, которые хотят сделать простое, но выгодное вложение. Вложение, которое сможет долгосрочно давать доход без перепродажи активов. Мы обсудим, в какой степени на эту роль годятся фонды, отслеживющие популярные биржевые индексы вроде S&P 500: общерыночные и отраслевые фонды, growth- и value- фонды. А также дадим советы, как самостоятельно собрать выгодный портфель акций “с нуля”. Мы покажем, что даже самые простые методы могут дать доходность порядка 11% годовых, а продвинутые – от 15% и выше.

Автор: Виктор Аргонов, с использованием материалов статей Кори Хоффштейна и Натана Фабера из аналитической компании Newfound (blog.thinknewfound.com/2016/02/growth-not-not-value, blog.thinknewfound.com/2016/03/what-are-growth-and-value, blog.thinknewfound.com/2016/04/closer-look-growth-value-indices)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал