ecb

3 самых ожидаемых события марта

- 04 марта 2016, 10:56

- |

Первый месяц весны может порадовать нас в этом году не только красотой подснежников, но и волатильностью на рынке. Месяц обещает быть «горячим» не только по температурным показателям, но и по причине событий, которые произойдут на финансовых рынках. Чтобы Вы не пропустили ни одного из них, и всегда были готовы и застрахованы от дополнительных рисков, представляем Вашему вниманию 3 самых ожидаемых события марта. «Осведомлен – значит вооружен».

Non-Farm

В первую пятницу месяца, по обычаю, в США будут опубликованы статистические показатели по количеству новосозданных рабочих мест в несельскохозяйственном секторе. Показатель предыдущего месяца оказался ниже ожидаемого и составил 151 тысячу, что гораздо меньше общепринятого показателя (200 тысяч), который является оптимальным для экономики США. Но, снижение уровня безработицы на 0,1% к 4,9% никто не ожидал, и это стало безусловным катализатором укрепления американской валюты.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 3 )

EURUSD, GOLD Неделя 30.11-04.12

- 30 ноября 2015, 12:16

- |

Евро: жду обновления лоу года (1,0460) на неделе. Дальше загадывать не буду, посмотрю на реакцию вблизи лоу года и на каких объемах сливают фьюч. Опционы, экспирация которых будет в декабре показывают преобладание опционов пут. На заметку. Сегодня продам от 1,0600-1,0620 с коротким стопом в 20 пп. При альтернативном варианте похода евро в лонг на заседании ЕЦБ 3 декабря и Нон-фарме 4 декабря опять же буду смотреть на объемы покупок. Первый уровень для продажи в таком случае 1,08.

Золото: область разворота 1030-1000 с потенциалом коррекции до 1100. Раньше этой области вставать в лонг вижу весьма опрометчивым шагом.

Всем налички! Обнял.

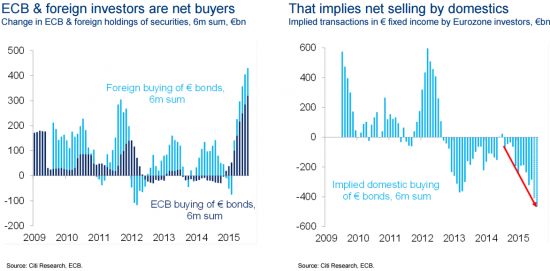

Еврозона одной картинкой

- 02 октября 2015, 10:22

- |

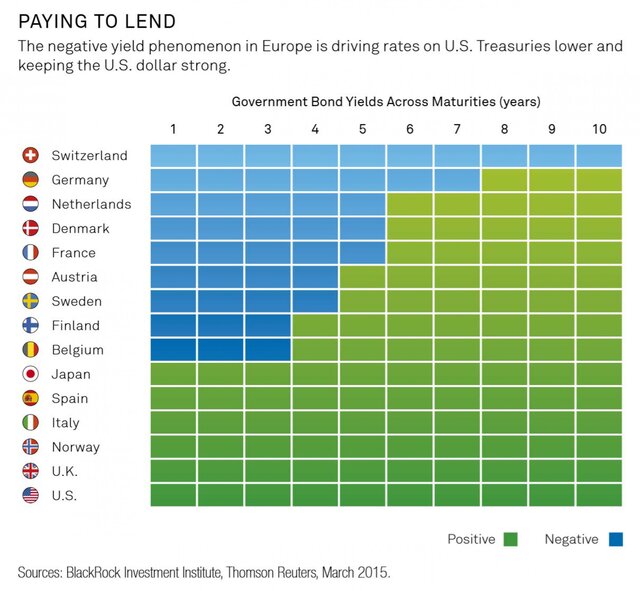

Отрицательные ставки приведут долговой рынок к краху.

- 30 апреля 2015, 09:30

- |

(Источник: Вести.Экономика)

Сверхмягкая денежно-кредитная политика Европейского центрального банка (ЕЦБ) и программа количественного смягчения создают серьезные риски для финустойчивости еврозоны.

Уже сейчас около трети европейских гособлигаций имеют отрицательную доходность. У одной только Германии таких бумаг уже 70%, причем двухлетки торгуются с доходностью минус 0,27%, то есть даже ниже депозитной ставки ЕЦБ. Это противоречит здравому смыслу, и многие гуру рынка заявляют о наличии самого настоящего пузыря, предлагая при этом играть на понижение стоимости европейских облигаций, в первую очередь немецких. На прошлой неделе Билл Гросс, считающийся королем долгового рынка старой школы, назвал продажу немецких гособлигаций величайшей возможностью всей его жизнью.

Согласно параметрам QE центральный банк не покупает бумаги с доходностью ниже 0,2%, а значит, когда доходности по всем бумагам Германии упадут до минус 0,2%, участники рынка смогут дружно начать игру против ЕЦБ, тем более что к тому времени регулятор уже будет готовиться к завершению своей программы. Парадоксальность ситуации еще и в том, что уже сейчас, играя на понижение стоимости немецких бумаг, можно неплохо заработать. Об этом накануне заявил уже новый король облигаций Джеффри Гундлах.

( Читать дальше )

Brent и русский рынок на следующей неделе...

- 23 января 2015, 21:30

- |

Brent и русский рынок на следующей неделе...

Давос для РФ закончился неутешительно, у кого инфа другая — велкам в комменты.

и есть исчо один момент, на который бы хотелось обратить ваше внимание (хотя все его итак наблюдали)

это решение ЕЦБ:

понятно, что Драги давно обещал раздуть баланс, в моменте это кажется хорошо и для EM не в последнюю очередь.

Но, если верить тому постулату, что он преследует цель борьбы с инфл-ей, думаю: объем программы и (момент для) решение вызвано (выбран), в т.ч. ожиданиями по ценам на энергоносители, коротко:

ЕЦБ оценивает перспективы роста цены на нефть ну… как маловероятные, и минимум полгодика на текущих.

А это рост вероятности продолжения всеобщего хэджа, игры в шорты сырья, местная потребность в валюте и ...

ну все Вы это уже видели.

М.б. стоит уповать на технику, цикличность и рост,

но что-то долго распределяют на текущих)), имхо, с окончанием форума увидим выход, поэтому… Ваши предложения

Снижение ECB Deposit Rate

- 02 октября 2014, 15:39

- |

На депозиты нельзя, в развивающиеся страны нельзя, значит придется покупать комоды и стоки.

По факту, в паре EURUSD начнется разворот (коррекция).

Давление на рубль ослабнет, появится шанс скорректироваться по SI к уровню 37500

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал