The Economist

А кто-то не верил ?

- 11 марта 2024, 22:29

- |

Финансовый крах страны, который многие прогнозировали весной 2022 года, так и не наступил, пишет Economist. В том числе, на это повлияло решение правительства о введении обязательной продажи валютной выручки для экспортеров.

Россия все же движется к «мягкой посадке», при которой инфляция замедляется, не разрушая экономику.t.me/Drinvesti

- комментировать

- 666

- Комментарии ( 18 )

Как компании на самом деле используют генеративный ИИ. Некоторые эксперименты с чат-ботами полезнее других

- 04 марта 2024, 10:17

- |

Встречайте своего нового второго пилота

Прошел почти год с тех пор, как Openai выпустила gpt-4, свою самую сложную модель искусственного интеллекта и своего рода мозг Chatgpt, своего новаторского робота-переговорщика.

За это время рыночная капитализация американской технологической отрасли в широком смысле выросла вдвое, создав акционерную стоимость в 6 триллионов долларов.

Для некоторых технологических компаний растущие доходы начинают соответствовать заоблачным ценам на акции. 21 февраля Nvidia, которая разрабатывает чипы, используемые для обучения и запуска таких моделей, как gpt-4, сообщила о впечатляющих результатах за четвертый квартал, в результате чего ее рыночная стоимость достигла 2 трлн долларов.

ai mania также подняла цены на акции других технологических гигантов, включая Alphabet (родительскую компанию Google), Amazon и Microsoft, которые тратят большие средства на разработку этой технологии.

В то же время продажи программного обеспечения ИИ в крупных технологических компаниях остаются небольшими.

( Читать дальше )

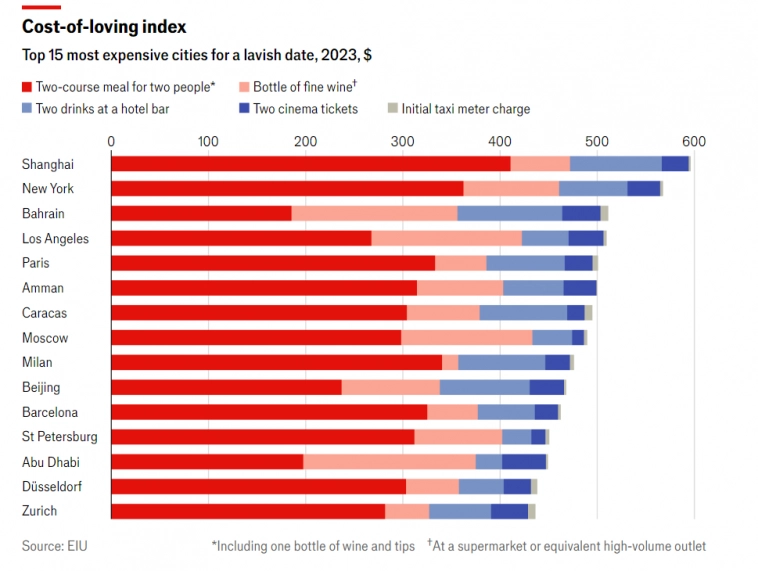

Индекс стоимости романтики журнала The Economist. Рейтинг дорогих городов для романтики. В Москве - романтика обойдется в 490$, СПБ - 450$

- 14 февраля 2024, 09:23

- |

считается, что это событие восходит к похотливым ритуалам плодородия в Древнем Риме;

Иран запретил любое празднование Дня святого Валентина в 2011 году, чтобы не распространять беспорядочное поведение Запада;

и это один из самых прибыльных фестивалей Америки.

Национальная федерация розничной торговли (НФР) прогнозирует, что в этом году средний американец потратит 186 долларов на валентинку.

В некоторых городах эта сумма будет намного больше, чем в других. Используя данные последнего индекса стоимости жизни компании eiu, The Economist создали собственный «индекс стоимости жизни».

В рейтинге представлены самые дорогие города мира, где можно провести романтический вечер: мы начинаем с напитков в шикарном отеле, затем следует роскошный обед из двух блюд, поездка в кино, поездка на такси домой и хорошая бутылка вина. чтобы завершить дело. (Прежде чем отказаться от свиданий, помните, что eiu собирает цены, ориентируясь на экспатриантов и деловых путешественников, а не на местных влюбленных, перехватывающих дешевый кусок.)

( Читать дальше )

Журнал The Economist - это мануал для профессиональных трейдеров!!!

- 11 декабря 2023, 19:52

- |

ЧТО ПРИГОТОВИЛИ РОТШИЛЬДЫ НА НОВЫЙ ГОД?

- 20 ноября 2023, 11:07

- |

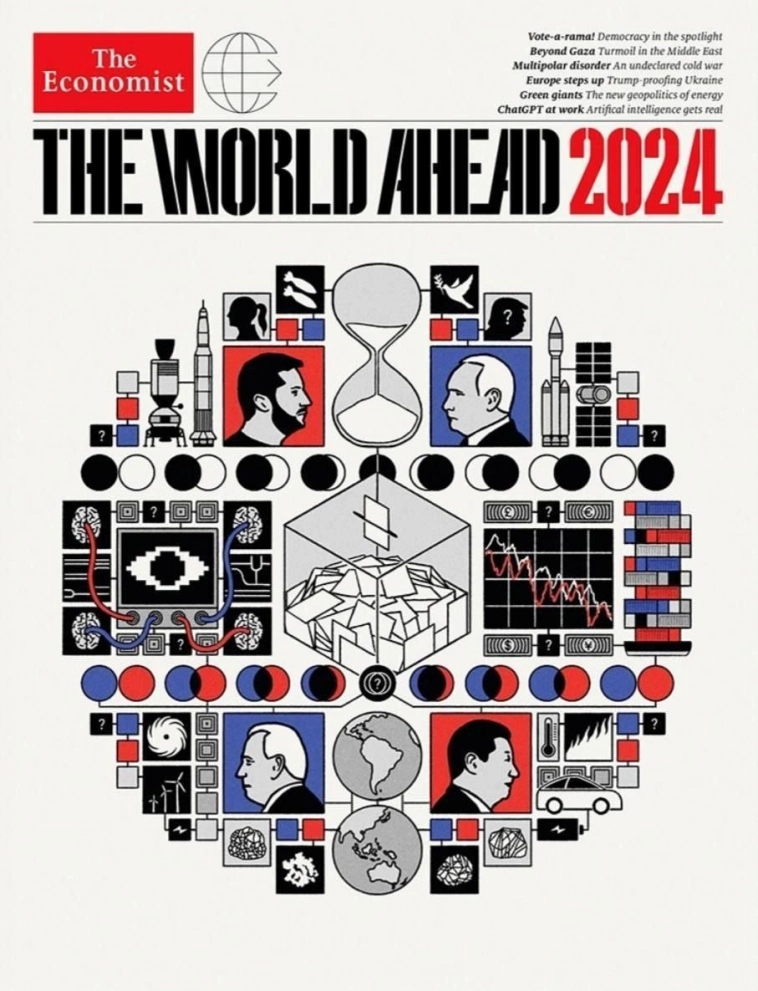

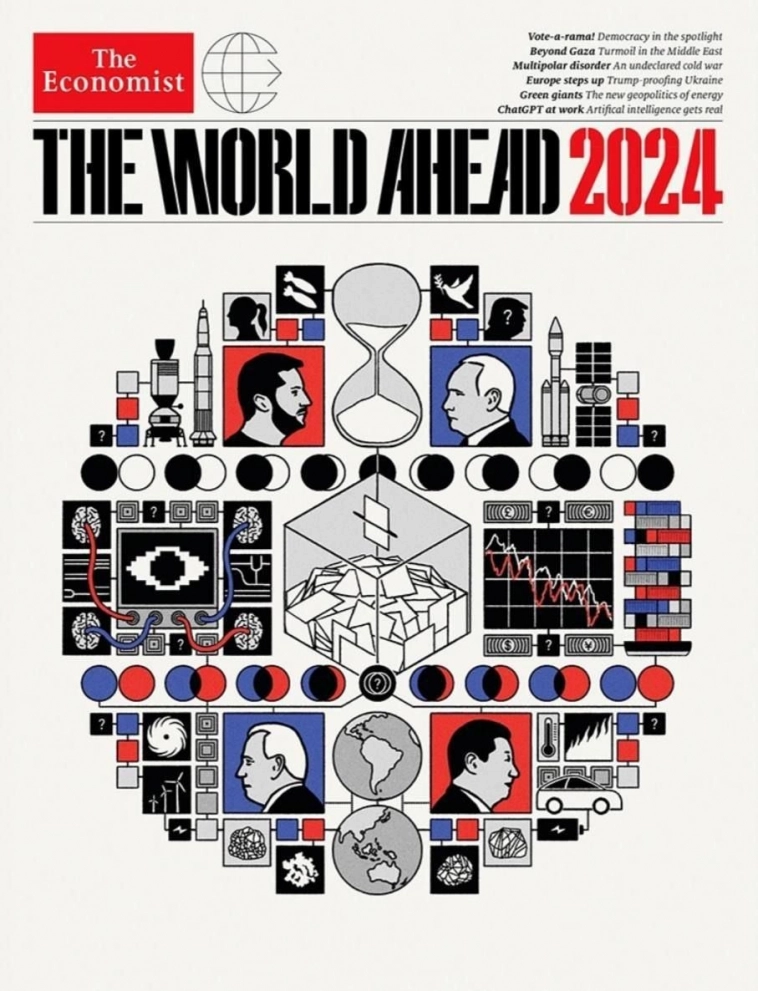

Разбираем новую обложку The Economist на 2024 год!

Спойлеры:

Президентом США станет женщина

В конфликт России и Украины вмешается третья страна

8 апреля ― важная дата для СВО

Справка для непосвященных

Бытует мнение, что Ротшильды передают тайные знания через обложки своего журнала. Кому? Неизвестно. Зачем? Тоже. О чем? О том, что ждет мир дальше.

Economist выходит с 1843 года и принадлежит группе влиятельных семейств. Если вы хотите всерьез заниматься конспирологий, до помимо Ротшильдов придется выучить и другие фамилии. Аньелли, Кэдбери, Лэйтоны и Шрёдеры ― это тоже собственники The Economist. При этом доля Ротшильдов в бизнесе ― 20%, а доля семейства Аньелли ― аж 43%.

Какая именно картинка служит посланием?

Журнал выходит еженедельно. И каждый выпуск сопровождается тонной иллюстраций! В каждом искать послание? Конечно, нет. Внимание конспирологов обычно привлекают те картинки, на которых изображена полная белиберда ― абсурдный сюжет, нагромождение деталей и странных символов. Обычно такие иллюстрации красуются в выпусках «The World Ahead», в которых обсуждаются тренды предстоящего года. Но странные картинки могут встречаться и в других спецвыпусках.

( Читать дальше )

Прогноз для 15 индустрий на 2024 год от The Economist

- 19 ноября 2023, 12:06

- |

Геополитика снова будет приобретать большое значение в 2024 году, поскольку напряженность между США и Китаем растет, а СВО и в война в секторе Газа продолжаются.

Инфляция снизится, а процентные ставки стабилизируются;

Переломы в цепочках поставок исчезнут вместе с ценами на сырьевые товары. Но мировой ВВП вырастет всего на 2,2% на фоне вялого роста в богатых странах.

Развивающиеся страны добьются большего успеха, хотя Китай потеряет корпоративные инвестиции в пользу конкурентов. Компании столкнутся с новыми экологическими правилами и, возможно, с глобальной минимальной ставкой налога.

Автомобильная промышленность

В 2024 году автомобильная промышленность останется на низком темпе. Мировые продажи не достигнут допандемического уровня: новых автомобилей будет продано всего на 3% больше, а коммерческих автомобилей — на 1% больше, чем в 2023 году.

Но электромобили (EVs) будут двигаться вперед. Почти 25% новых автомобилей будут подключаемыми модулями, более половины из которых будет продано в Китае.

( Читать дальше )

Обсудим новую обложку The Economist?

- 17 ноября 2023, 16:45

- |

В центр внимания телеграм-каналов сейчас попала обложка Economist. Говорят, их обложки часто бывают пророческими.

Ну давайте пофантазируем. Некоторые вещи на обложке довольно очевидны.

1. Путин и Зеленский идут навстречу друг другу. Время на исходе, т.к. с выборами в США всё изменится. Хотя сложно представить, чтобы Зеленский пошёл на уступки.

2. Си и Байден, наоборот, ещё больше отстраняются друг от друга.

3. ИИ развивается дальше, и это принимает пугающий оборот. ИИ начинают внедрять в мозги. ИИ окажет громадное влияние на то, как поведёт себя рынок в 2024. Скорее всего, и сейчас оказывает. Рынок в 2024 будет падать, и будет это длиться весь год в виде довольно ровного даунтренда. ИИ изображён в виде всевидящего ока. Но пока у него есть недостающие паззлы в виде вопросиков. Как только вырвется на свободу — конец рынку (?). ИИ будет действовать именно через рынок.

4. США строят дальше оплот в Юго-восточной Азии. Китай более тесно сотрудничает с Латинской Америкой. Как результат, в оба этих региона рекой текут деньги.

( Читать дальше )

ЭконоМистика.

- 16 ноября 2023, 00:15

- |

Главное для нас, с правой стороны — Графики и они снижаются: фунт к евро и доллар к йене, с вопросом, это не точно, хотя такие предсказания звучали от экономистов.

Слева вверху американская миссия на луну и ракета сатрун, справа предстоящая, тоже американская, миссия на луну на новой sls ракете.

Песок в часах — символ времени, падает в выборную корзину, да, выборы как зима, уже близко.

Две линии лунных затмений придутся на 25 марта и 18 сентября, как раз к выборам, (Россия, США, м. б. Украина) хотя и солнечное затмение тоже будет дважды а выборы запланированы во многих странах.

Связка Путин-Трамп и Мир как альтернатива связке Зеленский-Тимошенко-две бомбы.

Если речь действительно о Тимошенко это было бы необычно, ещё к этой пиктограмме вспоминают жену В.Зеленского Елену, но ее публичный образ без косы.

Дальше Китай, электромобили и минералы для них с отсылкой к Австралии и Африке — довольно шаблонно, но актуально. Как и Си отвернувшийся от Байдена.

( Читать дальше )

ПРОГНОЗ НА НОВЫЙ ГОД: The Economist выпустил номер «Мир накануне 2024 года»

- 15 ноября 2023, 14:40

- |

Традиционно в преддверии нового года журнал публикует обложку-ребус, якобы, с предсказаниями на следующий год. Последователи теории заговоров пристально разгадывают, считают, что глубинное правительство посылает сигналы.

Кстати, на прошлой обложке на 2023 год разглядели менору (еврейский светильник) с горящими кровавыми свечами. Полыхнуло в Палестине.

Что на новой обложке:

- Вверху — Зеленский и Путин, которые смотрят друг другу в глаза. Над головой Путина, в мыслях, изображен Трамп и голубь мира. У Зеленского — девушка и ракеты. Зеленского и Путина разделяют песочные часы, у которых нижняя половина заполнена сильнее. Боевые действия почти на исходе? почти на исходе?

- Внизу — отвернутые друг от друга Байден и Си Цзиньпин. Два полушария: поделят мир пополам?

- Посередине — избирательная ящик: в 2024 году выборы пройдут в США и России.

- Графики вниз: рынки ждет падение?

- Солнечное затмение — будет в апреле над США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал