S&P500

В четверг S&P 500 может взлететь на 3–3,5% — JPMorgan

- 11 января 2023, 10:56

- |

Стратеги JPMorgan видят предпосылки для роста рынка акций США в четверг, 12 января, когда будут опубликованы данные по потребительской инфляции за декабрь. Для этого должен реализоваться один из двух сценариев, которые банк считает наиболее вероятными.

Консенсус-прогноз экономистов предполагает, что темпы роста потребительской инфляции в США замедлились в декабре до 6,5% г/г с 7,1% г/г. Однако стратеги JPMorgan видят примерно 66-процентную вероятность того, что цифры окажутся на несколько базисных пунктов ниже (т. е. примерно на уровне 6,45%-6,49%). В таком случае, по их мнению, S&P 500 подрастет по итогам сессии на 1,5–2%. Если же цифры выйдут на уровне 6,4% (вероятность такого события оценивается в 20%), то индекс взлетит на 3–3,5%.

В целом банк смотрит на краткосрочные перспективы рынка акций США по-бычьи, но это объясняется исключительно медвежьим позиционированием большого числа участников рынка. Если данные по инфляции приятно удивят, т. е. выйдут ниже ожиданий, то инвесторы будут вынуждены закрывать короткие позиции.

Оба указанных выше сценария могут запустить новую волну «медвежьего ралли» (шорт-сквиз), предупреждают эксперты банка. Однако ее устойчивость будет оставаться под вопросом до тех пор, пока ФРС будет продолжать повышать ставки, резюмируют стратеги JPMorgan.

- комментировать

- Комментарии ( 0 )

Нищеброды.

- 10 января 2023, 11:54

- |

Финансовая черная дыра — дефицит бюджета США в 2024 будет в 35 раз больше, чем в России

В американском Конгрессе буквально на днях закончился клинч политических группировок, угрожавший парализовать работу парламента. Камнем преткновения были неоправданные, а порой и безумные траты. Конгрессмены вроде бы согласились урезать будущие расходы на украинскую авантюру и разросшийся ВПК, но проблема куда шире.

За период 2020-2022 дефицит федерального бюджета Соединенных Штатов составил порядка $7,3 трлн. Для понимания: это размер 5,5 экономик 270-миллионной Индонезии. Здравомыслящим людям очевидно, что монстр американского ВПК и неуемной внешней политики существует за счет постоянного роста государственного долга.

Жизнь взаймы продолжится и в будущем. На 2023 финансовый год запланирован дефицит бюджета в $1,05 трлн. Это размер экономики Саудовской Аравии. У экспертов должно быть понимание, за счет чего американцами финансируется украинская авантюра, а также наращивание военных поставок.

( Читать дальше )

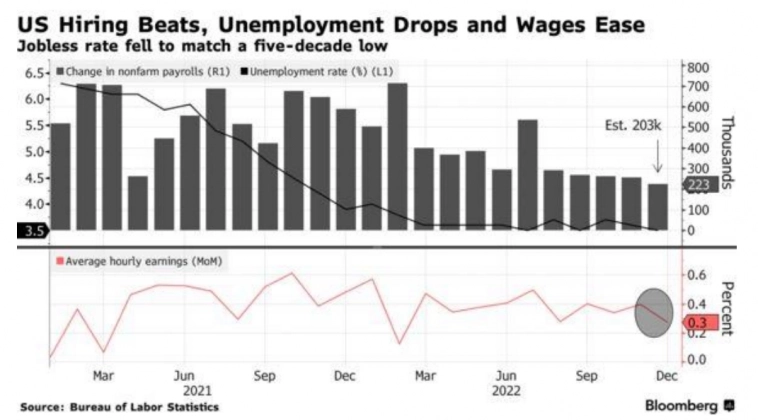

Рынок труда США в декабре продемонстрировал благоприятные результаты

- 10 января 2023, 10:42

- |

По данным Министерства труда, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе расширилось на 223 тыс. в прошедшем месяце после пересмотренного в меньшую сторону увеличения на 256 тыс. в ноябре. По результатам прошедшего года рост занятости стал почти рекордным.

Средняя почасовая оплата повысилась в месячном исчислении на 0.3% в декабре и выросла на 4.6% по сравнению с прошлым годом, при этом внушительный годовой скачок в ноябре был пересмотрен в сторону уменьшения. Замедление, вероятно, является приятной новостью для руководителей ФРС, которые рассматривают подъем заработной платы, особенно в секторе услуг, как ключевое препятствие для достижения инфляции целевого ориентира в 2%.

( Читать дальше )

Биткоин всё сильнее продолжает сжимать пружину, чтобы потом оглушительно выстрелить?

- 09 января 2023, 19:34

- |

Добрый день!

Биткоин продолжает очерчивать узкий диапазон между уровнями 16300-17000, пытаясь отойти от рождественских праздников. Пока что основными ориентирами для монеты выглядит уровень поддержки 15625 и уровень сопротивления 18350, от которых стоит ждать реакцию цены при касании этих горизонталей:

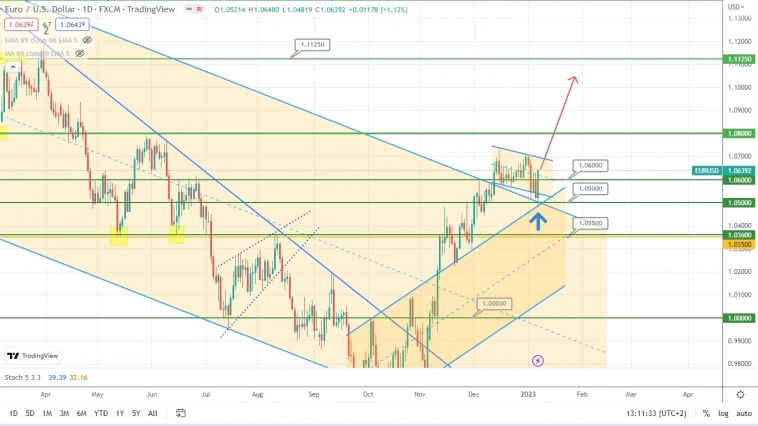

По паре EUR/USD цена оттолкнулась от пробитого нисходящего канала, уровня 1.0500 и закрыла пятницу бычьим поглощением. Сейчас цена сформировала мощный сигнал в сторону роста, при этом на дневном графике проглядываются силуэты бычьего флага. Базовый сценарий по единой валюте – рост котировок в краткосрочной перспективе:

( Читать дальше )

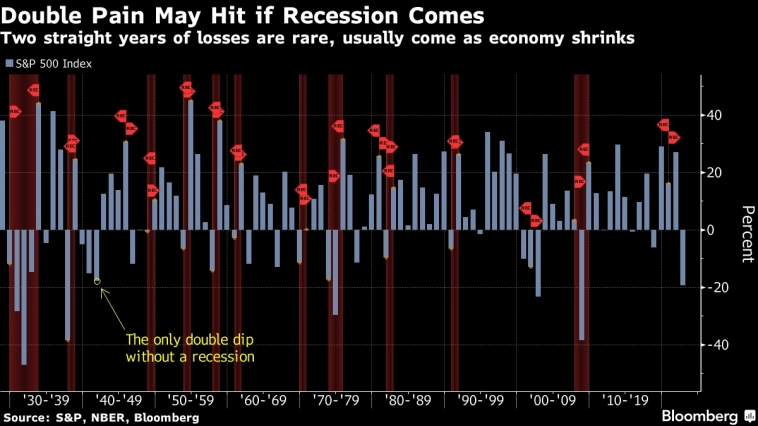

Двойной удар в случае если будет рецессия в США

- 09 января 2023, 18:44

- |

Peter Schiff: Вероятно, на финансовых рынках начинается глобальная распродажа

- 09 января 2023, 17:02

- |

Золото достигло 7-месячного максимума. Доллар слабеет по отношению к другим валютам. Вероятно, это начало огромной распродажи, т.к. рынки начинают закладывать в цены тот факт, что инфляция в США не вернется к 2% до конца этого десятилетия.

twitter.com/PeterSchiff/status/1612291128291897344?s=20&t=e-3SqCaQg5tijuTPQbHgbg

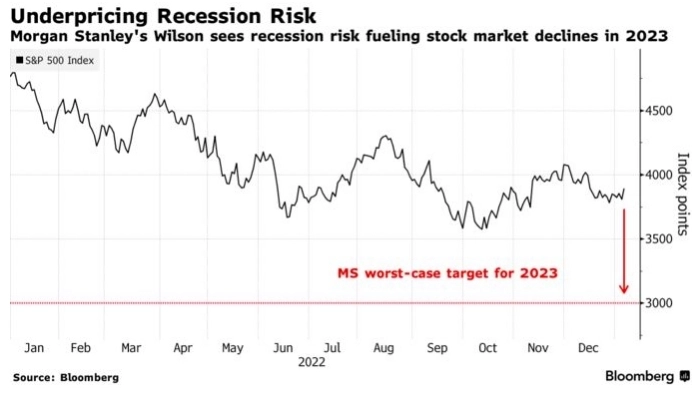

Morgan Stanley прогнозирует падение S&P 500 ещё на 22% в 2023 году

- 09 января 2023, 15:31

- |

По мнению стратегов Morgan Stanley, акции США столкнутся с гораздо более резким падением, чем ожидают многие пессимисты, поскольку призрак рецессии, вероятно, усугубит их самый большой годовой спад со времен мирового финансового кризиса.

Майкл Уилсон — долгое время являвшийся одним из самых громких медведей в отношении американских акций — сказал, что, хотя инвесторы в целом пессимистично относятся к перспективам экономического роста, оценки корпоративной прибыли все еще слишком высоки, а премия за риск по акциям находится на самом низком уровне с 2008 года. Это говорит о том, что S&P 500 может упасть намного ниже 3500-3600 пунктов, которые рынок сейчас оценивает в случае умеренной рецессии, сказал он.

Стратег, занявший первое место в прошлогоднем опросе институциональных инвесторов, не одинок в своем мнении, что ожидания прибыли слишком оптимистичны. Его коллеги из Goldman Sachs Group Inc. ожидают, что давление на размер прибыли, изменения в политике корпоративного налогообложения в США и вероятность рецессии затмят положительное влияние восстановления экономики Китая.

( Читать дальше )

Это уже обвал, а не коррекция

- 09 января 2023, 13:48

- |

========

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал