Qiwi

Идет ли обнал через QIWI?

- 25 ноября 2018, 14:43

- |

Прошу сильно не пинать, я лишь пытаюсь разобраться с рисками, которые есть в QIWI.

ЦБ закручивает гайки сильно сейчас (и правильно делает), поэтому я все пытаюсь понять масштабы обнала через Киви и есть ли он там вообще?

«Злые языки» поговаривают, что одним из инструментов использования инфраструктуры QIWI для обнала является рассылка одним кликом большой сумму на 1000 небольших анонимных кошельков с привязанной картой VISA (по 15 тыс руб на каждую), которые потом бомжи кэшат пачками в банкоматах.

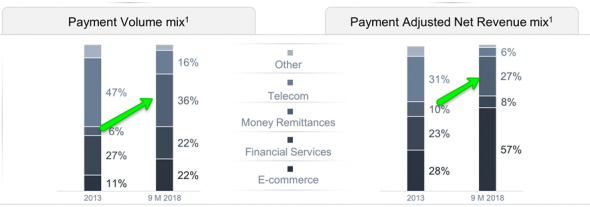

Если это действительно так, то это должно отражаться в статье «money remittances» (денежные переводы).

Переводы у QIWI действительно выросли за последние 5 лет, и сейчас составляют 27% чистой выручки.

В общем, понятно конечно, что даже если там и есть обнал, то конечно это не все 27% денежных переводов.

Реально знаю кейсы, когда люди переводят через QIWI оплату за услуги вместо использования банковских переводов.

Так происходит например когда Мерчант накопил на своем QIWI кошельке сумму, и ему выгоднее оплатить чьи-то услуги простым переводом qiwi2qiwi.

По идее выплаты выигрышей у букмекеров, онлайн казино, форекс кухонь тоже могут идти в виде переводов qiwi2qiwi.

В презентации QIWI указывается, что доля пополнений кошельков через выплаты выигрышей выросли с 11%-->34%.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 37 )

Qiwi - среднегодовой рост выручки до 2021 г. прогнозируется на уровне около 25%

- 20 ноября 2018, 13:57

- |

Группа Qiwi прогнозирует среднегодовой рост скорректированной чистой выручки до 2021 года на уровне около 25%, скорректированной чистой прибыли — около 37% — из презентации группы.

В 2018 году Qiwi планирует увеличить чистую выручку на 40-45% (вместо 26-32% ранее), ожидает сокращения чистой прибыли на 10-15% (вместо 15-25% снижения ранее).

сглавный финансовый директор (CFO) Qiwi Александр Караваев в ходе дня инвестора в Лондоне:

«Мы прогнозируем, что объем наших бизнесов должен удвоиться в течение следующих четырех лет. Мы не ожидаем существенного изменения рентабельности, что означает, что наша чистая выручка тоже удвоится. Мы уверены, что достигнем этих цифр»

Группа прогнозирует существенную выручку от проектов «Совесть» и «Точка», однако, пока не может дать прогноз по доходам от бизнеса Рокетбанка. Предполагается, что Qiwi и банк "

( Читать дальше )

Советы по Совести (QIWI) из личного опыта

- 20 ноября 2018, 13:42

- |

2. главный хинт для меня состоит в длительности рассрочки в сегменте «туризм/путешествия и т.п.»

Захотели в отпуск и покупаете тур — из принципа рассрочьте его на 3-4 месяца по Совести (только через сайт туроператора). Если определились с туром — сначала проговорите с дамой-оператором на предмет возможности оплаты Совестью. Я еще не тестил тему с частичной оплатой тура. Допустим, вы собрались на Мальдивы за 100К, а лимит по карте Совесть у вас 80К. Почти уверен, что можно будет договориться с туроператором на частичную оплату 20К по другой карте.

Карты Совесть мной воспринимаются пока как халява, но если будет очень большое проникновение, наверное, QIWI на них сможет зарабатывать.

QIWI планирует вывести карту Совесть на уровень безубыточности в 2020 году - Sberbank CIB

- 20 ноября 2018, 13:14

- |

QIWI может направить на выплату дивидендов за 2019 год до 70% от чистой прибыли, сообщается в презентации компании ко Дню инвестора.

QIWI провела вчера в Лондоне «день инвестора». Компания представила обновленную стратегию по каждому сегменту бизнеса и среднесрочный прогноз до 2021 года. Ожидается, что скорректированная чистая выручка будет расти среднегодовыми темпами 25% и к 2021 году достигнет 30,7-33,9 млрд руб. (наш прогноз — 24,7 млрд руб.). При этом, по оценкам компании, скорректированная чистая прибыль в 2021 году достигнет 13,7-15,1 млрд руб. (наш прогноз — 11,4 млрд руб.) при среднегодовых темпах роста 37%. Платежные сервисы. К 2021 году компания планирует удвоить чистую выручку в сегменте платежных сервисов, доведя ее до 22,6-25,0 млрд руб. (наш прогноз — 19,3 млрд руб.). QIWI ожидает, что импульс выручке придаст динамичный рост объемов платежей, чему будет способствовать распространение цифровых сервисов для самозанятых, тогда как доходность чистой выручки, по прогнозам, останется без изменений.

( Читать дальше )

В центре внимания - Yandex и Qiwi - Фридом Финанс

- 19 ноября 2018, 10:02

- |

Yandex N.V. (-0,21%) презентует смартфон, либо другое устройство под собственным брендом. Полагаю, что данное событие не вызовет большого ажиотажа среди пользователей смартфонов. Рынок пересыщен, Yandex будет сложно найти нишу и продавать устройства. Производство телефонов подразумевает не только брендирование, но и разработку линейки, модернизацию, вывод новых продуктов раз в полгода. Реакция рынка на презентацию, на мой взгляд, будет нейтральной.

Ожидаю боковую динамику. Внешний фон спокойный. На локальном рынке в фокусе презентации Yandex и Qiwi.

Возможное возобновление выплат дивидендов подогревает интерес к бумагам QIWI - Промсвязьбанк

- 15 ноября 2018, 12:10

- |

Отчетность QIWI оказалась лучше ожиданий, возможное возобновление выплат дивидендов подогревает интерес инвесторов к бумаге. При этом, учитывая борьбу ЦБ с обналичиванием денежных средств, сервисы платежей находятся под большим риском, т.к. могут быть использованы для проведения нелегальных операций.Промсвязьбанк

Рынок позитивно воспринял результаты Qiwi - Атон

- 15 ноября 2018, 11:42

- |

Общая скорректированная чистая выручка за 3К18 выросла на 62% г/г до 5.2 млрд руб., превысив консенсус Интерфакса на 10%. Чистая выручка сегмента платежных услуг ускорилась до 34% до 4.8 млрд руб. Скорректированная EBITDA выросла на 23% до 1.63 млрд руб. (на 13% выше консенсуса), а рентабельность EBITDA составила 31%. Скорректированная чистая прибыль выросла на 10% до 1.2 млрд руб. (на 17% выше консенсуса). Чистая прибыль сегмента платежных услуг увеличилась на 27% до 2.5 млрд руб. Общий объем платежей через терминалы Qiwi вырос на 26% г/г до 297 млрд руб., а средняя доходность скорректированной чистой выручки составила 1.43% (против 1.37% годом ранее и 1.46% во 2К18). Компания пересмотрела в сторону повышения свой прогноз по росту чистой скорректированной выручки на 2018 до 40-45% с 26-32% г/г. Qiwi может возобновить выплату дивидендов, начиная с 1К19.

Это сильные результаты. Основной платежный сервис Qiwi демонстрирует очень хорошую динамику, чему способствуют вертикали электронной коммерции и денежных переводов. Мы увидели очень позитивную реакцию рынка на результаты (+10%), поскольку компания существенно повысила годовой прогноз, а ее показатель EPS увеличился г/г впервые за много кварталов, и дивиденды опять на повестке дня. 19 ноября Qiwi проведет день инвестора, где представит свою стратегию. В настоящее время акции находятся у нас на ПЕРЕСМОТРе.АТОН

Дивидендная доходность акций QIWI может составить 4,5% - Фридом Финанс

- 14 ноября 2018, 20:09

- |

Выручка выросла на 62% — до 5,23 млрд рублей ($79,7 млн).

Чистый доход по сегментам платежных услуг увеличился на 34% — до 4,257 млрд руб. ($64,9 млн).

Скорректированный показатель EBITDA увеличился на 23% — до 1,633 млрд руб. ($24,9 млн).

Чистая прибыль по сегментам платежных услуг увеличилась на 27%- до 2,487 млрд руб. ($37,9 млн) или же 40,35 руб. на разводненную долю. Общий объем платежных услуг увеличился на 26% — до 297,1 млрд руб. ($4,5 млрд).

Инвесторы позитивно отреагировали на новость о возможном возобновлении дивидендных выплат QIWI. Последний раз компания заплатила промежуточные дивиденды в 2017 году, тогда их размер составлял 18–20 центов на акцию. А максимальный дивиденд в размере 47 центов выплачивался в 2016 году. Возврат к дивидендам стал возможен благодаря высоким темпам роста основных финансовых показателей платежного сервиса. Динамика выручки QIWI оказалась максимальной среди средних публичных компаний, представленных на Московской бирже. Ожидания инвестдомов по финансовым результатам были консервативными и предполагали выручку в размере 16,6 млрд, а прибыль на уровне 3 млрд по итогам года. По моим оценкам, выручка компании превысит 23 млрд руб., а прибыль окажется в диапазоне 3,8–4,1 млрд.Ващенко Георгий

Возобновление дивидендных выплат должно позитивно повлиять на котировки QIWI. Если компания будет выплачивать порядка 60 центов на акцию в год, то дивидендная доходность окажется около 4,5% в долларах, что довольно неплохо. Благоприятным для компании фактором является высокий темп роста выручки, который QIWI надеется сохранить. Маржа прибыли, скорее всего, не упадет ниже 10%, поскольку большинство расходов менеджмент может контролировать. Это значит, что долгосрочно дивиденд будет увеличиваться. Ориентируюсь на рост котировок QIWI к отметке 1200 руб. на горизонте трех месяцев.

ИК «Фридом Финанс»

QIWI - совет директоров намерен пересмотреть решение об отказе от выплат дивидендов

- 14 ноября 2018, 16:13

- |

«Учитывая наш прогноз по деятельности группы, а также ожидаемый уровень инвестиций в 2019 году, совет директоров намерен пересмотреть решение о ранее объявленном отказе от выплат дивидендов в первом квартале 2019 года»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={A4ACF0DA-CA87-41C3-9767-AE0AA0D6F26D}

QIWI +5% на отчете и возможном возвращении к дивидендам в 2019 году

- 14 ноября 2018, 15:21

- |

https://investor.qiwi.com/news-releases/news-release-details/qiwi-announces-third-quarter-2018-financial-results

В релизе говорится, что с учетом снижения капекса и позитивных результатов, совет директоров вернется рассмотрит выплату дивидендов в 1 квартале 2019 года.

Dividend: Considering our expectations about the performance of the Group as well as our anticipated level of investments in 2019, the Board intends to review the previously announced suspension of dividend payments in the first quarter of 2019. It remains the long-term intention of the Company to distribute all excess cash to shareholders.

Прогнозы на 2018 скорректированы вверх. Чистая скорр. прибыль 2018 может вырасти на 10-15%, то есть составить 4,5-4,7 млрд руб.

Причина: рост платежной выручки, а также рост выручки банка «Точка» со 2 полугодия 2018.

Телеконференция сегодня в 16:30.

Посмотрел бегло отчет.

Да, платежи растут, прибыль от платежей растет. Но нас больше всего волнуют убыточная Совесть и всякие там Точки с Рокетбанками.

Квартальный объем платежей по Совести (CFS сегмент) вырос в 5 раз с 0,9 до 4,7 млрд руб.

Чистая выручка по Совести 125 млн рублей.

Чистый убыток по Совести перестал расти = -699 млн руб против -702 в предыдущем квартале.

Банк для предпринимателей (SME сегмент) — убыток почти ноль, против убытка 268 млн руб в пред квартале. Выручка по сегменту выросла за квартал с 0,6 млрд до 0,84 млрд руб.

Не совсем понятно почему Corporate сегмент показал рост убытка с 0,4 до 0,54 млрд руб — кто разобрался, подскажите плиз.

QIWI сейчас самая большая доля в моем портфеле.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал