MSCI Emerging Markets Index

✅ETF iShares MSCI Emerging Markets

- 21 июня 2023, 11:16

- |

ETF на индекс развивающихся стран. Описание состава и план еще с 2021 года: t.me/TerritoryofTrading/3826

Снижение выполнено. А теперь момент. Отскок был зигзагом, это говорит о незавершенном снижении. Либо через боковик, либо уже.

Отсюда вывод, серии первых волн там нет, а есть комбинашка в рамках волны II.

Вообщем позитива пока не видно, но медвежий цикл уже близок к завершению, не имею ввиду вот вот. Имею ввиду, что больше половины времени уже прошли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

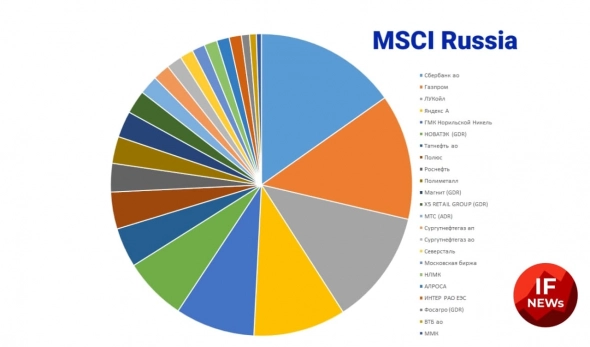

Российский рынок акций показал в 2021 году лучшую дивидендную доходность за 10 лет

- 09 декабря 2021, 10:47

- |

👉 MSCI обеспечил более 18% роста, после роста на 16,9% в 2020 г. Такие успехи на фондовом рынке наблюдались только в конце 1990-х

👉 У MSCI Russia этот показатель достиг 9,4%. На втором месте идет бразильский MSCI Brazil с 7,9%, а после него MSCI Turkey – 6,3%

👉 Российский фондовый рынок оказался лучшим по ожидаемой дивидендной доходности на горизонте года среди как развивающихся стран, так и развитых

www.vedomosti.ru/finance/articles/2021/12/08/899733-rossiiskii-rinok-aktsii

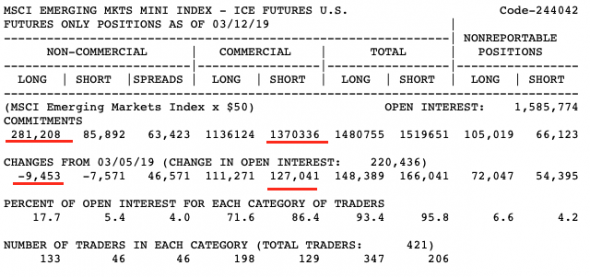

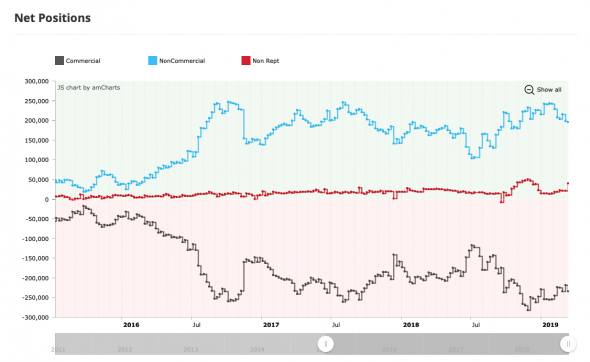

Morgan Stanley EM index. Отчет Cot

- 18 марта 2019, 12:59

- |

Мини индекс на развивающиеся рынки

это индекс рынков акций стран с развивающейся экономикой, отражающий динамику цен на акции компаний с большой и средней капитализацией из 24 стран. В индекс включены более 830 бумаг, что покрывает 85% от всей капитализации данных рынков с поправкой на free float. По данным MSCI Barra, провайдера индекса, на него ориентированы активы объемом выше $1,9 трлн.

Commercial — трейдеры которые хеджируют риски в интересах реального бизнеса

Non-commercal — крупные спекулянты, хедж-фонды и некоторые крупные Финансовые институты

Но это пока не пиковое значение. Единственное что смущает это мелкие спекулянты которые набрали резко Длинную позицию. Толпа обычно платит.

( Читать дальше )

"Медведи" перешли к активным действиям (по рынку) + Андрей Чарыков о форексе

- 19 марта 2013, 09:18

- |

Ожидаю нейтрального открытия. Министры финансов стран еврозоны обратились к Кипру с просьбой изменить налог на вклады для мелких инвесторов (менее 100 тысяч евро), и это на какое-то время поможет стабилизировать ситуацию на рынке. Правда, покупать акции я пока не советую — отскок котировок наверх будет символическим. Развивающиеся рынки по-прежнему находятся в понижательных каналах, например китайский. Мы надеялись на хорошие новости с Всекитайского собрания народных представителей, а вместо этого получили новые ограничения в секторе недвижимости. Отечественный индекс РТС (1494,3) пока не снизился до тех отметок, на которых можно будет покупать акции (1471 — 200-я скользящая средняя и 1440 — повышательный тренд с июня прошлого года).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал