M&A

RAZB0RKA отчета ЮНИПРО по МСФО - 2кв'22. Когда "сдадутся" немцы?

- 24 сентября 2022, 12:34

- |

Разбор отчета ЮНИПРО хочется начать с небольшой предыстории

Вам не кажется странным название компании?

Почему отсутствует традиционная приставка РУС? Или ЭНЕРГО?

Все дело в том, что ЮНИПРО, это дочка немецкого UNIPER, принадлежащего финскому FORTUM

Да-да, того самого UNIPER, национализированного правительством Германии

А как пакет акций стратегической компании попала в руки «недружественных» немцев?

Дело в том, что они не всегда были «недружественными»

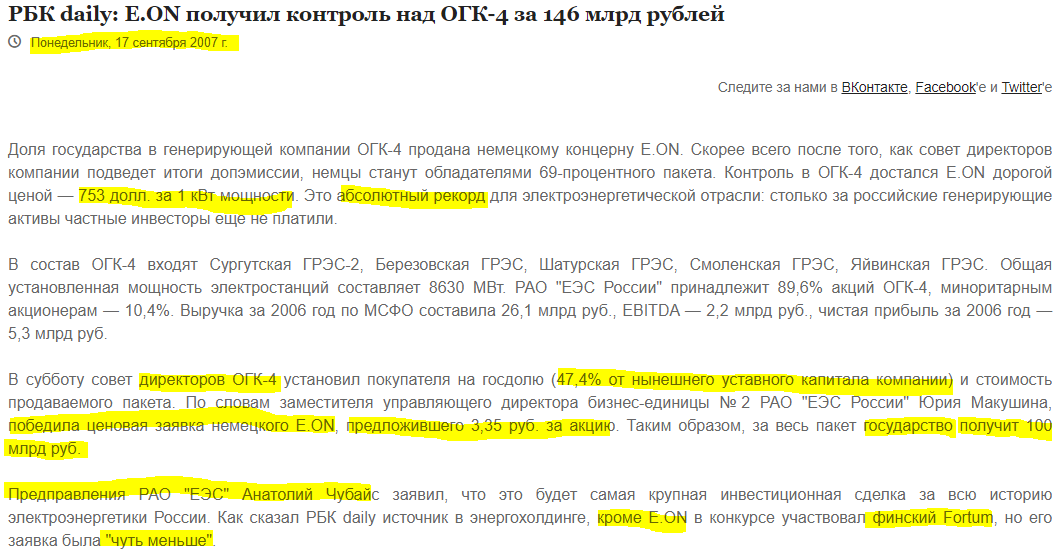

В 2007 году немецкая E.ON (старое название UNIPER) по космической оценке купило гос.пакет в ОГК-4 (старое название ЮНИПРО)

( Читать дальше )

- комментировать

- 6.6К | ★2

- Комментарии ( 13 )

RAZB0RKA news Сегодня открывается ВЭФ 2022. Могут быть новости про крупные сделки. РУСАЛ+НОРНИКЕЛЬ?

- 05 сентября 2022, 09:18

- |

Часто на таких площадках анонсируются крупные сделки

В том числе, и сделки слияния и поглощения (M&A)

В разборке МСФО НОРНИКЕЛЬ 23 августа писал, что возможно на ВЭФ мы услышим новости про обьединение с РУСАЛ

https://t.me/razb0rka/129

https://smart-lab.ru/blog/831399.php

В программе ВЭФ 8 выступлений представителей НОРНИКЕЛЬ и 1 выступление РУСАЛ

#НОРНИКЕЛЬ #РУСАЛ

Softline приобретает контрольный пакет акций компании ООО «Ваш платежный проводник»

- 01 августа 2022, 16:23

- |

Группа «Ваш платежный проводник» предлагает уникальные продукты для банковского сектора – начиная с систем автоматизации управления эквайринговыми процессами и мультивендорного платежного ПО, заканчивая комплексными клиентскими решениями, интеграцией с кассовыми системами и внешним ПО.

Для Softline сделка позволит диверсифицировать направления деятельности, расширить линейку продуктов и решений, а также создавать новые продукты в части эквайринга и платежной индустрии в целом на базе разработок ВПП.

Softline активно растет и развивается с помощью M&A. С конца 2020 финансового года Softline приобрела несколько компаний с общим годовым оборотом около 200 миллионов долларов США. А в июне Softline купила компанию Seven Seas Technology (SST), системного интегратора и поставщика решений в области информационно-коммуникационных технологий (ИКТ) в ОАЭ.

Больше деталей по ссылке — softline.ru/about/news/softline-usilivaet-svoy-portfel-resheniy-za-schet-priobreteniya-doli-v-kompanii-vash-platezhnyiy-provodnik-lidiruyuschey-na-ryinke-platezhnyih-tehnologiy

Softline приобретает компанию Seven Seas Technology (SST) из ОАЭ

- 03 июля 2022, 09:57

- |

Эта сделка – важный шаг в реализации трехмерной стратегии Softline. В данном случае мы расширяем географическое присутствие и позиционируем себя как лидера в сфере услуг цифровой трансформации в таком важном регионе как Ближний Восток и Африка.

Больше деталей по ссылке — softline.ru/about/news/softline-significantly-bolsters-middle-east-and-africa-presence-through-acquisition-of-seven-seas-technology-continuing-to-expand-its-global-footprint

В эпицентре идеального шторма

- 07 марта 2022, 12:25

- |

В сложной геополитической обстановке, когда широкие слои населения охватили панические настроения, а на фондовых рынках царит неопределенность, хотим рассказать о ситуации, сложившейся на рынке кибербезопасности.

Дэйв ДеУолт, основатель известной венчурной компании NightDragon, специализирующейся на инвестициях в сферу кибербеза, утверждает, что отрасль сейчас находится в эпицентре идеального шторма факторов, вызывающих самый высокий уровень киберрисков за всю историю наблюдений.

Геополитическая напряженность, растущие темпы цифровизации, переход к удаленной работе из-за пандемии коронавируса, распространение “умных” устройств и применение облачных технологий – вот факторы, которые, усиливая друг друга, провоцируют стремительный рост числа киберугроз, а вслед за этим повышение спроса на эффективную защиту и увеличение вложений в кибербезопасность. По мнению основателя NightDragon, инвестиции в отрасль продолжат расти, по крайней мере, в течение следующих 10 лет.

( Читать дальше )

Рынок M&A в России в 21 г снизился на 40%

- 19 января 2022, 08:33

- |

Сумма объявленных сделок по слияниям и поглощениям (M&A, mergers and acquisitions) с любым участием российских компаний в 2021 году снизилась на 40% по сравнению с результатами предыдущего года, до $33,9 млрд, следует из доклада аналитической компании Refinitiv.

По итогам 2020 года он составлял $56,5 млрд.

Количество сделок, наоборот, увеличилось с 831 до 938.

Снижение рынка M&A связано с мегасделкой 2020 года по продаже Сбербанка.

После взрывного роста на 131% по итогам 2020 года рынки акционерного капитала в России в прошлом году показали снижение на 6%. На них в общей сложности привлекли $7,4 млрд. Всего было проведено 20 сделок. В 2020 году количество сделок достигало 22.

На российских рынках заемного капитала в 2021 году эмитенты взяли в долг $34,9 млрд, что на 7% меньше показателей 2020 года. Всего в 2021 году было размещено 88 выпусков долговых обязательств. Это самый низкий результат с 2013 года. По сравнению с 2020 годом число выпусков сократилось более чем на треть.

Российский рынок слияний и поглощений за год сократился на 40% — РБК (rbc.ru)

Объем M&A в мире в 2021 году достиг рекорда

- 24 декабря 2021, 09:51

- |

👉 Это произошло в том числе благодаря низким процентным ставкам и большому количеству свободных денежных средств.

👉 Общая стоимость глобальных сделок, по данным до 21 декабря, составила $5,7 трлн, что на 64% превысило показатель за аналогичный период прошлого года. При этом их число выросло на 22% — до 59,748 тыс

👉 На долю слияний с участием специализированных компаний по слияниям и поглощениям (SPAC) в этом году пришлось 11% от общего объема сделок M&A в сравнении с 6% в прошлом году

www.interfax.ru/business/812213

Рынок M&A достиг рекордных $5,6 трлн в 2021 году

- 20 декабря 2021, 21:14

- |

👉 Объём мировых сделок слияний и поглощений вырос на 63%, в США — почти вдвое. Мировая активность M&A 2021 года пробила установленный 15 лет назад максимум. Причина: избыток капитала и доходов на мировом рынке

👉 Технологии и здравоохранение, на которые обычно приходится самая большая доля рынка M&A, снова лидировали в 2021 году. Это результат отложенного спроса прошлого года, когда показатели рынка упали до трехлетнего минимума на фоне COVID-19

👉 Большой вклад также осуществили сделки по слиянию с ESG-проектами. Руководители компаний стремятся сделать свой бизнес более экологичным в погоне за мировыми тенденциями.

Pfizer приобретает разработчика лекарств для лечения рака Arena Pharmaceuticals

- 13 декабря 2021, 15:44

- |

👉 Сумма сделки составит $6,7 млрд. Данное приобретение нацелено на расширение собственной программы лечения рака и воспалительных заболеваний

👉 В рамках приобретения, компания выкупит все находящиеся в обращении акции Arena по цене $100 за акцию, что составляет 100,2% премию к последней цене закрытия Arena

👉 Акции Arena Pharmaceuticals после сообщений о M&A сделке прибавляют 97% на премаркете

www.sec.gov/Archives/edgar/data/1080709/000114036121041296/brhc10031793_ex99-1.htm

Сорванные башни МТС

- 22 ноября 2021, 11:13

- |

МТС решил выделить башенную инфраструктуру в самостоятельный бизнес, который компания собирается продать. Руководство говорит об оценке в 90-100 миллиардов рублей.

Уверен, что сумма сделки будет примерно на 25% выше.

Диспозиция

Состояние рынка на текущий момент: примерное количество вышек и доля каждого игрока.

Добавлю, что есть ещё десяток мелких компаний, но у самой заметной из них — Таттелеком — менее 500 вышек, поэтому ими можно пренебречь для целей исследования.

Как выглядит башенный бизнес в России на данный момент?

Рынок прямо сейчас переживает тектонические изменения и на глазах меняет ландшафт.

Исторически, у каждого из “большой четвёрки” операторов была своя мощная инфраструктура из нескольких тысяч вышек. Также на рынке есть три крупных независимых игрока, для которых башни — основной бизнес.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал