цены на никель

Рынок никеля начнет восстанавливаться лишь после 2026 года, а превысить уровень цен 2024 г. никель сможет только в 2028 г., когда цена может достичь $17,2 тыс. за тонну — обзор Kept — Ъ

- 12 ноября 2025, 07:21

- |

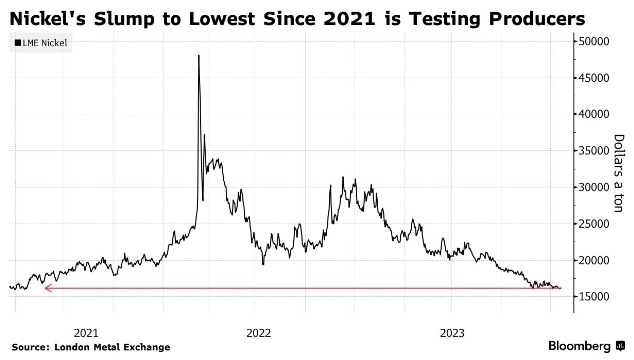

Стоимость никеля продолжает снижаться уже третий год подряд. По данным Kept, металл подешевел с 2022 года к концу 2025-го на 40% — до $15,3 тыс. за тонну. Аналитики ожидают, что рынок начнет восстанавливаться лишь после 2026 года, а превысить уровень 2024 года ($16,8 тыс.) никель сможет только в 2028 году, когда цена может достичь $17,2 тыс. за тонну. В 2026 и 2027 годах прогнозируется умеренный рост котировок — до $15,7 тыс. и $16 тыс. за тонну соответственно. В 2029 году возможен выход к $17,5 тыс.

Ключевая причина падения — структурный переизбыток предложения. Запасы никеля на биржах растут, а мировой рынок столкнулся с профицитом из-за резкого увеличения добычи в Индонезии. Если в 2010 году на страну приходилось 15% глобальной добычи (около 130 тыс. тонн), то сейчас — уже 60% (2–2,2 млн тонн в год). Индонезия активно инвестирует в переработку и производственные мощности, что опережает рост мирового спроса. Возможные ограничения производства обсуждаются, но их эффект пока неочевиден.

( Читать дальше )

- комментировать

- 241

- Комментарии ( 0 )

Аналитики повысили прогноз цен на медь, алюминий и платиноиды до 2027 года, никель остается под давлением перепроизводства — прогноз БКС

- 18 сентября 2025, 08:06

- |

Аналитики БКС пересмотрели прогнозы по большинству промышленных цветных металлов. Ожидается рост котировок меди, алюминия и платиноидов, тогда как цены на никель скорректированы вниз из-за устойчивого профицита предложения.

🔹 Медь подорожает на 4% и достигнет $9,65–10,14 тыс. за тонну в 2025–2027 годах. Дефицит медного концентрата, падение производства в Китае и приостановка шахт в Индонезии ограничивают предложение. В долгосрочной перспективе спрос поддерживают электромобили и возобновляемая энергетика.

🔹 Алюминий подорожает на 6%, до $2,6–2,7 тыс. за тонну.

🔹 Платина вырастет на 23–35%, до $1,2–1,3 тыс. за унцию.

🔹 Палладий укрепится на 10–13%, до $1,07–1,15 тыс. за унцию.

💡 Рынок платины уже пятый год подряд находится в дефиците: в 2025 году он составит 848 тыс. унций. Ограничения добычи в ЮАР и России, рост ювелирного спроса, производство авто с ДВС и развитие водородной энергетики усиливают давление на цены.

🔻 Никель остаётся слабым звеном. Прогноз на 2025–2027 годы снижен на 2–4%, до $15,2–15,6 тыс. за тонну. Профицит рынка сохраняется на уровне 120–130 тыс. тонн в год: производство в Индонезии остаётся рентабельным, а доля никельсодержащих аккумуляторов снижается — в Китае автопроизводители всё чаще выбирают железофосфатные LFP-батареи.

( Читать дальше )

Экспорт необработанного никеля из России в Китай в январе – июле 2025 г. вырос втрое г/г и достиг 49 130 т. В денежном выражении экспорт вырос в 2,7 раза, до $772,6 млн — Ведомости

- 15 сентября 2025, 07:51

- |

По данным ГТУ КНР, за январь–июль 2025 г. Россия поставила в Китай 49 130 т никеля — в 3 раза больше, чем годом ранее. В июле экспорт обновил рекорд, достигнув 17 740 т, что превысило совокупные поставки за весь прошлый год (16 230 т). В денежном выражении экспорт вырос в 2,7 раза, до $772,6 млн.

Россия сохраняет статус крупнейшего поставщика никеля для Китая: её доля в импорте КНР составила 37% против 35% годом ранее. Конкуренцию составляет Индонезия. Доля России на мировом рынке никеля — около 9%. Основной производитель — «Норникель», сокративший выпуск на 4% в I полугодии до 86 850 т. В 2025 г. компания планирует произвести 196 000–204 000 т.

Рост импорта КНР объясняется увеличением производства нержавеющей стали (рост на 5% в I полугодии до 20,2 млн т) и аккумуляторов. Дополнительный фактор — удешевление никеля: средняя цена снизилась на 10%, до $15 767/т. Это позволяет Китаю формировать запасы в условиях торговых рисков.

( Читать дальше )

Норникель видит влияние тарифных войн в снижении цен на свои металлы — вице-президент компании Антон Берлин

- 03 сентября 2025, 09:20

- |

Тарифные войны влияют на «Норникель» за счет снижения цен на металлы компании, сообщил ТАСС в кулуарах ВЭФ вице-президент — руководитель блока сбыта и коммерции «Норникеля» Антон Берлин.

«Тарифные войны влияют, потому что потребители сейчас сокращают закупки, стараются работать на незавершенку, не понимая, какие дальше будут условия. Им важно сокращать свои нефинансовые запасы, убирать незавершенку (незавершенное производство — прим. ТАСС). Это снимает спрос и закупки. Ниже спрос — ниже и цены. Мы видим, как потребляющие предприятия немного сдержанно себя ведут», — сказал Берлин, отвечая на вопрос о влиянии тарифных войн на бизнес компании.

Ранее Берлин заявлял, что торговые войны могут не повлиять на объем экспорта компании, но выручка может измениться.

Источник: tass.ru/ekonomika/24942747

BHP закроет никелевый бизнес в Австралии из-за перенасыщения рынка — Bloomberg

- 11 июля 2024, 14:50

- |

BHP Group Ltd. закроет свой убыточный никелевый бизнес в Австралии как минимум до начала 2027 года, после того как глобальный переизбыток металла посеял хаос на рынке.

Компания переведет свой бизнес Nickel West на “уход и техническое обслуживание” с октября из-за низких цен на металл, используемый в аккумуляторах электромобилей, говорится в заявлении, опубликованном в четверг. Компания также остановит разработку своего никелевого рудника West Musgrave.

BHP планирует тратить 450 миллионов австралийских долларов (304 миллиона долларов) в год на поддержку потенциального перезапуска в случае улучшения рыночных условий и перспектив добычи никеля.

В последние годы цены на никель резко упали, поскольку мировой рынок наводнен новым недорогостоящим производством из Индонезии. Базовые фьючерсы на Лондонской бирже металлов упали примерно на 20% с момента достижения пика в мае, когда закрытие нескольких рудников привело к росту цен. Никель на LME торговался в четверг около 16 960 долларов за тонну.

( Читать дальше )

BASF и Eramet отменяют никелевый проект стоимостью $2,6 млрд из-за спада производства электромобилей — Bloomberg

- 25 июня 2024, 13:19

- |

BASF SE и Eramet SA отказались от планов потратить до 2,6 миллиарда долларов на строительство никель-кобальтового завода в Индонезии, изменив курс после того, как замедление роста продаж электромобилей привело к снижению спроса.

Рост продаж электромобилей также замедлился в прошлом году, что привело к снижению цен на никель и кобальт.

BloombergNEF в этом месяце снизила свои оценки продаж аккумуляторных электромобилей на 6,7 млн автомобилей до 2026 года. Замедление роста особенно заметно в Европе, на внутреннем рынке BASF, и в США. Компании, включая Volkswagen, Stellantis и Mercedes-Benz, уже сократили или перенесли производство аккумуляторов.

www.bloomberg.com/news/articles/2024-06-24/basf-to-exit-2-6-billion-nickel-smelter-project-in-indonesia

Индонезия увеличит производство никеля, несмотря на низкие мировые цены — The Financial Times

- 29 марта 2024, 10:23

- |

К 2030 году мощности по производству в стране никеля для аккумуляторных батарей в стране вырастут, по его словам, в четыре раза и достигнут 1 млн тонн.

www.ft.com/content/ba1e9856-66aa-4082-b6cd-261b798d050f

tass.ru/ekonomika/20391429

Китай и Индонезия намерены сократить производство никеля как минимум на 100 000 метрических тонн в 2024г, чтобы ограничить убытки — Reuters

- 12 февраля 2024, 11:53

- |

Они добавили, что потребуются дальнейшие сокращения, если производители захотят повысить цены и убрать излишки с рынка, а не просто остановить убытки.

Сейчас металл торгуется около 16 000 долларов за тонну после роста производства в Индонезии, на долю которой в прошлом году пришлось более половины мировых запасов никеля, оцениваемых примерно в 3,4 миллиона метрических тонн. Поставки в Индонезию составили 30% от общего объема в 2020 году.

По данным аналитиков Macquarie, в результате сокращений на данный момент изъято более 230 000 тонн, или около 6% потенциальных поставок в этом году. Этого было недостаточно для повышения цен.

По оценкам консалтинговой компании Benchmark Mineral Intelligence, для сбалансирования мирового рынка никеля в этом году потребовалось сократить производство более чем на 250 000 тонн.

( Читать дальше )

Цены на никель достигли минимума с ноября 2020 года. Около 50% предприятий отрасли уже работают в убыток - Ведомости

- 09 февраля 2024, 07:51

- |

Цены на никель на мировых рынках достигли минимума с ноября 2020 года, снизившись ниже отметки в $16 000 за тонну. Согласно данным Лондонской биржи металлов (LME), на торгах 7 февраля текущего года цена трехмесячных фьючерсов на никель опустилась до $15 600 за тонну, однако затем отыграла падение и закрепилась на уровне $16 025 за тонну.

Начиная с января прошлого года, наблюдается длительное снижение цен на никель, которые ранее достигали отметки в $31 200 за тонну. Этому предшествовал период роста цен на никель и другие цветные металлы с марта 2020 года, усиленный началом специальной военной операции на Украине. Однако уже с марта 2022 года цены начали устойчиво снижаться, в частности из-за вспышки коронавируса в Китае и снижения производства в Европе из-за энергетического кризиса.

Эксперты отмечают, что главным фактором, оказывающим давление на цены никеля, является дисбаланс спроса и предложения на рынке. Увеличение добычи никеля в Индонезии, крупнейшем производителе металла, оказывает значительное воздействие на мировой рынок. Согласно данным Международной группы по изучению никеля (INSG), в 2022 году добыча никеля в Индонезии выросла на 48% до 1,58 миллиона тонн. Аналитики прогнозируют, что к 2025 году Индонезия может обеспечивать до 65% мировых поставок никеля.

( Читать дальше )

Падение цен на никель усиливает контроль Индонезии над поставками — Bloomberg

- 22 января 2024, 11:19

- |

Металл, используемый в производстве нержавеющей стали и аккумуляторов для электромобилей, подешевел более чем на 40% по сравнению с прошлым годом на фоне растущего глобального избытка.

Пока что основные жертвы приходится на Австралию. В понедельник компания-производитель никеля Wyloo Metals Pty Ltd. миллиардера Эндрю Форреста заявила, что закрывает рудники, а BHP Group Ltd. заявила, что частично закрывает перерабатывающий завод. На прошлой неделе BHP предупредила о перспективах своего никелевого бизнеса, в то время как First Quantum Minerals Ltd. приостановила работу рудника.

Но производство в Индонезии, на которое уже приходится половина мирового предложения, может оказаться более устойчивым к сокращению производства. Страна Юго-Восточной Азии превратилась в глобальный центр производства никеля после инвестиций в миллиарды долларов в эффективные заводы, которые извлекают выгоду из недорогой рабочей силы, дешевой электроэнергии и легкодоступного сырья.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал