фондовый рынок

Ожидаем сохранение ротации из компаний роста в компании стоимости

- 12 мая 2021, 16:57

- |

📈 Согласно данным Министерства труда, индекс потребительских цен (ИПЦ) вырос на 0,8% (прогноз 0.2%) по сравнению с предыдущим месяцем после роста на 0,6% в марте. Без учета продуктов питания и энергоносителей, так называемый базовый индекс потребительских цен вырос на 0,9% с марта (прогноз 0.3%). Это наибольший рост с 2008 года. Годовой показатель ИПЦ вырос до 4,2%. Однако важно понимать, что этот показатель обусловлен в том числе эффектом низкой базы апреля прошлого года, когда мир переживал разгар короновирусных ограничений и закрытия экономики.

📊Реакция рынка на вышедшие данные пока выглядит умеренно:

▫️ Фьючерс на Nasdaq теряет 1.1%, S&P 500 -0,51%, Dow Jones -0,2%.

▫️ Индекс 10-летних Казначейских облигаций США отреагировал сдержано, доходность выросла на 0.03% до 1.65%.

▫️ Рынок еврооблигация показывают легкую негативную динамику.

⚖️По итогу рынок разделился на два лагеря. С одной стороны — официальные лица ФРС, которые не раз заявляли, что готовы к резким вспышкам инфляции по мере возобновления торговли и снятия ограничений, но их приоритетом является не уровень инфляции, а состояние экономики и рынка труда. По их мнению, цены начнут стабилизироваться по мере возобновления цепочек поставок и роста предложения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Финансовые рынки 11 мая

- 12 мая 2021, 08:42

- |

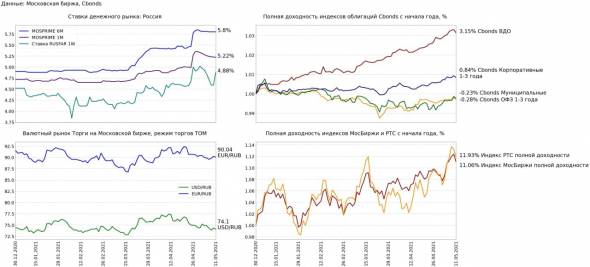

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, текущее значение 5.8% (-0.01 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.22% (-0.04 п.п. н/н, +0.5 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.29 п.п. до 4.88% (+0.04 п.п. н/н, -0.64 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.34% до 74.1 USD/RUB (-1.02% н/н, -0.42% с начала года)

• Рубль по отношению к евро укрепился на 0.18% до 90.045 EUR/RUB (+0.19% н/н, -1.61% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -1.16% до 6611.45 пунктов (+0.23% н/н, +11.06% с начала года)

• Индекс полной доходности РТС снизился на -1.16% до 2808.95 пунктов (+1.1% н/н, +11.93% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.16% (+0.1% н/н, +3.15% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.1% (-0.04% н/н, +0.84% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.07% (+0.02% н/н, -0.28% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.09% (+0.13% н/н, -0.23% с начала года)

Финансовые рынки 10 мая

- 11 мая 2021, 08:07

- |

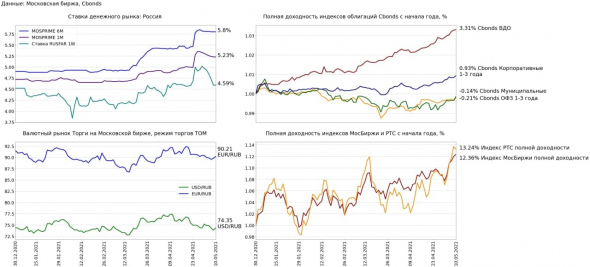

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME, текущее значение 5.8% (-0.01 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME, текущее значение 5.23% (-0.05 п.п. н/н, +0.51 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, текущее значение 4.59% (-0.34 п.п. н/н, -0.93 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару снизился на 0.64% до 74.35 USD/RUB (-0.66% н/н, -0.09% с начала года)

• Рубль по отношению к евро снизился на 0.48% до 90.21 EUR/RUB (+0.3% н/н, -1.43% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.33% до 6688.81 пунктов (+3.29% н/н, +12.36% с начала года)

• Индекс полной доходности РТС снизился на -0.43% до 2841.79 пунктов (+4.54% н/н, +13.24% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.02% (+0.3% н/н, +3.31% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.09% (+0.2% н/н, +0.93% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.14% (+0.1% н/н, -0.21% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.19% (+0.19% н/н, -0.14% с начала года)

Как расшифровать название и код ETF?

- 10 мая 2021, 20:39

- |

Добрый день!

Всем известно, что название любого ETF состоит из слов, аббревиатур и цифр, а вот что они значат — знают далеко не все. Более детально о том, что же они означают и на что стоит обратить особое внимание — разберемся на конкретном примере в видео ниже. Также будет представлена информация об идентификационном коде ETF. Всем хорошего дня и приятного просмотра!

( Читать дальше )

Вебинар "Инклюзивный капитализм или для чего мракобесы учат ставить короткие стопы..." от Сергея Олейника

- 10 мая 2021, 18:37

- |

🔥🔥🔥 ChemoCentryx (CCXI) стоит ли купить акции сейчас? Анализ причин обвала котировок компании.

- 10 мая 2021, 11:00

- |

В видео высказал позицию по как по краткосрочному сценарию (несколько дней), так и по среднесрочному сценарию (несколько месяцев) движения цены данного актива.

Помните золотое правило? Покупай на слухах, продавай на фактах.

И нам мой взгляд сегодня сложилась идеальная ситуация для его применения.

( Читать дальше )

Еженедельный прогноз финансовых рынков. Выпуск №53 от 08.05.2021г

- 09 мая 2021, 09:14

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

Финансовые рынки 7 мая

- 08 мая 2021, 22:28

- |

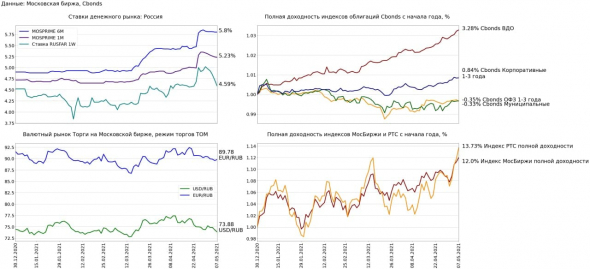

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменился, текущее значение 5.8% (-0.01 п.п. н/н, +0.9 п.п. с начала года)

• 1 месячная ставка MOSPRIME снизилась на -0.01 п.п. до 5.23% (-0.08 п.п. н/н, +0.51 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.13 п.п. до 4.59% (-0.38 п.п. н/н, -0.93 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.6% до 73.875 USD/RUB (-1.78% н/н, -0.73% с начала года)

• Рубль по отношению к евро снизился на 0.23% до 89.775 EUR/RUB (-0.68% н/н, -1.9% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.67% до 6666.92 пунктов (+3.91% н/н, +12.0% с начала года)

• Индекс полной доходности РТС вырос на 1.73% до 2853.97 пунктов (+6.23% н/н, +13.73% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.07% (+0.37% н/н, +3.28% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.01% (+0.13% н/н, +0.84% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.08% (-0.0% н/н, -0.35% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.01% (+0.16% н/н, -0.33% с начала года)

Intercept Pharmaceuticals (ICPT) почему снова упали акции компании? Стоит ли покупать в 2021 году?

- 08 мая 2021, 13:24

- |

Основное соединение компании, обетихолевая кислота, она же ОСА, была разработано как аналог желчной кислоты и может играть роль в лечении заболеваний печени.

ОСА также продаваемая под торговой маркой Ocaliva получила одобрение в США и Европе для использования при лечении первичного билиарного цирроза.

Вчера после выхода отчета за 1 квартал 2021 года мы наблюдали очередное снижение курса на 10%.

Помимо снижения темпов роста выручки Ocaliva и понижения прогноза по годовой выручке, исполнительный директор сообщил следующее:

“В настоящее время мы не можем повторить наши потенциальные сроки подачи повторной заявки на одобрение ОСА при лечении фиброза печени, связанного с НАСГ в 2021 году и ожидаем предоставить обновленную информацию по этому вопросу в третьем квартале этого года”

Напомню, что снижении котировок акций компании началось с того, что 22 июня 2020 года Intercept сообщила о том, что FDA отклонило заявку на ускоренное одобрение ОСА при лечении фиброза печени, связанного с НАСГ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал