фондовый рынок

Индекс Nifty 50 - оценка прогресса пятой волны

- 30 июня 2021, 12:15

- |

График выше дает нам более подробное представление о структуре волны (5). Раз это не конечная диагональ, пятая волна примет форму обычного пятиволнового импульса. В этом случае паттерн можно обозначить от 1-2-3-4-5, где также видны две степени тренда в волне 3. Если этот подсчет верен, то вместо того, чтобы разрушить долгосрочный негативный прогноз, этот график предполагает, что ожидаемый разворот сейчас еще ближе. Еще одна причина не доверять быкам — медвежья дивергенция RSI между волнами 3 и 5. Конечно, все это еще не является достаточно сильной причиной для открытия короткой позиции по Nifty 50. Тенденция все еще восходящая, и попытки ловить вершины никогда не рекомендуются.

График выше дает нам более подробное представление о структуре волны (5). Раз это не конечная диагональ, пятая волна примет форму обычного пятиволнового импульса. В этом случае паттерн можно обозначить от 1-2-3-4-5, где также видны две степени тренда в волне 3. Если этот подсчет верен, то вместо того, чтобы разрушить долгосрочный негативный прогноз, этот график предполагает, что ожидаемый разворот сейчас еще ближе. Еще одна причина не доверять быкам — медвежья дивергенция RSI между волнами 3 и 5. Конечно, все это еще не является достаточно сильной причиной для открытия короткой позиции по Nifty 50. Тенденция все еще восходящая, и попытки ловить вершины никогда не рекомендуются.перевод отсюда

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Финансовые рынки 29 июня

- 30 июня 2021, 09:05

- |

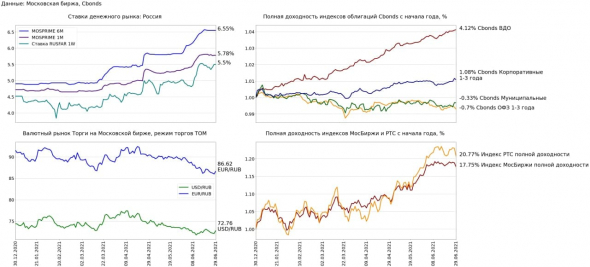

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (+0.0 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME не изменилась, значение 5.78% (-0.03 п.п. н/н, +1.06 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, не изменилась, значение 5.5% (+0.09 п.п. н/н, -0.02 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.89% до 72.76 USD/RUB (-0.16% н/н, -2.22% с начала года)

• Рубль по отношению к евро подешевел на 0.74% до 86.6175 EUR/RUB (-0.51% н/н, -5.35% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.91% до 7009.46 пунктов (-0.73% н/н, +17.75% с начала года)

• Индекс полной доходности РТС снизился на -1.78% до 3030.74 пунктов (-0.25% н/н, +20.77% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.03% (+0.17% н/н, +4.12% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.07% (+0.17% н/н, +1.08% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.12% (-0.1% н/н, -0.7% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.02% (+0.19% н/н, -0.33% с начала года)

«Пристегнитесь»: Morgan Stanley утверждает, что любые сильные данные могут вызвать хаос

- 29 июня 2021, 12:20

- |

( Читать дальше )

Финансовые рынки 28 июня

- 29 июня 2021, 09:12

- |

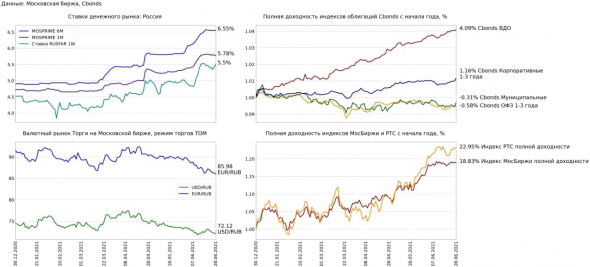

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (-0.01 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.78% (-0.03 п.п. н/н, +1.06 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.09 п.п. до 5.5% (+0.03 п.п. н/н, -0.02 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.12% до 72.1175 USD/RUB (-1.39% н/н, -3.09% с начала года)

• Рубль по отношению к евро укрепился на 0.28% до 85.985 EUR/RUB (-1.35% н/н, -6.05% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.16% до 7073.66 пунктов (+0.45% н/н, +18.83% с начала года)

• Индекс полной доходности РТС снизился на -0.14% до 3085.57 пунктов (+1.8% н/н, +22.95% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.05% (+0.09% н/н, +4.09% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.17% (+0.28% н/н, +1.16% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.06% (+0.09% н/н, -0.58% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.26% (+0.23% н/н, -0.31% с начала года)

ФРС сталкивается с величайшим риском в своей истории: экономическим кризисом на фоне инфляции

- 28 июня 2021, 19:25

- |

( Читать дальше )

Ларри Саммерс ожидает 5%-ной инфляции в конце 2021 года

- 28 июня 2021, 16:31

- |

Учитывая, что потребительские цены в мае уже подскочили на 5% по сравнению с предыдущим годом, его прогноз не вызывает большого шока. Выступая на Bloomberg TV, Саммерс сказал, что «я предполагаю, что в конце года инфляция выйдет примерно на 5%», добавив, что «меня бы удивило, если бы у нас была 5%-ная инфляция без какого-либо влияния на инфляционные ожидания». Если он прав, недавнее изменение годовых инфляционных ожиданий, которые, согласно последнему исследованию потребительских настроений в Мичигане, упали с 4,6% до 4,2%, вот-вот вырастет до новых долгосрочных максимумов.

( Читать дальше )

Обзор рынка акций за неделю (ГК "ФИНАМ"). Инфраструктурные стимулы в США получили поддержку республиканцев

- 28 июня 2021, 12:46

- |

Минувшая неделя ознаменовалась уверенным отскоком рынков вверх на фоне достигнутого соглашения между демократами и республиканцами по расходам на поддержку инфраструктуры. При этом Джо Байден в субботу поспешил отметить, что не будет блокировать инфраструктурные стимулы в случае, если они не будут рассматриваться в связке с пакетом поддержки American Families Plan. Тем временем, Банк Англии не преподнес рынку ястребиных сюрпризов, сохранив параметры ДКП без изменений, но отметив, что инфляция в стране может временно подскочить до 3%.

По итогам недели Dow Jones Industrial Average вырос на 3,44%, индекс широкого рынка Standard & Poor's 500 стал тяжелее на 2,74%, а Nasdaq Composite поднялся на 2,35%. Немецкий индекс DAX, в свою очередь, подрос на 1,04%, британский FTSE 100 окреп на 1,69%, а китайский CSI 300 завершил неделю ростом на 2,69%. Долларовый индекс DXY закрылся на уровне 91,77 пункта, потеряв за неделю 0,53%, а валютная пара EUR/USD окрепла на 0,68% до 1,1941.

Доходность 10-летних облигаций США за неделю поднялась на 8,3 б. п. до 1,524%, британских 10-летних Gilts – на 2,1 б. п. до 0,778%, 10-летних немецких бондов – на 4,6 б.п. до -0,157%.

( Читать дальше )

Падающая звезда: США и дефляция (перевод с deflation com)

- 28 июня 2021, 12:19

- |

После Великой депрессии 1930-х годов экономика все больше стала основываться на моделях и математике, поскольку люди стремились количественно оценить все отношения, пытаясь понять, что происходит (и избежать повторения депрессии). Возникла эконометрика как математическая отрасль экономики, которая стала популярной среди умников во всем мире. Подсказка академических исследований и книг, содержащих модели с тысячами уравнений и эзотерических символов для всех экономических переменных (и источник большого разочарования в мои студенческие годы!). За последние пару десятилетий многие из этих моделей оказались неэффективными, и все большее число экономистов осознают, что да, действительно, экономика является СОЦИАЛЬНОЙ наукой и, следовательно, принадлежит к подобным психологии, а не математике.

Тем не менее один эзотерически звучащий эконометрический символ каким-то образом нашел свое место в рыночном духе времени за последние пару недель. R * (или R-звезда) обозначает естественную процентную ставку. Это реальная процентная ставка, которая, как ожидается, будет преобладать, когда экономика работает на полную мощность. Если ожидается, что экономика будет очень сильной, R * будет высоким, но он будет низким, если экономика не будет работать на полную мощность. Многие участники рынка предполагают, что R * не может быть очень высоким, учитывая спад в экономике США. Учитывая сглаживание кривой доходности и снижение срочной премии (показатель того, насколько рискованно держать долгосрочные казначейские облигации), рынок облигаций скептически относится к слишком раннему ужесточению денежно-кредитной политики ФРС. Как сказал один стратег, «(ФРС) не сможет уйти очень далеко, пока инфляция и рост не достигнут предела скорости, что снизит ожидания доходности после первоначального повышения». Другими словами, вековая дефляционная тенденция все еще существует, и главной причиной этого является огромное долговое бремя, которое действует как якорь.

( Читать дальше )

Финансовые рынки 25 июня

- 28 июня 2021, 10:42

- |

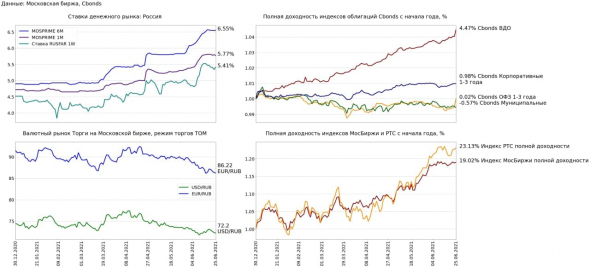

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME не изменилась, значение 6.55% (-0.02 п.п. н/н, +1.65 п.п. с начала года)

• 1-месячная ставка MOSPRIME снизилась на -0.03 п.п. до 5.77% (-0.04 п.п. н/н, +1.05 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.07 п.п. до 5.41% (-0.06 п.п. н/н, -0.11 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.14% до 72.2025 USD/RUB (-0.89% н/н, -2.97% с начала года)

• Рубль по отношению к евро укрепился на 0.1% до 86.225 EUR/RUB (-0.18% н/н, -5.78% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.22% до 7085.25 пунктов (+0.89% н/н, +19.02% с начала года)

• Индекс полной доходности РТС вырос на 0.43% до 3089.88 пунктов (+1.67% н/н, +23.13% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.42% (+0.57% н/н, +4.47% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет вырос на 0.54% (+0.66% н/н, +0.02% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.07% (-0.06% н/н, -0.57% с начала года)

Еженедельный анализ и прогноз финансовых рынков

- 27 июня 2021, 20:04

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал