стрэддл

Рискнем

- 27 апреля 2015, 23:02

- |

Пока вот так:

Возможности показались достойными риска.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Facebook сделал риск.

- 23 апреля 2015, 13:50

- |

В понедельник купила стрэддл на FB текущей недели на страйке 81 за $4.7 с намерением продать его перед отчетом. Цель по доходности ставилась +0.6-0.7. Продать удалось за $5.35, то есть, цель полностью сделана +0.65 на контракт.

Отчет вялый. На данных по отчету цену акции бросало вверх-вниз, но в итоге она стабилизировалась.

( Читать дальше )

Вертикальный спред — динамичный способ скальпирования положительной гаммы.

- 12 апреля 2015, 15:09

- |

Продолжаю делиться впечатлениями от вебинара Сергея Елисеева «Рыночно-нейтральные стратегии» из курса «Азбука торговли опционами».

Теперь о том, чего не услышал при обсуждении как управлять купленным стрэддлом, другими словами как нейтралить дельту.

Не знаю почему, наверное так сложилось исторически, но в российском интернете все обсуждаемые варианты по управлению стрэддла сводятся к уменьшению числа нетто-контрактов (длинных или коротких). Поясняю. Например, мы купили 10 стрэддлов на индекс РТС. Цена пошла вверх, у нас появилась лишняя дельта, которую мы хотим убрать. Продаем один фьючерс. Продажу фьючерса можно представить как покупку пута и продажу колла. То есть, в итоге, у нас 11 путов и 9 коллов. При движении рынка вверх мы постепенно продадим все коллы и у нас в итоге останутся «далеко безденежные путы».

Но есть варианты, при которых мы управляем дельтой стрэддла не уменьшая количество нетто-контрактов. Нам на помощь приходит вертикальный спред.

( Читать дальше )

Опять про AAPL и обновление по VXX

- 02 апреля 2015, 21:38

- |

Как я вчера писала, акция VXX снизилась сегодня до уровня, благоприятного для покупки «бычьего» колл спрэда от 25. Я открыла позицию

Buy VXX AprWk2 24 Call @1.32 + Sell VXX AprWk2 27 Call @ 0.29. Таким образом мне это спрэд стоил 1.07 пункта. Нулевой выход на уровне, близком к 25, а максимальная прибыль от $27. Я думаю, не нужно объяснять почему я не стала открывать эту позицию вчера: сегодняшний предпраздничный рост был очевиден, как и снижение VXX к уровню $25.

Цена на графике акций AAPL сформировала треугольник, который может разрешиться в равной степени как падением ниже уровня 12 марта $121.63 к $117 и ниже к $108, так и ростом по направлению к $140 и только оттуда вниз. Эта неустойчивость видна большинству и то, куда двинется цена будет зависеть в значительной степени от общего движения рынка, потому что участники рынка на AAPL готовы принять любой сценарий.

Объем сегодня небольшой и никто не хочет открывать новых позиций на неизвестность понедельника, но в понедельник участники рынка охотно примут как рост, так и распродаж, если они будут продиктованы общим настроем рынка.

( Читать дальше )

ПОКУПКА ВОЛАТИЛЬНОСТИ ?!

- 14 января 2013, 16:00

- |

То хочу спросить мнение опционщиков:

Как лучше купить волатильность новичку ради обучения? :)

Что лучше покупка стрэддла или стрэнгла?

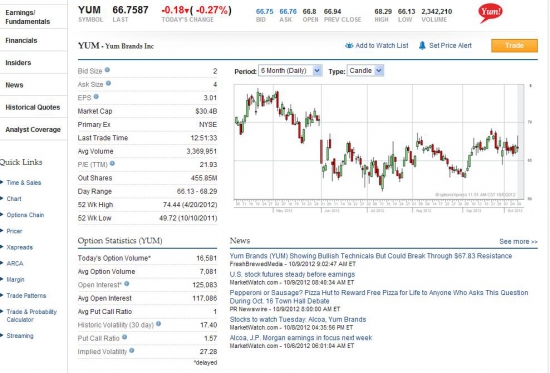

Стрэддл на отчетности: YUM

- 09 октября 2012, 21:46

- |

Я решила открыть яварский стрэддл со страйком 67.5 в расчете, что завтра цена акции совершит гэп на открытии в любую сторону.

Позиция следующая:

Buy YUM Jan13 67.5 Call $2.71 $271.00

Buy YUM Jan13 67.5 Put $3.95 $395.00

.................................................................

Net.............................................$666.00

Greeks:

Symbol Bid Ask IV Delta Gamma Vega Theta

YUM Jan13

67.5 Call 2.69 2.71 23.51 46.46 4.86 13.81 -1.68

( Читать дальше )

Про стратегию стрэддл на отчетности.

- 28 сентября 2012, 12:20

- |

Рассмотрим два ярких примера, две компании, которые публикуют отчеты вместе: NKE и RIMM. Акции этих компаний хорошо реагируют на отчеты, но какая будет предпочтительнее в случае открытия позиции на основе стрэддла?

Сравнение выполнено без учета фактора дешевизны позиции, когда трейдер ограничен в выборе актива по причине его большой стоимости.

Я не торговала вчера ни одну из этих позиций: ожидаемый мной вчерашний и, скорее всего, продолжащийся сегодня рост рынков гораздо интереснее в плане прибыли для меня. Позиции по золоту и по колл опционам AAPL вполне удовлетворяют мои трейдерские притязания на эти два дня. Я сочла прекрасной возможностью проследить и сопоставить реакцию стрэддлов на RIMM и NKE для иллюстрации, чтобы ответить на частые вопросы о том,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал