стратегии

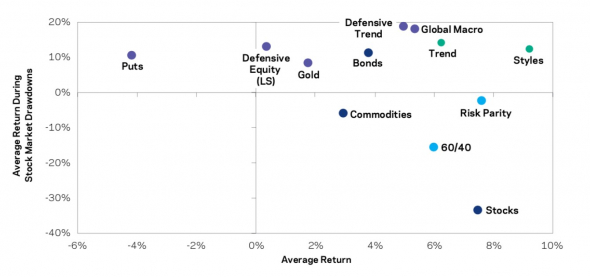

Эффективность защитных стратегий в период рецессии.

- 22 апреля 2020, 23:18

- |

Источник: https://blackpointcap.com/documents/Recession%20Review.pdf

Прибыль

- 13 апреля 2020, 12:31

- |

первый быть всегда правым и торговать на максимум

второй быть не всегда правым но всегда высиживать свою прибыль

третий вообще пофигу сколько раз вы правы в угадывание направления цены, главное всегда ваш убыток по сравнению прибылью должен быть минимальный, допустим риск 1 а прибыль 100 при этом торговля ведется 1 к 10, проще говоря знать начальные азы управления капиталом

пс. я выбрал 3 вариант, управление капиталом сделала меня свободным от стратегии и гонкой за прибыльными сделками, хочешь понять и выбрать 3 вариант гоу ко мне на ютуб канал, много информации и возможность задать мне любой вопрос)

Математический рубль. Вероятности

- 13 апреля 2020, 09:37

- |

Методом математических вычислений получаю поддержку у рубля, так сказать норма.

тех картина

( Читать дальше )

Поиск точек входа для алгоритма.

- 12 апреля 2020, 14:57

- |

Сей пост скорее поток мыслей, дабы их структурировать, пообсуждать, а возможно и идею интересную почерпнуть, :)

Все кто смотрел мои видюшки уже в курсе, что я тиху по малу пытаюсь прикрутить нейронные сети или мл к торговле, и построить прибыльную систему. Начал я конечно с самых азов и подхода в лоб, но как и предполагалось, ничего у не вышло. Так как весь подход построен на сетях которые обучаются с учителем, нам нужны размеченные данные. Всегда встает вопрос, как же нам получить эти метки. Чем на самом деле являются эти метки? Мне кажется слово триггер будет более правильным описанием того что происходит. Мы делаем некоторое предположение, что после некоторого события, цена пойдет в том или ином направлении, на некоторое минимально ожидаемое расстояние, с некоторой вероятностью. По большому счету мы и пытаемся узнать эту вероятность при помощи нейросетей.

Был проведен эксперемент со стратегией на двух скользящих средних. Пересечение средних — это наш триггер, если цена со 100% вероятностью дошла до минимально заданной цели то мы можем искользовать этот триггер. Далее можно посчитать всякого рода статистику, сколько прибыльных, сколько убыточных сделок. Тут никаких нейросети не нужны, посмотрели результат, увидили что ничерта не работает. :) Однако можно пойти другим путем, берем пересечение прямых, и смотрим куда после нашего триггера пошла цена, вверх или вниз, если видим некоторый перекос в результатах, скажем на истории у нас оказалось 60% прибыльных и 40% убыточных сделок, то тут есть уже над чем подумать. Встает вопрос как узнать будет ли сделка прибыльна или убыточна. Вот тут то и можно попытаться использовать нейронные сети, которые нам могут заменить сложные статистические модели. Мы же всегда работаем с предположениями и вероятностями, если мы скормили модели наши данные, и модель, не дай бог, обучилась и смогла в этих данных что то найти, то мы можем смело сказать, что у нас есть зависимость между нашими данными и результатом. Зависимость эта нам не известна, да и не нужно нам ее знать. Эдакий простой метод и не надо нам все эти заумные статистические, математические методы поиска нужного процесса.

( Читать дальше )

...Блажен верующий...

- 07 апреля 2020, 09:17

- |

… Всем привет… сейчас на смартлабе стали появляться те кто с пеной у рта доказывают что будет второе дно, что не будет второго дна.Возможно они набрали позиций в ту или иную сторону, и ждут благоприятного исхода, или уже глубоко засели в своих позициях терпя убытки.Хотелось бы таким людям посоветовать не терять бдительности… и все таки свою веру подкреплять разумом… а не наоборот, и не забывать про управление рисками.

… Управление рисками — процесс принятия и выполнения управленческих решений, направленных на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь

… Всем спасибо...)

Растущий рынок для миллионеров,падающий для нищебродов..)

- 03 апреля 2020, 23:00

- |

… Всем привет… хотелось бы поговорить про тактику для нищебродов(к коим себя причисляю).

Допустим есть некий инструмент… он растёт из месяца в месяц… из года в год… с откатами, когда большими когда не очень… на таких откатах человек с деньгами и приобретает инструмент… акция продолжает расти… а мы все знаем что акции растут не так быстро как падают..)… медленно… неохотно… на таком движении и зарабатывает миллионер… увеличивая свои миллионы… ведь если выбрал какую компанию… и уверен в ней(желательно которая платит хорошие дивиденды)… покупаешь сразу большой объем акций… и сидишь в них… и даже при небольшом росте миллионер зарабатывает приличные деньги… иии дивиденды у него приличные..

… Как дела обстоят с нищебродом… видит он тот же инструмент… в тот же отрезок времени… всё хорошо… он опытный нищеброд, потому покупает акции тоже на откате… он уверен в компании, она платит хорошие дивиденды… нооо есть небольшое отличие… покупает он акций с гулькин нос… в сравнении… цена растёт… нооо ничего не происходит… купил он акций на 30 000… отросли акции на половину… заработал 15 000… всё грубо… и дивов немного… и вроде всё правильно… и докупался на растущем рынке(а мы все помним что рынок растёт неохотно)… и всё равно… увеличь он свой счёт в двое, всё равно это ничтожно мало… можно взять кредит, нооо это дополнительные риски… а мы ведь опытные нищеброды… оно нам надо… вот и получается что на растущем рынке особо ловить нищеброду нечего...)

… теперь про рынок падающий… желательно глубоко в бездну..)… как там наш миллионер поживает… херово ему… любой откат ему больно откликается… а уж падение его, вообще заставляет паниковать… он продает акции… заставляя рынок ещё быстрее лететь вниз… ибо лучше небольшой убыток… чем потерять всё… и даже половина это очень много… и даже четверть… а мы ведь знаем насколько рынок быстро падает, в сравнение с его ростом… тем более… сейчас он потерпит небольшой убыток… нооо потом он всё отобьет… иии начинает такой миллионер, ловить дно… возможно он заходит в рынок несколько раз… и несколько раз снова сливает акции… потому как больно любое падение… ии снова рынок улетает вниз… нооо у нас же миллионер опытный… он будет ждать настоящего дна...

… а как там дела у нашего нищеброда… да похрен ему по сути… если он действительно опытный нищеброд… ведь падение… это реальный шанс заработать, столько сколько не заработать на растущем рынке… иии даже не так… не заработать на падении… а заработать на том что к моменту роста у нищеброда уже будет набрана приличная позиция по инструменту… ведь при большом падении можно приобрести акций по заниженным ценам… на них то у нищеброда денег хватит… и чем сильнее падает рынок… тем активнее он начинает скупать ещё сильнее подешевевшие акции… ведь это опытный нищеброд… и он выбрал достойную компанию… о которой можно сказать что она с уверенностью преодолеет кризис… и вряд ли сгинет в небытие… и не боится наш нищеброд ничего, скупает падающие акции… и верит в выбранную компанию… ибо он опытный нищеброд.и всегда выделяет суму на покупку акций, ровно столько сколько может не в ущерб себе и своей семье… ибо знает… что гарантий возврата никаких… нооо он верит… да и сумма прям скажем не гигантская… гигантской она станет потом… чуть позже… много позже...

… а что дальше… а дальше… наступает истинное дно… экономика начинает восстанавливаться здесь то наш миллионер и заходит… он молодец… он смог определить настоящее дно… и теперь его ждет успех… как и нашего нищеброда… ибо теперь его позиция имеет вес… ибо теперь только вперёд...

… и счастливы все… и миллионер который рад что смог войти у самого дна… и наш нищеброд… который всё это время усреднял позицию… ибо верить в свою компанию… это основополагающий фактор в решении покупать акции данной компании...))

...ps… и самое главное… рынок после падения, сильного падения… хорошо отрастает… ибо все начинают скупать инструмент… веря что это конец кризиса… это потом он будет медленно полсти вверх… а пока… семимильными шагами только вперёд… и возможно когда нибудь будут сидеть за одним столом тот миллионер(миллиардер)… и наш нищеброд(юный миллионер)...))..

...ps… Всем удачи!!!

Обзор антикризисных стратегий Comon.ru

- 02 апреля 2020, 20:45

- |

Ждем ваших пожеланий и комментариев, и напоминаем, что вы также можете стать авторами стратегий, если чувствуете в себе силы)

Мы представляем вам рейтинг лучших стратегий сервиса Comon.ru, которые позволили своим подписчикам получить максимальный финансовый результат. При оценке эффективности мы исходили из финансовых результатов, продемонстрированных с начала года и за последнюю неделю, с 18 по 26 марта 2020 года.

Доходность в размере 77,9% с начала текущего года показала стратегия "033", работающая с фьючерсом на доллар-рубль и ориентированная на среднесрочную торговлю в рамках самых сильных рыночных трендов. Стратегия базируется на техническом анализе и не уделяет внимания новостному фону, исходя из принципа «В цене заложено все». Преимуществом стратегии является возможность использования на ИИС. Просадка в размере 7,18% за последнюю неделю немного снизила общую доходность, однако стратегия по-прежнему сохраняет высокий потенциал и остается в числе лидеров сервиса Comon.ru.

( Читать дальше )

Мне кажется

- 28 марта 2020, 10:57

- |

пс.на моем ютуб канале больше инфы, мб запишу видео про инвестирование, сейчас это модно, хотя если умеешь то пофигу что))))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал