слияния и поглощения

Pfizer: важное корп. событие

- 06 ноября 2020, 14:20

- |

Ранее я писал о том, что «купить и забыть» на 10 лет много разных акций можно, но к чему приведёт «незаглядывание» в портфель — неизвестно. Фондовый рынок — это живая материя: она бурлит, здесь постоянно что-то происходит: слияния, поглощения, разделения, банкротства...

И вот, первое крупное корпоративное событие происходит с компанией из моего пенсионного портфеля.

Что происходит?

У Pfizer есть подразделение Upjohn, производящее дженерики (дешёвые копии оригинальных препаратов). А есть компания Mylan NV, тоже торгующаяся на бирже, и она тоже производит дженерики. Еще в прошлом году было решено, что Pfizer выделит Upjohn и объединит с Mylan, создав компанию Viatris, которая станет крупнейшим производителем дженериков (сейчас крупнейшая — Teva). Срок подошёл, 12-16 ноября это состоится.

Что получат акционеры Pfizer?

После спин-оффа у каждого акционера Pfizer должны появиться на балансе акции Viatris в соотношении 1:0,1247, при этом акции PFE останутся в прежнем количестве. Нетрудно догадаться, что акции PFE упадут на размер 0,1247 доли 1 акции Viatris. Вы можете умножить своё кол-во акций Pfizer на 0,1247 и увидеть количество полагающихся вам акций. Иностранные брокеры часто поддерживают дробные акции. На СПб Бирже дробные акции невозможны, и как правило, наши депозитарии делают округление в меньшую сторону. Т.е., если у вас 8 акций PFE, то это 0,9976 акций Viatris, а значит вам могут не начислить ничего. Если у вас 9 акций PFE, то это 1,1223 акций Viatris, и вам наверняка начислят 1 полную акцию.

( Читать дальше )

- комментировать

- 6.6К | ★4

- Комментарии ( 25 )

Deutsche Bank, призраки национализации или ...

- 22 сентября 2020, 16:41

- |

Нормальная такая пропаганда… Это чтобы народ не особо нервничал?

А в итоге что? Акции двух крупнейших банков Германии упали на 7,21% и 5,24%… Принято решение закрыть 20% отделений в Германии...

А далее? Пытается всё более отчётливее нарисоваться очередная тень Lehman Brothers?

Компании, стоимость акций, вброс, планы по слиянию, спекуляция и пшик...

- 16 сентября 2020, 11:08

- |

Но, некоторые оказываются хитрее и проворнее остальных, на какое-то время...

Так, к примеру, есть две корпорации, которые по итогам 1 квартала 2020 года потеряли в стоимости 24 и 13 процентов соответственно. И тут вдруг, в оконцовке второго квартала 2020 года, топ-менеджмент этих двух корпорации заявляет, что есть очень серьёзные планы по слиянию этих двух корпораций и уже не один месяц ведутся переговоры на высшем уровне. И о чудо, акции этих двух корпораций уже в июле, на фоне появившихся новостей о слиянии вырастают на 7 и 4 процента соответственно, а в августе еще растут на 6 и 2 процента у каждой из корпораций И тут, вдруг, топ-менеджмент этих двух корпораций, к концу августа избавляется от своих акций. А в сентябре, уже появляется информация, что слияния скорее всего не будет, ибо подобная сделка с большой долей вероятности попадает под антитрестовское законодательство. Разумеется, акции этих двух корпораций демонстрируют в сентябре уже процесс скатывания с горки…

( Читать дальше )

Тиньков может купить "Смартлаб"?

- 22 декабря 2019, 13:31

- |

В последнее время то там, то здесь попадаются комментарии на тему продажи «Смартлаба» О. Тинькову.

А с чего вдруг пошла эта тема? Он интересовался что ли?

На счетах компании Apple достаточно средств для покупки Газпрома

- 01 ноября 2016, 19:17

- |

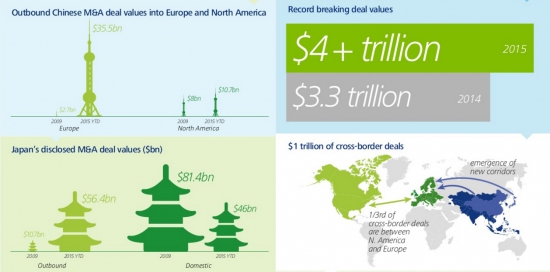

Рынок США поглотила волна слияний и поглощений. За октябрь на рынке США было заключено сделок почти на полтриллиона долларов.

Согласно данным агентства Bloomberg общий объем контрактов, заключенных во второй месяц осени, составил 498 млрд. долларов, тем самым был переписан месячный исторический максимум, который был установлен аж в апреле 2007 года.

В текущем году было объявлено 32 сделки, объем которых превышает 10 млрд. долларов. За год их общая сумма достигла 818 млрд. долларов. По количеству таких соглашений этот год пока отстает от 2015 г. и 2007, когда было подписано 52 и 50 контрактов соответственно.

Резюме

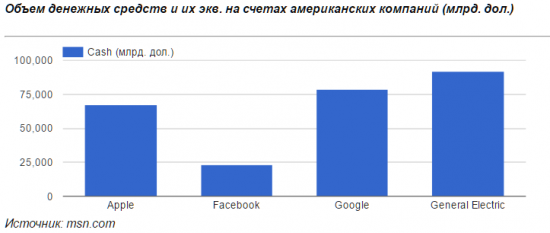

На счетах американских компаний аккумулированы огромные денежные средства, которым не находится достойного применения. В этой ситуации корпорации пытаются расширить свой бизнес путем скупки активов.

К примеру, на банковских счетах Apple, Google и General Electric размещено 67, 78, и 92 млрд. долларов соответственно. Таким образом, эти компании спокойно могут купить Газпром, Роснефть и Сбербанк вместе взятыми.

( Читать дальше )

Магия сделок M&A и социальная сеть YELP

- 08 мая 2015, 16:06

- |

Лучшие возможности заработка на рынке предоставляют сделки M&A. В этом я убедился сразу, как только пришел на американский рынок. За VRX, MYL, ALTR которые на сделках слияния и поглощения давали возможность заработать, пришло время YELP.

После обвала всех соцсетей, кроме Facebook (уверен, что ей это еще предстоит), YELP спустя неделю нанимает аналитиков и адвокатов, чтобы подготовить себя к продаже. Кто покупатель еще не известно, может его еще не существует, а они просто заранее решили сделать оценку своей компании.

На этой новости акция стреляет вверх на 6 пунктов, немного опускается и потом продолжает безоткатное движение на 6 пунктов.

График до новости

( Читать дальше )

Как обанкротить дейтрейдера или M&A

- 19 марта 2015, 09:27

- |

В статье анализируется случившаяся 11 марта ситуация с акцией VRX, которая могла привести к банкротству дэйтрейдера. Рассматривается причина такого движения акции и определяются действия трейдера, которые позволят отдалить день обнуления брокерского счета. Также есть небольшое познавательное отступление, по теме сделок слияния и поглощения.

11 марта день для VRX складывался великолепно: отличный сигнал к покупке, потом достижение исторического максимума. Что бы вы сделали у правой части графика?

На привычный ход торгов повлияла новость о том, что ENDP сделала предложение купить SLXP, поглощение которой уже велось компанией VRX. Конкурирующее предложение имеет цену $170-175 за акцию, тогда как VRX предлагало $158 за акцию SLXP.

Немного отвлечёмся. Всем известно, что сделки M&A резко повышают стоимость приобретаемой компании. Как нажить на этом состояния знают фигуранты событий 1980-х годов Michael Milken и Ivan Boesky. Которые подкупая юристов, участвовавших в подготовке таких сделок, получали доступ к инсайдерской информации и скупали акции поглощаемой компании. Из сети информаторов могли завидовать разведки Моссад и КГБ вместе взятые. Но для совершения идеального преступления этого было недостаточно, т.к. о скупке акций в количестве от 5% необходимо было сообщать SEC в форме 13D. Обходили они это правило очень просто — договаривались с управляющими других арбитражных компаний, чтобы те прикупали для них некоторое количество акций, к примеру 4.9%, а после публичного объявления о поглощении приобретали у этих компаний накопленные пакеты. Такие «дружественные скупки» помогали им еще и соблюдать норматив соотношения собственного и привлеченного капитала(плеча).

( Читать дальше )

Пальпируя тестикулы ЦБ

- 18 января 2015, 10:59

- |

Недавно в нашем ЦБ поменяли одну тетеньку на одного дяденьку, казалось бы, ну что тут такого, эка невидаль, ротация кадров. Профессиональный банкир отвечает за финансово-кредитную политику, это же хоршо…

Но прочитав брошюрку нового заместителя главы ЦБ, я перестал завидовать нашему банковскому сообществу.

Пока я читал первые две части брошюры – все было хорошо, видно профессиональный подход и эрудицию автора. Только ближе к концу второй части меня что-то начало напрягать. Но когда я добрался до третьей части, я почувствовал на своем затылке холодное дыхание Страшного и Полного, и волосы встали дыбом.

Я не профессиональный банкир, и про банки кроме «banco rotta» и сложного процента толком ничего не знаю. И именно поэтому могу оценить «идею» во всей ее красе не вдаваясь в детали и подробности, и мне страшно…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал