рост ставок

Канал издержек, или как ЦБ не признал, но доказал цифрами, что действует проинфляционно.

- 17 ноября 2024, 10:47

- |

Банк России представил аналитическую записку о процентных расходах российских компаний. Записал, что расходы на проценты повышают уровень цен (по верхней границе 0,26 п.п. на каждый 1 п.п. повышения ставки), но не влияют на «устойчивую» инфляцию.

▶️ Давайте посчитаем, на сколько могли вырасти цены за последний год при повышении ключевой ставки с 7,5% до 16%, а сейчас до 21%:

Кредиты бизнесу в рублях стоили ~10% год назад, сейчас ~20%, а при сохранении текущей КС и ситуации, когда кредиты в среднем гораздо выше КС, через год будет ~30%. Все цифры без учета льготных кредитов и проектного финансирования застройщиков (они искусственно занижают среднюю ставку, но относятся к узкому кругу заемщиков — не более 20% рублевых кредитов)

Из данных ЦБ, цены могли вырасти до 2,6% при росте процентной нагрузки на 10 п.п. (при инфляции 8-9%), если считать, что товары проходят напрямую от производителя к конечному потребителю.

Но ЦБ не учел, что себестоимость любого товара проходит до 2-3 раз в выручке по экономике. Товар покупает у производителя оптовый продавец, накручивает ~20%, продает розничному продавцу — тот накручивает свои ~30%…

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

Дефицит контейнеров в Китае вызвал резкий рост ставок на перевозки: цены удвоились с начала года - Ъ

- 03 июня 2024, 07:18

- |

Дефицит пустых контейнеров в Китае, вызванный конфликтом в Красном море и увеличением импорта в Европу и Россию, привел к резкому росту стоимости аренды контейнеров. Спотовые ставки на перевозки удвоились с начала года, а в мае подорожали на 50%. Найти свободные контейнеры на июнь практически невозможно, производители перегружены заказами.

Главной причиной дефицита является конфликт в Красном море, из-за которого суда вынуждены идти в обход мыса Доброй Надежды, что увеличило продолжительность рейсов и сократило количество контейнеров в Китае. Большинство морских линий ввели общее увеличение ставок (GRI), что повысило ставки на контейнерные перевозки на 15–30%.

Железнодорожные тарифы также выросли. С начала мая стоимость железнодорожной доставки из Китая в Россию увеличилась на 10%, до $5,9–6,3 тыс. за 40-футовый контейнер. Влияние оказало повышение тарифов Казахстана на $430–500.

Тренд на увеличение тарифов сохраняется. Проблемы в финансовой логистике с КНР привели к недозагрузке судов и увеличению времени ожидания до двух-трех недель. В июне прогнозируется дальнейший рост ставок на 20–30%. Эксперты допускают удвоение цен к середине лета, с учетом сезонного прироста грузооборота и увеличения нагрузки на инфраструктуры.

( Читать дальше )

Рост ставок на долговом рынке стимулирует интерес к гособлигациям - Ъ

- 07 марта 2024, 08:18

- |

Повышение ставок на долговом рынке привело к увеличению интереса инвесторов к размещению государственных облигаций. Минфин удовлетворяет большую часть агрессивных заявок, привлекая существенные средства на аукционах, выше предыдущих показателей. Средневзвешенная доходность ОФЗ с погашением в марте 2034 года составила 12,93% годовых. Рост доходности происходит на фоне ускорения инфляции и ожиданий позднего понижения ключевой ставки ЦБ. Участники рынка ожидают дальнейшего роста ставок, так как они все еще ниже ключевой ставки ЦБ.

Минфин увеличил премию к вторичному рынку на последних аукционах, удовлетворяя две трети поданных заявок на общую сумму около 77 млрд рублей. Рост доходности происходит на фоне ускорения инфляции и ожиданий более позднего, чем ожидалось, понижения ключевой ставки. Эксперты предсказывают дальнейший рост стоимости заимствований, учитывая их низкий уровень относительно ключевой ставки ЦБ.

Источник: www.kommersant.ru/doc/6559874?from=doc_lkGlobaltrans будет выигрывать от роста ставок на аренду полувагонов - Финам

- 19 января 2024, 16:47

- |

Мы присваиваем рейтинг «Покупать» акциям Globaltrans с целевой ценой 861,7 руб. в перспективе 12 мес., что предполагает потенциал роста на 26% от текущего ценового уровня.

( Читать дальше )

Дефолт США в 2046-ом году

- 27 августа 2023, 12:38

- |

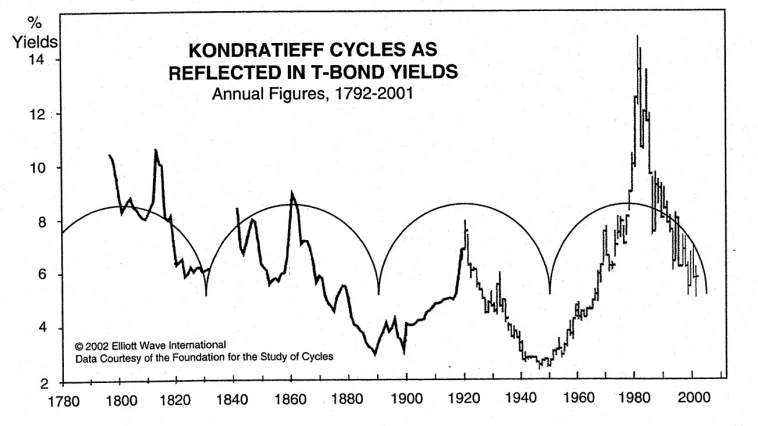

Изучая работу волновика Роберта Пректера «Conquer The Crash» 2002 года, наткнулся на интересное сопоставление Кондратьевских экономических циклов и процентной ставкой по американским Трежерис. Пректер использовал результаты ещё с 1795 года (через 10 лет после принятия конституции США). Отчётливо видно на первом рисунке, что период цикла порядка 60 лет (± лет 5-6). Соответственно от минимума по процентным ставкам трежерей до их максимума проходит 30 лет.

Я наложил эти Кондратьевские циклы в TradingView на 10-ти летние облигации США. Минимум должен был приходиться на 2014-2015 годы. Неплохо бьётся с учётом поправки на COVID и подобный временной масштаб с точностью 6 лет (10 процентов). Очень показателен на текущий момент взлёт доходностей по трежерис, который мы наблюдаем последние 3 года.

( Читать дальше )

ВТБ повышает с 26-го июля ставки по вкладам в рублях в среднем на 0,5% - максимальная ставка 10% — РБК

- 26 июля 2023, 10:04

- |

В ВТБ считают, что в ближайший месяц средняя ставка в топ-10 банков вырастет на 0,6–0,7 п.п. и приблизится к 8,5% с нынешних 7,67%

Подробнее на РБК:

www.rbc.ru/finances/26/07/2023/64c0ab359a7947eb490adcaf?utm_source=telegram&utm_medium=messenger

В каких активах можно найти потенциал во второй половине 2021 года

- 23 июня 2021, 15:00

- |

Акции компаний большинства секторов уже показали существенный рост с начала года.

Значит, найти идеи, в которых еще сохраняется потенциал роста, становится очень интересной задачей ☝🏻

↗️ Одной из ключевых тем 1-го полугодия 2021 года стало восстановление акций компаний циклических секторов и компаний стоимости (фундаментально недооценённые компании). Все это преимущественно компании из реальных секторов экономики: энергетика, материалы и индустриальный сектор. Данные сектора оказались под существенным давлением на фоне пандемии в 2020 году, однако, в 2021 году ожидания роста инфляции и открытия экономик вновь привлекли инвесторов в акции этих компаний. Можно отметить, что индекс акций компаний стоимости, входящих в S&P 500, с начала года прибавил +14,17%, в то время как индекс акций компаний роста (преимущественно технологический сектор), входящих в S&P 500, вырос на +10,97%. Дело в том, что акции компаний реальных секторов обычно более устойчивы к росту инфляции и возможности увеличения ставок, в то время как акции компаний роста существенно полагаются на дешевые деньги, низкие ставки и избыток ликвидности, чтобы продолжать экспансию.

( Читать дальше )

Обвал рынка начался! Технологический сектор ушел в пике Как инфляция снижает оценки компаний

- 23 февраля 2021, 14:30

- |

Доля нерезидентов в ОФЗ увеличилась до 34,1% на фоне обвала! Но!

- 11 марта 2020, 19:54

- |

Есть одно НО! Расчёты по ОФЗ идут в режиме Т+1, так что купили бумаги 5 марта. А на счёт получили 6 марта.

5 марта судя по графику эффективной доходности индекса российских госов, всё ещё было хорошо, доходности на исторических минимумах. И инвесторы не уходили из бумаг или уходили, но пока не так, чтобы перекрыть приток в 0.9%.

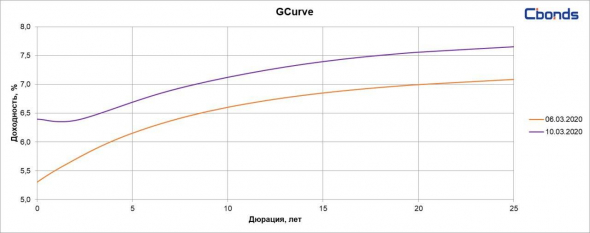

По итогу месяца можем увидеть падение, Cbonds пишут, что кривая сместилась вверх:

«Доходность ОФЗ на участке до 1 года увеличилась в среднем на 100 б.п., на участке от 1 года до 25 лет – на 60-80 б.п.»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал