репо

Гуру РЕПО

- 09 июля 2015, 20:12

- |

Нахожусь в затруднительной ситуации — не могу найти инфу. Нужно понять, кто в России считается топовыми специалистами (гуру) по РЕПО? Сразу оговорюсь, что здесь важен сам статус — то есть высокий уровень признания, уважения, узнаваемости и т.д., независимо от реальных знаний :) Нужны просто имена/фамилии таких людей.

Буду очень благодарен за инфу.

- комментировать

- 17

- Комментарии ( 6 )

ЦБ закрыл инфо о структуре биржевых сделок РЕПО

- 23 июня 2015, 16:59

- |

никто не хочет светить сделки с РФ30 и роснефтью :)))

информ прозрачность детект епта :(

версия на скорую руку — ктото хочет занести в ЦБ большой стейк акций в репо, и не хочет это светить, как было с пиком и уралкалием

Сделки РЕПО (модель excel)

- 19 июня 2015, 12:18

- |

Хочу разобраться в сделках РЕПО. Никогда не имел с ними дело, но интересно понять, как этот инструмент работает. Мне лучше понимается на примере созданных моделей в excel, так как там можно проследить взаимосвязь ячеек в формулах и через это разобраться в механизме работы инструмента.

Выкладываю на суд разбирающейся в вопросе общественности модель РЕПО excel, а также краткое описание этого инструмента. Цель:

1. Проверить мое понимание инструмента. Откорректировать, дополнить.

2. Помочь другим разобраться в вопросе (тем, кто как и я не знаком с РЕПО).

Для начала краткое описание:

РЕПО – это по сути краткосрочный заём под залог ценных бумаг (ЦБ).

Одна сторона (сторона А) хочет получить деньги в займы и продает свои ЦБ по оговоренной цене (рыночная цена минус дисконт) с условием обратного выкупа по заранее оговоренной цене (цена продажи плюс ставка репо) и оговоренной дате стороне Б.

Другая сторона (сторона Б) хочет заработать проценты на своих свободных деньгах, поэтому даёт свои деньги в заём, покупая ЦБ у стороны А (рыночная цена минус дисконт) и продавая их позже этой же стороне А по более высокой цене (цена продажи плюс ставка репо).

( Читать дальше )

Аукцион валютного репо 16 июня на срок одна неделя не состоялся из-за отсутствия заявок

- 16 июня 2015, 16:51

- |

МОСКВА, 16 июн (Рейтер) — Аукцион валютного репо 16 июня на срок одна неделя

не состоялся из-за отсутствия заявок, сообщил Банка России.

Аукцион на прошлой неделе также был признан несостоявшимся ,

говоря об отсутствии потребностей банков привлекать у регулятора валютные

ресурсы на такой срок и по таким ставкам.

Ниже следуют итоги последнего аукциона прямого репо в долларах с ЦБ РФ.

Данные представлены в сравнении с итогами предыдущих состоявшихся аукционов на

этот срок 7 дней.

Дата аукциона 2 июня 26 мая 19 мая 12 мая

Лимит, млн $ 100,00 100,00 100,00 100,00

Спрос, млн $ 10,10 10,20 44,10 71,30

Объем сделок, млн $ 10,10 10,20 44,10 71,30

Ставка отсечения, прц 2,2400 2,1500 2,1510 2,2000

Срвз. ставка, прц 2,2457 2,2189 2,2614 2,2576

Мин. ставка, прц 2,2400 2,1500 2,1510 2,2000

Макс. ставка, прц 2,3000 2,2400 2,3600 2,3500

Дата предоставления средств 3 июня 27 мая 20 мая 13 мая

Дата возврата средств 10 июня 3 июня 27 мая 20 мая

(Елена Орехова)

((elena.orekhova@thomsonreuters.com; +7 495 775 12 42;))

МЭР отмечает ускорение спада ВВП в марте до -3,4% по сравнению с февралем (-2,3%).

- 29 апреля 2015, 15:01

- |

В целом ВВП в первом квартале сократился на 2,2%. Это, кстати, лучше ожиданий МЭРа.

Рынок ждет снижения рубля после решения СД ЦБ РФ: smart-lab.ru/blog/252083.php

Денежный рынок: ситуация с рублевой ликвидностью ухудшается

- 29 апреля 2015, 13:00

- |

При этом намного активнее кредитные организации стали использовать сделки «валютный своп»: за последние 3 дня задолженность по инструменту рефинансирования выросла на 208 млрд руб. Однодневные ставки на денежном рынке превысили отметку 14,7%. MosPrime «овернайт» составил 14,75% (+23 б.п.); ставка по междилерскому РЕПО – 14,77% (+5 б.п.). Чистая ликвидная позиция банков (-4,7 трлн руб.) улучшилась на 199 млрд руб.

При этом намного активнее кредитные организации стали использовать сделки «валютный своп»: за последние 3 дня задолженность по инструменту рефинансирования выросла на 208 млрд руб. Однодневные ставки на денежном рынке превысили отметку 14,7%. MosPrime «овернайт» составил 14,75% (+23 б.п.); ставка по междилерскому РЕПО – 14,77% (+5 б.п.). Чистая ликвидная позиция банков (-4,7 трлн руб.) улучшилась на 199 млрд руб. ( Читать дальше )

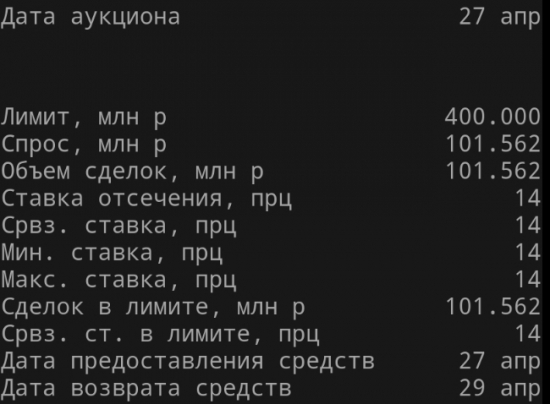

РЕПО ЦБР "ТОНКОЙ НАСТРОЙКИ"

- 27 апреля 2015, 11:52

- |

РЕПО ЦБР «ТОНКОЙ НАСТРОЙКИ» 2ДН: РАЗМЕЩЕНО 101,56 МЛРД Р ПОД 14,2%, СТАВКА ОТСЕЧЕНИЯ — 14%

МОСКВА, 27 апр (Рейтер)

Кто сталкивался на практике с процедурой РЕПО?

- 21 апреля 2015, 18:57

- |

Т.е. к примеру есть акции из ломбардного списка (к примеру акции Сбербанка) на 5 млн. руб.

Заключая ставку РЕПО передаются акции и берутся деньги под процент

Вопрос:

1) деньги берутся в размере 5 млн рубл? (т.е. эквивалент стоимости акций на дату заключения сделки?)

2) может ли РЕПО сделать физик? (или только ООО, ОАО, ЗАО, ПАО?)

3) можно ли взять больше денег чем эквивалент в акциях? (т.е. к примеру акции стоимостью в 5 млн. руб., а денег взять с плечом т.е. на 10, 15....20 млн?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал