просроченная задолженность

В I полугодии 2024 г. банки продали рекордный объем просроченной задолженности граждан – 129,6 млрд руб., что на 25% больше г/г - Ведомости

- 16 июля 2024, 07:08

- |

В первом полугодии 2024 года банки продали рекордный объем просроченной задолженности граждан – 129,6 млрд руб., что на 25% больше по сравнению с аналогичным периодом прошлого года. При этом коллекторами была приобретена рекордная доля долгов – 89,7% от всех выставленных на продажу долгов, или 115 млрд руб.

Средняя цена продажи цессий продолжает снижаться третий год подряд и составила 7,8% в первом полугодии 2024 года, по сравнению с 8,04% в 2023 году и 9,25% в 2022 году.

Рынок цессии демонстрирует тенденции, связанные с внутренней политикой банков и ростом просроченной задолженности. В 2024 году на рынок выставляются портфели кредитов, выданных в 2021–2022 годах, что делает такие лоты востребованными у покупателей. В 2022 году объем выставленной просрочки был выше из-за экономического кризиса, что требовало срочного освобождения балансов банков от просроченных портфелей.

Цена продажи цессий на уровне 7,8% является приемлемой для покупателей и продавцов. Ожидается, что объем предложения во втором полугодии 2024 года превысит прошлогодние значения на 10–15%. В IV квартале текущего года прогнозируется заметный прирост объема выставленной задолженности без значительных колебаний цены.

( Читать дальше )

- комментировать

- 192

- Комментарии ( 0 )

В первом полугодии банки нарастили продажи просроченных долгов до 69,7 млрд руб., максимума за четыре года - Ъ

- 08 июля 2024, 07:47

- |

В первом полугодии 2024 года объем переуступленных по цессии просроченных банковских долгов достиг 69,7 млрд руб., что является максимальным показателем за последние четыре года. По данным Debex, объем реализованной просроченной задолженности увеличился на 44% по сравнению с аналогичным периодом прошлого года.

Рост объемов продаж наблюдается несмотря на снижение реализации банковских долгов в первом квартале на 14%. Коллекторы активно покупают долги, даже с учетом более высоких цен. Стоимость досудебных банковских портфелей за отчетный период составила 15,4% от номинала, что на 4,1 процентного пункта больше, чем годом ранее.

Основной причиной роста продаж является увеличение рынка кредитования. За первые пять месяцев 2024 года объем розничного кредитного портфеля банков вырос почти на 8%, до 14,7 трлн руб. Продажа долгов позволяет банкам высвободить резервы.

Эксперты ожидают дальнейшего роста рынка цессии во втором полугодии, хотя возможна корректировка цен на просроченные долги из-за перенасыщения рынка продавцами.

( Читать дальше )

Граждане все реже обращаются за пролонгацией микрозаймов. Доля пролонгаций микрозаймов в мае упала до 2,5% на фоне удлинения сроков займов - Ъ

- 14 июня 2024, 07:52

- |

Граждане все реже обращаются за пролонгацией микрозаймов. В апреле и мае 2024 года доля таких клиентов снизилась до минимальных значений за три года: 3% и 2,5% соответственно. По данным компании IT Smart Finance, это связано с переходом на сберегательную модель поведения и удлинением сроков займов на фоне регуляторных ужесточений.

Изменение портрета заемщика, обусловленное регуляторными изменениями, также играет роль. В портфелях компаний теперь 10-15% бывших банковских клиентов с высокой платежной дисциплиной. Крупные игроки рынка переориентируются на более длинные финансовые продукты, что позволяет снизить долговую нагрузку клиента в моменте.

МФО заинтересованы в пролонгациях, поскольку это гарантирует прибыль и снижает расходы на взыскание. Средний уровень одобрения заявок на пролонгацию превышает 90%, иногда достигая 95-98%. Пролонгация чаще всего дается на тот же срок, что и первоначальный заем.

Однако на рынке известно много случаев, когда компании предоставляют пролонгацию для сокрытия реальной доли просроченной задолженности. Это позволяет им сохранять видимость «чистого» портфеля займов, хотя внутри него может быть значительное количество скрытых просрочек.

( Читать дальше )

Объем просроченной задолженности по ипотеке в I кв. 2024 г. вырос на 6%, достигнув 61,8 млрд руб. Но их доля в общем портфеле задолженности остается незначительной - Ведомости

- 15 мая 2024, 08:51

- |

Темпы прироста просроченной задолженности по ипотеке в I квартале 2024 года значительно ускорились по сравнению с предыдущим годом. За январь – март текущего года просрочка выросла на 6% до 61,8 млрд рублей, в то время как годом ранее показатель увеличился на 1,18% до 56,1 млрд рублей.

Несмотря на рост объемов проблемных долгов, их доля в общем портфеле ипотечных ссуд стабильно снижается уже несколько лет и остается незначительной. По данным Центрального Банка России, к концу марта 2024 года проблемная задолженность составляла 0,34% от портфеля ипотечных кредитов, что меньше, чем в предыдущие периоды.

Однако, сейчас Центральный Банк беспокоится о качестве новых кредитов. Банки активно выдают ссуды с повышенным уровнем риска, например, с низким первоначальным взносом или клиентам с высоким показателем долговой нагрузки. Это может привести к увеличению проблемных ссуд в случае серьезных экономических потрясений.

Прогнозы по просрочке указывают на то, что объем просроченной задолженности продолжит расти в абсолютном выражении, так как в прошлые годы ипотечные кредиты брали менее платежеспособные заемщики, привлеченные низкими ставками. Однако, доля просрочки в общем кредитном портфеле останется на невысоком уровне благодаря улучшению качества выдачи кредитов.

( Читать дальше )

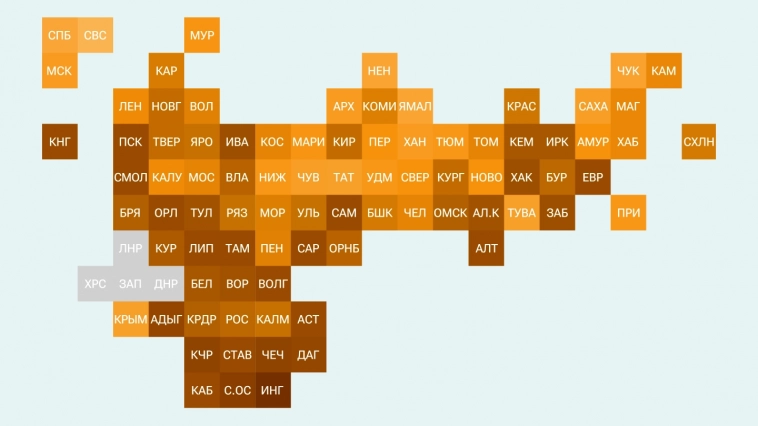

Доля просроченных кредитов по регионам.

- 08 апреля 2024, 11:10

- |

Севастополь и Петербург лидируют в рейтинге регионов РФ по платежной дисциплине — доле просроченных населением кредитов перед банками. В аутсайдерах — Северная Осетия и Ингушетия (там доля просроченных кредитов больше всего), сообщает РИА Новости.

ria.ru/20240408/kredity-1937530544.html

Севастополь попал в лидеры из-за низкой общей закредитованности и малоразвитости кредитных сервисов, думаю. Но а Питер вполне заслужено. В целом мы видим, что север он более дисциплинирован и честен(если так можно сказать), чем юг. Думаю это можно объяснить, более высокими зарплатами на северах.

В целом где крупнее кредиты, там лучше и с возвратами, вот такой вот парадокс) Всех хуже дело в бедных регионах, там и кредиты не большие и задолженность самая высокая. Абсолютный антилидер Ингушетия 11,76% просрочки, также внизу рейтинга С.Осетия, КЧР, Чечня.

В целом по РФ доля просроченной задолженности составила 3,4%(-0,6), а средний кредит 443 тыс.руб. Ну как бы не так всё плохо с задолженностью и просрочками, с другой стороны мы понимаем, что с 2022 годом сравнивать не совсем корректно, так как 2022 год был не типичным, особенным для нашей экономики. Интересно будет сравнить 2024 год с 2023 годом, тогда нам удастся получить более реальную картину в ситуации с просрочкой.

( Читать дальше )

Просроченная задолженность у банков

- 10 февраля 2024, 16:09

- |

finuslugi.ru/finansovyj_rejting_bankov

В последней колонке указана просроченная задолженность у банка. Это, видимо должники, которые вовремя не вернули банку кредитные средства.

У всех крупных банков соотношение чистых активов к просроченной задолженности примерно от 15:1 у Сбера, до 10:1 у ВТБ, Россельхозбанка и большинства других банков. У некоторых типа Райффайзена соотношение 21:1 — т.е. отличное.

Выделяются аутсайдеры типа Почта-банка (почти 1:1), Русский стандарт (просрочки больше чем чистых активов!).

И неожиданно Тинькофф банк. Единственный крупный и системный банк, у которого чистых активов к просрочке как 2:1.

Интересно, что будет с банками, когда при такой высокой ставке ЦБ (или при ухудшении состояния экономики) должники еще хуже смогут отдавать долги в ближайшие пару лет…

По состоянию на ноябрь 2023г потенциально банкротство грозит 9,79 млн чел, или почти 20% всех заемщиков банков и МФО — Ъ

- 30 ноября 2023, 12:43

- |

Согласно последним данным Банка России, общее количество заемщиков в банках и МФО на 1 июля 2023 года оценивается в 47 млн человек (рост на 2 млн человек за полугодие).

По данным ЕФРСБ, в подавляющем большинстве случаев граждане сами инициируют свое банкротство — в 96,6% дел, кредиторы делают это в 3,1% случаев. «Практически 90% граждан, которые подали заявление, признаются банкротами. За девять месяцев 2023 года таких заявлений было около 250 тыс., и скорее всего к концу года число достигнет 300 тыс.»,— приводит данные управляющий партнер NOVATOR Legal Group Вячеслав Косаков.

( Читать дальше )

Больше 21 млн россиян стали неплательщиками по кредитам — Известия

- 03 ноября 2023, 10:37

- |

По информации службы, на начало октября этого года наибольшее количество должников проживает в Башкортостане, Краснодарском и Красноярском краях, а также в Московской и Свердловской областях.

В ФССП отметили, что принудительное погашение займов затрудняет низкая платежеспособность граждан с задолженностью по налогам, оплате услуг ЖКХ и в целом их закредитованность.

iz.ru/1599381/roza-almakunova/chto-dolgu-chislo-neplatelshchikov-po-kreditam-prevysilo-21-mln

Россия превращается в страну с плохой кредитной историей

- 03 сентября 2023, 10:19

- |

МОСКВА, 29 авг — РИА Новости. Президент России Владимир Путин во вторник встретился с директором федеральной службы судебных приставов Дмитрием Аристовым, обсудили работу и успехи ФССП, заявил пресс-секретарь главы государства Дмитрий Песков.

Так вот :

Граждане РФ не возвращают уже более 10% займов банкам и МФО

«Проблема не то что актуальна, она суперкрайне актуальна. Только в нашем исполнении сейчас находится более 12 млн. документов в отношении физических лиц, не оплативших вовремя кредитную задолженность как банковским учреждениям, так и микрофинансовым учреждениям и профессиональным коллекторным организациям на общую сумму почти 2 трлн. рублей.

И это только у нас. Сколько ещё не предъявленных на принудительное исполнение приставам находятся в портфелях банковских учреждений, микрофинансовых организаций, у профессиональных коллекторов… Недавно сразу несколько финансовых аналитических компаний разместили на своих сайтах информацию о том, что на 1 января текущего года в среднем на одного трудоспособного гражданина России приходилось примерно 330−360 тысяч рублей долга перед банками", — говорит директор Федеральной службы судебных приставов (ФССП) Дмитрий Аристов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал