опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Нужны курсы по опционам(не бинарным) - хочу начать их изучать. Покидайте ссылочек на курсы

- 30 декабря 2015, 00:04

- |

- ответить

- ★5

- Ответы ( 10 )

продавцы опционов

- 29 декабря 2015, 14:31

- |

Вопрос по опционам

- 28 декабря 2015, 22:58

- |

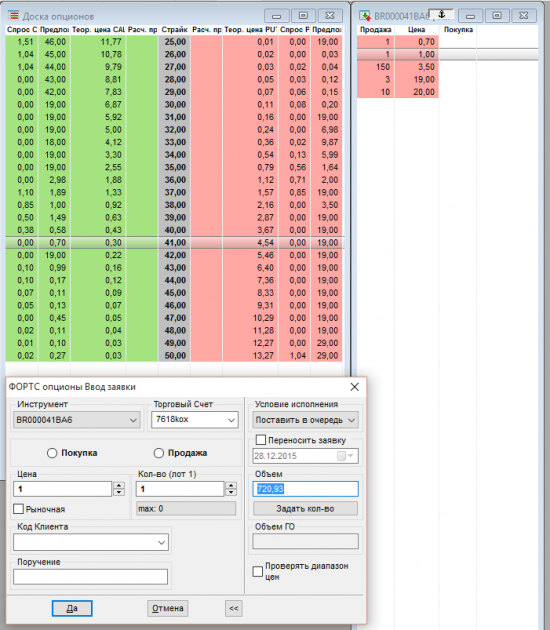

Хочу изучить как работают опционы на примере нефти. Помогите разобраться или дайте ссылку на нормальное обучение.

Допустим хочу купить опционов Call на 50 тыс. рублей.

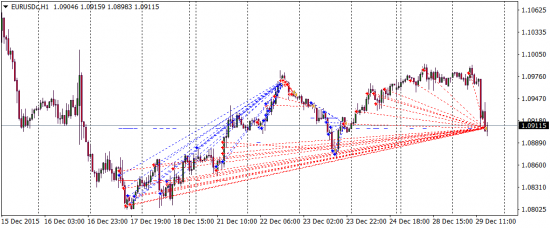

Страйк 41, теор. цена CALL 0.31, но мы для примера возьмем 1. Т.е. цена для нас 41+1 = 42

1 опцион = 10 фьючерсов, по курсу 72 = 720,93 + ГО (6221,63) = 6942,56

Следовательно я могу купить = 50 тыс / 6942,56 = 7 контрактов

Если цена на базовый актив вырастет до 60, а курс будет 50. То прибыль будет (без учета комиссии):

= (60-42) * 7 (мои контракты) * 10(кол-во базовых актиков в 1 лоте) * 50 (новый курс USD) = 63 тыс. рублей

1) Правильно ли я посчитал?

2) Почему ГО такое огромное, для чего оно нужно? Не могу понять как ГО от цены зависит.

3) В QUIK есть параметр ГО покупателя, но я не понимаю как из него получилась сумма в моем примере ГО (6221,63).

4) Какой запас свободных средств иметь, если ГО будет повышаться из-за волатильности?

5) Что делать если цена идет не в мою сторону, сколько я теряю? ГО возвращается в итоге?

Что делать вообще на практике, когда уже понятно что опцион не принесет прибыли, а срок погашения все ближе.

6) Как правильно перекладываться из одного контракта в другой?

7) Какой хороший FAQ можете посоветовать, чтобы не задавать глупых вопросов? И вообще Best practices по теме.

Большой секрет...

- 28 декабря 2015, 15:12

- |

какие и как вопрос осведомленности…

Подвожу итоги: лето 2015

- 28 декабря 2015, 09:16

- |

Продолжаю отчёт по 2015 году.

Продолжаю отчёт по 2015 году.

Спасибо тем, немногочисленным, кто читает и ставит плюсы!

Итоги 2015. Январь.

Подвожу итоги: весна 2015.

Вся история http://pmntrade.ru/20121128.html

Июнь 2015. Опционное котирование — не грааль. ЭйчЭфТи изнутри. «Дубликатор сделок QUIK-QUIK».

Опционное котирование — не грааль.

Опционное котирование стало приносить убытки. Казалось бы, практически беспроигрышная система маркетмейкинга и фронтраннинга дала сбой. Происходило это так: когда начинался, например, тренд вверх по БА, на опционах исполняли заявку на покупку пута. Получалось, что я стоял против рынка в продаже БА с дельтой 0.5. Далее, либо рынок шёл дальше вверх, обесценивая мой купленный пут, либо оставался на месте и мой робот просто «залипал» в покупке. А «залипание» в покупке опциона на долгий срок очень негативно, ведь опцион обесценивается вдвойне. Вдвойне, т.к.:1) тетта распадается от времени, 2) вход обычно происходил по завышенной волатильности и, почти всегда, она падала через некоторое время. Таким образом, за июнь я потерял весь накопленный заработок по этой стратегии. Я решил остановить работу по этой торговой системе. Теперь у меня остались только идеи, которые предусматривали редкие сделки.

( Читать дальше )

UX, рай для Александра Шадрина

- 26 декабря 2015, 18:46

- |

Потенциал падения исчерпан. Считаю, будут трамбовать дно. И уходить выше. Цели падения по цене выполнены. Чуть раньше времени (время падения выходит 7 февраля 2016)

Особо рисковым можно тарить индексные бумаги прямо сейчас. Максимум, куда

( Читать дальше )

Опционы для переростков (С Новым Годом)

- 25 декабря 2015, 19:08

- |

Как и обещал, опишу последние сделки этого года. Это мои рассуждения. Как и почему я объясняю себе, где баблосы. И как пишется мелким шрифтом, это не рекомендации. В понедельник пытался найти прикольный актив. Самым прикольным активом в 2015 году оказался Герман Греф. Мне кажется он самый главный Дед Мороз страны. Вечеринками он пока не отличился, но премии от стоимости акций придумал. И мне захотелось поиграть со СберБанком. Чем я хуже Грефа?

В понедельник вола по нему упала. Цена зашла в горизонтальный коридор. Однако, подготовка к Новому году шла полным ходом. 16.12. этого, начали затариваться путы. И это естественно, Кто хочет иметь пакет Сбера и не защитить ее от падения? Худо-бедно взяли 13 тысяч путов. Сделка проходила по договоренности. В смысле не инсайд, а адресно. Это когда стаканы пустые, а вам надо. Звоните маркет мейкеру и просите 13 тыс путов. Договариваетесь о воле и вперед. Что бы продать вам 13 тыс путов, надо продать в рынок 6 тыс фьюча. Маркет мейкер гоняет дельту, а вы ему за это платите. Что бы все по честному, сделку регистрируют на бирже. Из соображений, что хедж будет востребован, я начинаю покупать волатильность. Простой стредл на 10250. Для себя фиксирую улыбку волатильности на понедельник. Покупаю ниже. Условно, на 2 процента упала вола и это интересно. Конечно, я не жду взрыва, а хочу отсидеть недельку. Одновременно я тестирую Option Lab, что бы понимать, насколько с ним безопасно работать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал