облигации

Осень, осень...

- 18 октября 2016, 13:42

- |

Но начиная с начала сентября я методично теряю заработанные деньги, а сегодня мой счет ушел в минус.

Началось все с влезания в акции Мордовэнергосбыта, о чем я уже писал. Прокатился на pump&dump, сам виноват. Потеря была не критичная, но неприятная, с учетом того, что более 60% портфеля — облигации, и до этого таких резких изменений по счету не было.

Я взял паузу, возможно зря.

Далее, из того что я держу в портфеле, снижались акции Мостотреста, Ростелекома, Русагро, не выплатили дивы по префам Ролмана, не сработала идея в МТС (вышел примерно в 0), рост энергетики остановился. Не факт что оправдают себя префы Сургутнефтегаза (я начал набирать в районе 31..32).

Короче осенью практически каждый день приносил убыток, но я относился к этому философски.

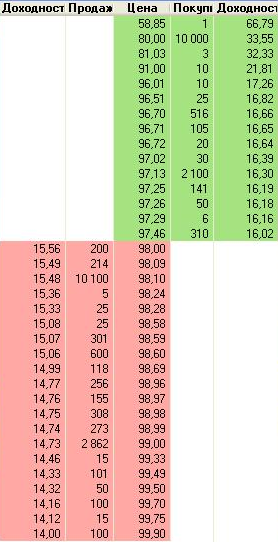

И вот привет Пересвет. Банк «Пересвет» входит в 50-ку крупнейших банков, аффилирован с РПЦ, у него все всегда было хорошо с фин.показателями. Я держал около 6% в облигациях Пересвета, на вчерашнем падении докупил еще немного, сегодня Б4 упали до 60 на новостях об ограничении банком выдачи вкладов. Не вериться что банк завалят, точнее совсем не хочется верить.

Печально, т.к. результаты торговли на сегодняшний день отрицательные, и неожиданно, что можно подсесть неплохо и на облигациях.

- комментировать

- Комментарии ( 17 )

Повышение ставки ФРС может привести к потерям в 1,1 трлн. долларов

- 17 октября 2016, 23:15

- |

Повышение процентной ставки на 1 % приведет к потерям в 1,1 трлн. долларов, сообщает Goldman Sachs. В первую очередь убытки коснутся владельцев облигаций.

Ставка на долгосрочные бумаги окупилась в этом году сторицей благодаря ралли на долговом рынке. Инвесторы, поняв, что слабые экономические данные, приведут к откладыванию ужесточения монетарной политики, принялись скупать облигации, тем самым подняли их стоимость.

При повышении процентных ставок в 90-х и 2000-х цены долгосрочных облигаций падали ощутимее котировок краткосрочных долговых бумаг. Как правило покупатели требуют более существенной компенсации при долгосрочных инвестициях. В этом году средний срок погашения облигаций вырос с 6 до 6,98 лет.

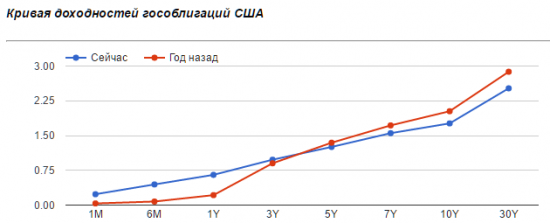

В течение 2016 г. кривая доходностей по гособлигациям США сужалась, против чего в последние годы активно боролся Федрезерв. Считается, что чем уже спред между долгосрочными долговыми бумагами и краткосрочными, тем хуже дела обстоят в экономике страны.

( Читать дальше )

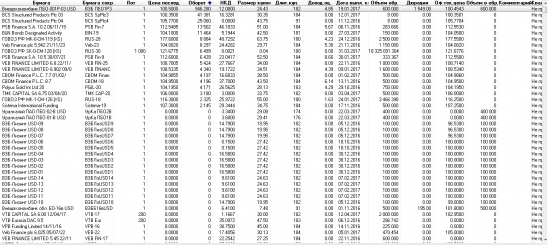

Еврооблигации по 1000 долларов на московской бирже.

- 17 октября 2016, 22:02

- |

Инвест идея c доходностью до 16%

- 17 октября 2016, 14:08

- |

Инвест идея c доходностью до 16%

(моя группа VK: arcaniscapital)

Облигация «ПИК ГК» 7-боб (код RU000A0JWP46)

Рейтинг Arcanis Capital: BBB

Вероятность дефолта до погашения: 3.786%

Вероятность дефолта до оферты: 0.811%

Рекомендуемая доля в портфеле: 5%

Купоны зафиксированы до конца 2019 года: 13% годовых.

Бумага обладает отличной ликвидностью, доходность достойная. Достаточно высокий купон, при цене близкой к номиналу — в условиях снижения ставок (что ожидается уже в декабре) номинал облигации растет достаточно быстро. При снижении доходности облигации до 10% её номинал прибавит около 5% стоимости. Таким образом, в зависимости от темпа снижения ставок, доходность может составить 15-16% годовых.

Размещение облигаций Саудитов

- 17 октября 2016, 13:25

- |

Как сообщает Financial Times, размещение первых в истории международных облигаций Саудовской Аравии может начаться уже в начале текущей недели. Представители королевства находятся в Лондоне и Нью-Йорке с конца прошлой недели, работая как над началом этого проекта, так и целого ряда других, включая первичное размещение акций саудовской государственной нефтяной компании Saudi Aramco.

По данным FT, саудовцы надеются привлечь с помощью размещения облигаций от $10 млрд до $20 млрд, притом что спрос на них оценивается в $50 млрд. В случае успеха в следующем году, говорят FT потенциальные инвесторы, знакомые с планами королевства, будут размещены облигации еще на $20 млрд. Эта практика может продолжаться «на протяжении довольно долгого времени», цитирует газета одного из инвесторов.

ПыСы. Вангую, что сауды сидят в каком-нибудь пентхаусе на манхэттэне и подставляют тазик с баблом, когда лайта пытается пройти вниз 50 долл:)

РВК-финанс: доходность - 12.64%, оферта - декабрь 2017 г.

- 14 октября 2016, 08:53

- |

— сводный рейтинг от трех агентств -«ВВ-»;

— есть в ломбардном списке;

— дефолтов не было;

— поручитель — Росводоканал со стабильным бизнесом и планами на его расширение;

— полугодовые купоны 13.5% — известны и расписаны до оферты;

— у эмитента один выпуск облигаций размером 3 млрд. руб.

Может быть, есть скелеты в шкафу, о которых я не знаю, или которых не вижу?

Портфель облигаций

- 13 октября 2016, 16:29

- |

Инвест идея c доходностью 16% годовых

- 13 октября 2016, 15:00

- |

Инвест идея c доходностью 16% годовых

(моя группа VK: arcaniscapital)

Облигация «Пересвет АКБ» 4-боб (код RU000A0JVCA7)

Рейтинг Arcanis Capital: BBB

Вероятность дефолта до погашения: 0.481%

Рекомендуемая доля в портфеле: 5%

Купоны зафиксированы: 13.25% годовых.

Бумага обладает отличной ликвидностью при доходности выше среднерыночной.

Что будет с облигациями, если процентные ставки пойдут вверх?

- 12 октября 2016, 18:14

- |

Спрос на доходность стимулировал кредитные рынки большую часть 2016 года, что приводило к более узким кредитным спредам, более низким доходностям и щедрым прибылям в большинстве облигационных секторов. Американские облигации инвестиционного класса и высокодоходные облигации дали прибыль 9,4% и 14,7% соотвественно с начала года (по состоянию на 28 сентября). Это значит, что этот рынок стал третьим по уровню доходов за последние 20 лет. Существует две основные причины таких сильных результатов. Во-первых, США вышли из промышленного спада в феврале, что стимулировало рост прибылей в более рискованных секторах фиксированной доходности. Во-вторых, низкие процентные ставки позволили компаниям рефинансировать свои долги по более низким ценам, таким образом улучшив свои балансы и ликвидность. И самое главное, падение ставок составило примерно 67% от ставок по облигациям инвестиционного уровня и 25% от ставок высокодоходных облигаций в этом году. Так что случится, если ставки пойдут вверх?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал