мфо

НСПК вводит комиссию для погашения займов МФО с помощью карт

- 27 мая 2024, 12:32

- |

Как сообщили изданию участники рынка, решение стало «компромиссным». В феврале НСПК хотел полностью запретить AFT-трансакции для МФО — пополнение счета с помощью карты, считающееся переводом.

При этом клиенты крупных МФО, вероятно, изменений не почувствуют: финдиректор Webbankir Илья Соловий полагает, что компании не будут перекладывать новые расходы на заемщиков и покроют их сами.

❤ Читайте подробнее на сайте

@frank_media

t.me/frank_media/14163

- комментировать

- ★1

- Комментарии ( 4 )

МФО в 1кв 2024г выставили на продажу рекордный за 3 года объем просроченных долгов - на 31,2 млрд руб (x2 г/г) — Ведомости

- 24 мая 2024, 11:36

- |

Несмотря на рекордный объем выставленной в январе – марте на продажу просрочки, коллекторы купили из него только 57,6%, или 18 млрд руб.

Для сравнения: в январе – марте прошлого года МФО пытались реализовать просроченных долгов на общую сумму 15,1 млрд руб., в итоге удалось закрыть сделки на 13,5 млрд руб. (89,4%).

Средняя цена продажи цессий (переуступка прав требования выплаты третьему лицу) в I квартале составила 18,95%, год назад она была 13,65%, а в тот же период 2022 г. – 11,54%.

Рост продажи долгов напрямую связан с общим ростом микрофинансового рынка в прошлом году, говорят участники рынка. А также с активным развитием рынка цессии – МФО вышли на него позже банков.

Ввиду высокой стоимости процесса взыскания для МФО им выгоднее продавать просрочку, так как это позволяет им быстрее оборачивать свои денежные средства и инвестировать их в новые займы, поясняет врио генерального директора коллекторской организации АБК Евгения Уткина.

( Читать дальше )

НБКИ: в апреле 2024г было выдано 2,93 млн микрозаймов (-6% м/м, но +1,5% г/г)

- 16 мая 2024, 12:12

- |

Директор по маркетингу НБКИ Алексей Волков:

«После всплеска в марте, в апреле динамика выдачи микрозаймов вернулась к тренду начала года – постепенному снижению. Во многом это объясняется действиями регулятора по охлаждению микрофинансового рынка, которые были им предприняты в последнее время. В прошлом году были введены макропруденциальные лимиты в части долговой нагрузки заемщиков и снижена максимально возможная процентная ставка по микрозаймам. Упомянутые меры привели к сокращению выдачи «займов до зарплаты», прежде всего, гражданам с высокой долговой нагрузкой».

( Читать дальше )

Сколько в России действующих МФО.

- 15 мая 2024, 14:51

- |

К концу года в России останется менее 900 МФО, — прогноз «Эксперт РА». Это в два раза меньше, чем шесть лет назад. По сравнению с сокращением количества банков цифра внушительная: минус 100 компаний за год. Для сравнения, в 2020 году на фоне кризиса с рынка ушли 389 участников. На рынок МФО влияют инициативы регулятора по охлаждению кредитования — выживают сильнейшие. Те, кто нарастил капитал, научился работать в онлайне, диверсифицировать продукты и привлекать аудиторию. Кроме этого, сами банки активно развиваются в сегменте — хотя ЦБ не в восторге от такого сценария. Дело в том, что в сегменте есть деньги. В прошлом году портфель МФО увеличился на 22%, до 443 млрд рублей, а совокупная чистая прибыль — на 40%, до 57 млрд рублей. Прогноз «Эксперт РА» на этот год — такой же. @fintexno

Крупнейшие МФО приспособились к новому регулированию

- 14 мая 2024, 12:41

- |

Подробнее — в материале «Ъ».

Высокая адаптивность рынка МФО обусловит прирост выдачи микрозаймов на 25% и прибыли на 39% по итогам 2024 г. - Ъ

- 14 мая 2024, 08:45

- |

Микрофинансовые организации (МФО), успешно адаптировавшиеся к регуляторным изменениям в 2023 году, продолжат наращивать выдачу микрозаймов и увеличивать прибыль и в 2024 году, утверждает рейтинговое агентство «Эксперт РА». В прошлом году, несмотря на ужесточение регулирования со стороны Центробанка, объем выданных микрозаймов вырос на 30% до 1 трлн рублей, а прибыль МФО увеличилась до 57 млрд рублей.

Однако не все МФО смогли успешно адаптироваться к новым требованиям, и в результате рынок потерял 153 компании в 2023 году. Несмотря на это, ожидается, что в 2024 году выдача микрозаймов вырастет на 25%, а прибыль увеличится на 39%. Адаптивность рынка МФО позволит им эффективно справиться с новыми регуляторными изменениями, такими как введение подхода с дифференциацией по полной стоимости кредита к формированию резервов.

Эксперты отмечают, что крупные игроки в отрасли, адаптировавшие свои модели к требованиям Центробанка, будут продолжать расти быстрее отрасли в целом. Тем не менее, небольшие компании, исчерпавшие возможности органического роста, могут обратиться к слияниям и поглощениям или перейти в новые сектора.

( Читать дальше )

Банки и МФО стали активнее взыскивать в судах мелкие долги: это связано с ростом выдач микрозаймов и удешевлением процесса судебного взыскания — Ведомости

- 06 мая 2024, 12:51

- |

Количество закрытых исков о взыскании долгов на сумму от 50 000 до 100 000 руб. выросло за 2023 г. на 6,2% до 1,5 млн, свыше 100 тыс руб — 1,2 млн дел.

Тенденция на увеличение исков на небольшие суммы до 50 000 руб. связана:

1. со стабильным ростом портфеля микрозаймов, что неизбежно влечет увеличение портфеля просрочки на поздних стадиях. По данным ЦБ, портфель микрозаймов по итогам 2023 г. вырос на 22% год к году до 443 млрд руб.

2. с тем, что все больше банков активно заходят в сегмент микрозаймов.

3. с развитием микрофинансовыми компаниями собственных подразделений судебного взыскания

4. За последние годы процедура подачи иска в суд сильно подешевела за счет автоматизации

( Читать дальше )

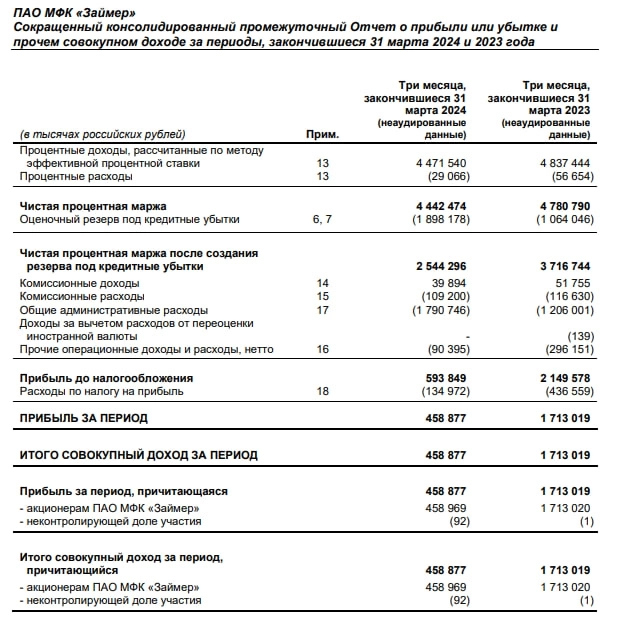

📌 Займер отчитался за 1 квартал 2024 года. Результаты сильно разочаровали!

- 29 апреля 2024, 14:14

- |

— Несколько дней назад у МФК Займер вышел отчет МСФО за 1 квартал 2024 года. Цифры в отчетности сильно разочаровали, поэтому на ближайшее время исключил компанию из списка для наблюдения. Напомню, что свою позицию по ценным бумагам микрофинансовой организации закрыл по 241 рублю, о чем писал отдельный пост. Далее тезисно обосную свою позицию по представленному отчету.

1. Процентные доходы сократились на 7,57% год к году до 4,47 млрд руб., несмотря на увеличение выдач новым клиентам на 33,8%. Основной аспект — сокращение максимальной ставки кредитования с 1% до 0,8%, которое вступило в силу с 1 июля 2023 года. Таким образом, мы можем видеть эффект в текущей отчетности. Более релевантным будет сравнивать результаты за 3 квартал, когда в обоих периодах условия будут идентичными.

2. Ключевой момент! Оценочный резерв под кредитный убытки вырос на 78,4% до 1,89 млрд руб. При этом, новым клиентам в 1 квартале 2024 года выдали займов лишь на 320 млн руб. больше. Если придерживаться логики компании, озвученной во время презентации, они сократили резервирование в 2023 году, так как в основном работали с постоянными клиентами, поэтому текущее увеличение резервов не укладывается в эту логику.

( Читать дальше )

МФО в прошлом году увеличили кредитование бизнеса на 50% — ЦБ

- 27 апреля 2024, 12:43

- |

В 2023 году микрофинансовые организации (МФО) выдали малым и средним предприятиям займы на 105,4 миллиардов рублей (в 2022 году — 70,5 миллиардов рублей). При этом государственные и коммерческие МФО выдают почти одинаковый объем займов.

Более чем в четыре раза увеличился объем займов, выданных дистанционно. Качество портфеля остается стабильным — доля просроченной задолженности составляет 5,2%.

По информации МФО, у многих заемщиков есть потребность в финансировании на сумму, превышающую установленный порог в 5 миллионов рублей. Сейчас на рассмотрении Государственной Думой находится проект закона, по которому предполагается увеличение суммы микрозайма для юридических лиц и индивидуальных предпринимателей до 7 миллионов рублей.

НБКИ: в марте 2024г средний размер микрозайма составил 9,95 тыс руб (+2,3% м/м)

- 23 апреля 2024, 11:57

- |

В свою очередь по сравнению с аналогичным периодом прошлого года средний чек «займа до зарплаты» в марте 2024 года вырос более существенно — на 13,0% (в марте 2023 года – 8,80 тыс. руб.).

Директор по маркетингу НБКИ Алексей Волков:

«В начале года средний чек микрозайма незначительно вырос. При этом стоит отметить, что с лета прошлого года его значение находится на достаточно стабильном уровне (9,4 – 9,9 тыс. руб.), а рост не превышает инфляции. Такая, в целом, умеренная динамика данного показателя во многом связана с мерами регулятора по охлаждению микрофинансового рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал