инфляция в сша

Сегодня Байден объявит пакет мер для борьбы с инфляцией

- 03 января 2022, 15:28

- |

👉 Президент Джо Байден объявит в понедельник о планах по борьбе с рыночной властью переработчиков мяса и птицы

👉 Белый дом представит пакет на $1 млрд для поддержания независимых переработчиков и новых правил конкуренции в отрасли.

👉 В США наблюдается резкий рост продовольственных цен. В ноябре цены на мясо подскочили на 16% г/г. Представители мясоперерабатывающей промышленности обвинили в резком росте цен нехватку рабочей силы, рост цен на топливо и ограничения в цепочке поставок

- комментировать

- 364

- Комментарии ( 2 )

Следующее заседание ФРС в среду - будет ли ФРС затягивать удавку еще быстрее?

- 14 декабря 2021, 00:56

- |

Денежно-кредитная политика: Следующее заседание ФРС в среду — будет ли ФРС затягивать удавку еще быстрее?

Учитывая высокую инфляцию, Федеральная резервная система США, вероятно, ускорит выход из своей очень свободной денежно-кредитной политики на этой неделе. Рынки в основном сосредоточены на программе покупки облигаций, которая была запущена для поддержки экономики во время коронакризиса. ФРС опубликует свои решения по денежно-кредитной политике в эту среду после заседания по процентным ставкам. Экономисты ожидают, что центральный банк будет быстрее, чем планировалось ранее, сворачивать ежемесячные покупки — несмотря на новые опасения Короны. Это также откроет возможность повышения ключевых процентных ставок в следующем году раньше, чем ожидалось ранее.

На последнем заседании по денежно-кредитной политике Федеральная резервная система США начала сокращать объемы ежемесячных покупок ценных бумаг. Первоначально они составляли 120 миллиардов долларов США в месяц. Для месяцев ноября и декабря было установлено сокращение на 15 миллиардов долларов каждый. Если ФРС сократит покупки на 30 миллиардов долларов с января, то покупки могут быть прекращены уже в марте.

( Читать дальше )

Расово верная инфляция

- 12 декабря 2021, 13:01

- |

Повсеместное повышение цен продолжает бить рекорд за рекордом.

Рост настолько велик и заметен всем и каждому, что даже статистика уже не в силах сопротивляться очевидному.

Отечественный Минэкономразвития нарисовал 8,4% в ноябре, заокеанский Обком сообщил о 6,8% (рекорд с 1982 года).

Злые языки поговаривают, что на деле вечнозелёный вслед за деревянным перешагнул через двузначную отметку инфляции, и что курсы ИЗО американские статистики освоили не хуже наших.

На этом фоне дилетанты из CNN прошли экспресс-курс пропаганды у профессионалов из “Россия-1” и выдали феерическую статью о том, почему инфляция — это кара буржуям, но благо для простого работяги.

edition.cnn.com/2021/12/01/economy/inflation-good-bad-winners-losers/index.html

Основные тезисы:

— Инфляция — благо для взявших ипотеку. Платёж остаётся неизменным, в то время как зарплата растёт.

Это всё, безусловно так. Но вот журналисты скромно умолчали, что 38% американцев жильё снимают, а стоимость аренды вырастет. Также на фоне инфляции и роста ставок в экономике, сама ипотека станет менее доступной, что приведёт к росту спроса вкупе с отстающим предложением — снова рост цен.

( Читать дальше )

Инфляция США бьёт рикошетом российский рынок на 1.4%

- 10 декабря 2021, 20:17

- |

Потребительская инфляция продолжает увеличивать ожидания ужесточения монетарной политики США.

В общем, я никого не трогал, читал книгу, потом спал в кресле, а далее ел мандаринку. И тут нате: Роман на Смартлабе сообщает про рост потребительских цен в США 6,8%. Казалось бы, при чём тут мы? У нас эти цены растут на десятки процентов. И если вчера я покупал литр масла по 130 рублей, то в следующем году мне уже будет выгодно вырастить и отжать его самому, а в 2023 году дешевле будет уже отжать у соседей, держа в руках предмет, похожий на палку с гвоздями.

8 декабря 2021 году Решетников сделал заявление, о росте инфляции в России и достижения области 8% и это после того, как в сентябре это значение и так повысили с 5,8% до 7,4%. Сдаётся мне, что 8% за год не ограничится эта суета.

Пришлось обратиться к моему шпиону в Гамбии (остальные пока ответить не успели).

( Читать дальше )

Главная проблема сейчас это инфляция — Йеллен

- 07 декабря 2021, 16:04

- |

👉 Инфляция снизится, когда пандемия окажется под контролем

👉 На устранение некоторых дефицитов потребуется пара лет, а ситуация с рабочими местами очень необычна

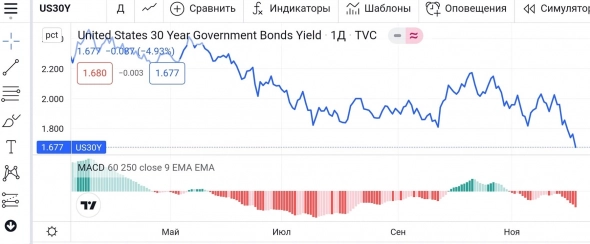

Почему инфляция в США ставит рекорды, а доходность облигаций 30Y падает?

- 06 декабря 2021, 15:03

- |

Самый простой ответ на вопрос в заголовке такой — участники рынка верят, что инфляция носит краткосрочный характер, и скоро она начнёт падать. Но как заявлял Пауэл ещё год назад, долгосрочная цель ФРС по инфляции 2%. А доходность 30Y ниже. Получается, что спрос на длинные трежура явно больше, и участники готовы соглашаться на меньшую доходность и на отрицательную реальную ставку?

Но ведь участники рынка, особенно те кто ставит на 30Y вряд ли хотят заниматься благотворительностью. Да и физики напрямую с такими бумагами не игроки, если только через TLT и аналогичные фонды. Что же происходит тогда? Почему профессиональные и институциональные инвесторы готовы покупать 30Y, по текущим отрицательным реальным ставкам?

Одним из ответов может быть следующий крайне неприятный вариант. Инвесторы реально ждут рецессии в экономике США. При этом они не верят в бесконечную накачку ФРСом ликвидности, так как все прекрасно понимают, что такой путь на среднесроке — это путь к гиперинфляции, которая точно не на пользу США, да и вообще никому. А если маячит признак рецессии, то на долгосроке инфляция точно может уйти ниже 2%, но вместе с падением (стагнацией) экономики. Как бы не началась при этом ещё и дефляция (чего, конечно, постараются не допустить никаким образом)! И в этом случае доходность 30Y в 1.6% окажется очень неплохой инвестицией.

Но знаете, что напоминает такой сценарий? Нет не 1929, а Японию после 1989. В таком случае, возможно мы видим последнии хаи американского рынка, которые перепишут лет через 25, а то и больше. Япония их так и не переписала.

безработица в США в ноябре 4,2% (цель ФРС 4%, почти у цели), теперь можно и с инфляцией бороться через ужесточение ДКП

- 03 декабря 2021, 17:03

- |

Количество рабочих мест в экономике США в ноябре увеличилось на 210 тыс.,

минимальными темпами с декабря 2020 года, свидетельствуют данные министерства труда.

Согласно пересмотренным данным, в октябре показатель вырос на 546 тыс., а не на 531 тыс., как сообщалось ранее.

Безработица в стране в ноябре упала до 4,2%, минимума с февраля 2020 года, по сравнению с 4,6% в октябре.

Эксперты в среднем ожидали роста количества рабочих мест в ноябре на 550 тыс. и снижения безработицы до 4,5%.

ВЫВОД:

безработица ниже ожиданий, 4,2%, (таргет ФРС 4%, почти у цели).

Напоминаю:

у ФРС — 2 основные задачи:

— безработица (цель 4%),

— инфляция (цель: 2%).

Теперь можно бороться с $ инфляцией через ужесточение ДКП.

Факторы, способствующие росту инфляции, сохранятся и в следующем году — Джером Пауэлл

- 30 ноября 2021, 09:42

- |

👉 Инфляция значительно превышает целевой показатель в 2%, чему способствует связанный с пандемией дисбаланс спроса и предложения

👉 Продолжаем ожидать, что инфляция значительно снизится в следующем году

👉 Мы будем использовать наши инструменты для поддержки экономики и сильного рынка труда, а также для предотвращения закрепления высокой инфляции

👉 Условия на рынке труда продолжают улучшаться

👉 Еще есть основания для достижения максимальной занятости, ожидайте продолжения прогресса

👉 Рост случаев COVID, вариант Omicron представляют собой риски для занятости, повышенную неопределенность в отношении инфляции

Протокол ФРС последнего заседания: Главное

- 25 ноября 2021, 10:06

- |

👉 Члены ФРС подчеркнули, что траектория экономики по-прежнему зависит от развития вируса

👉 Прогноз ФРС по инфляции был пересмотрен в сторону повышения. По мнению участников, снижение цен может занять больше времени. Риски повышения инфляции связанны с высоким спросом на продукты и ограниченным рынком труда

👉 Члены ФРС согласились, что в заявлении после заседания будет указано, что дисбаланс спроса и предложения из-за пандемии и возобновления экономики способствовал значительному росту цен в некоторых секторах

👉 Несколько участников подчеркнули, что, если инфляция продолжит расти, комитет должен быть готов изменить темпы покупки активов и поднять целевой диапазон ставки по федеральным фондам раньше, чем ожидалось

👉 ФРС по-прежнему считает, что риски роста смещены в сторону снижения. В 2022 году члены ФРС прогнозируют уверенный рост

👉 Некоторые участники заявили, что снижение скорости покупки чистых активов более чем на 15 миллиардов долларов в месяц может быть оправдано для того, чтобы комитет мог иметь более сильную позицию для изменения целевого диапазона ФРС

( Читать дальше )

Заявки на пособие по безработице: 199 тыс. (минимум с 1969г.). Теперь пора бороться с инфляцией !

- 24 ноября 2021, 17:12

- |

Заявки на пособие по безработице в США на прошлой неделе снизились до минимума за 52 года

Количество американцев, впервые обратившихся за пособием по безработице, на прошлой неделе уменьшилось на 71 тыс. — до 199 тыс. человек, сообщается в отчете министерства труда США.

Это минимальный показатель с ноября 1969 года, когда недельное количество заявок было зафиксировано на уровне 197 тыс., отмечается в сообщении Минтруда.

Неделей ранее число обращений составило 270 тыс., тогда как первоначально сообщалось о 268 тыс.

2 основные задачи ФРС: занятость (таргет по безработице 4%) и борьба с инфляцией (таргет по инфляции 2%).

Раз с безрабитицей хорошо,

теперь можно ускорить сокращение QE и начать бороться с инфляцией.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал