SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инсайд

Инсайд 100%. Газпром 1000 руб за акцию! Цены на газ и зерно вырастут в 2! В 5 раз

- 10 февраля 2012, 13:47

- |

Цены на газ и зерно вырастут в несколько раз к 2015г.! Газпром будет продаваться по 1000 руб за акцию!!!

Подробности далее по тексту...

( Читать дальше )

Подробности далее по тексту...

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 66 )

почти Инсайд.

- 03 февраля 2012, 22:29

- |

Сразу оговорюсь — почему почти инсайд — потому что по рынку, а не по конкретной бумаге.

Сегодня позвонили один хороший человек, и сказал, что не стоит шортить, он звонил так же когда мы крыли наши неудачные шорты в районе 1480-1510… Кстати ниже с того дня уже не было...

Сегодня мы хотели наращивать шорт в районе 1620. В итоге закрыли свой шорт открытый по 1603-1610 РИ без плечей ( 2000 к) по 1601-1602.

НО покупать мы не стали. Не стали, потому как каждый считает, что он самый умный… а зря....

Есть еще кое-что интересное… А именно — рост будет на следующей неделе до 1700, потом будет коррекция в район 1580 — она будет очень быстрая, на какой-то там новости, возможно из Европы или Ирана.

Ну а дальше будет рост вплоть до абсолютных хаев до конца мая....

Что будем делать мы, пока будет текущий рост до 1700. Если будет цена ниже 1630 мы купим без плечей. Кроме того, будем заниматься аккумуляцией средств на счетах клиентов.

( Читать дальше )

Кукл ЖЖЕТ!

- 23 января 2012, 17:25

- |

Кто-то стремительно набирает стратегическую позу по фРТС, видимо на инсайде перед грядущими заседаниями ФРС 24-25.01 и решении 27.01 о повышении гос долга США! Вам не кажется?

США выявили "криминальный клуб", заработавший более $60 млн с использованием инсайдерской информации

- 20 января 2012, 11:31

- |

(C) Interfax 11:19 20.01.2012

США-ФОНДЫ-ИНСАЙД-ОБВИНЕНИЯ

США выявили «криминальный клуб», заработавший более $60 млн с использованием инсайдерской информации

Нью-Йорк. 20 января. ИНТЕРФАКС-АФИ — Федеральная прокуратура США выявила «криминальный клуб» в среде хедж-фондов, незаконно заработавший десятки миллионов долларов с использованием инсайдерской информации, пишет газета The

Wall Street Journal.

ФБР уже арестовало по этому делу четырех человек в Нью-Йорке, Бостоне и Калифорнии, еще троим предъявлены обвинения в мошенничестве с ценными бумагами. В числе обвиняемых — сотрудники SAC Capital Advisors LP и ряда других известных финансовых фирм.

Согласно документам суда, хедж фонды фиксировали огромные прибыли,

используя инсайдерскую информацию, в частности, Level Global Investors LP заработал более $50 млн на сделках с акциями Dell Inc.

Проведенное расследование выявило круг трейдеров и аналитиков в

конкурирующих финансовых компаниях, обменивавшихся между собой информацией, что привело к незаконному получению прибыли на сумму $61,8 млн. Эта сумма превышает прибыли, полученные в рамках предыдущего громкого дела об инсайдерской торговле (в совокупности около $52 млн), главный обвиняемый по которому глава Galleon Management Радж Раджаратнам был приговорен в октябре 2011

года к тюремному заключению сроком на 11 лет и рекордному для таких дел штрафу - $92,8 млн. «Иск, поданный в федеральный суд Нью-Йорка, описывает круг друзей, по существу сформировавших криминальный клуб», — заявил прокурор Манхэттена Прит Бхарара.

Эти обвинения открывают новую главу в сфере судебного преследования трейдеров, использующих инсайдерскую информацию. С конца 2009 года 56 человек признали свою вину или были признаны виновными по делам об инсайде, при этом обвинения выдвигались против 63 человек.

В предыдущих случаях речь шла в основном об использовании услуг фирм, связывавших аналитиков и трейдеров фондов с сотрудниками частных компаний, которые готовы были продавать информацию.

Однако в последнем случае расследование выявило, что управляющие нашли собственные источники в технологических компаниях, не прибегая к помощи посредников, и делились полученной информацией друг с другом.

На этой неделе ФБР арестовало в Нью-Йорке Джона Хорвата, аналитика по технологическому сектору Sigma Capital Management, являющегося подразделением SAC Capital, а также бывшего управляющего хедж-фондом Level Global Investors Энтони Чиассона. Оба были отпущены под залог.

Помимо этого, в Бостоне был арестован бывший портфельный управляющий хедж-фонда Diamondback Capital Management Тодд Ньюмэн, отвечавший за инвестиции в технологический сектор, а в Калифорнии — Дэнни Куо, вице-президент и менеджер фонда Whittier

Trust, отвечающий за технологические компании.

Обвинения выдвинуты еще против трех аналитиков хедж-фондов.

Служба финансово-экономической информации

[email protected]

[email protected]

США-ФОНДЫ-ИНСАЙД-ОБВИНЕНИЯ

США выявили «криминальный клуб», заработавший более $60 млн с использованием инсайдерской информации

Нью-Йорк. 20 января. ИНТЕРФАКС-АФИ — Федеральная прокуратура США выявила «криминальный клуб» в среде хедж-фондов, незаконно заработавший десятки миллионов долларов с использованием инсайдерской информации, пишет газета The

Wall Street Journal.

ФБР уже арестовало по этому делу четырех человек в Нью-Йорке, Бостоне и Калифорнии, еще троим предъявлены обвинения в мошенничестве с ценными бумагами. В числе обвиняемых — сотрудники SAC Capital Advisors LP и ряда других известных финансовых фирм.

Согласно документам суда, хедж фонды фиксировали огромные прибыли,

используя инсайдерскую информацию, в частности, Level Global Investors LP заработал более $50 млн на сделках с акциями Dell Inc.

Проведенное расследование выявило круг трейдеров и аналитиков в

конкурирующих финансовых компаниях, обменивавшихся между собой информацией, что привело к незаконному получению прибыли на сумму $61,8 млн. Эта сумма превышает прибыли, полученные в рамках предыдущего громкого дела об инсайдерской торговле (в совокупности около $52 млн), главный обвиняемый по которому глава Galleon Management Радж Раджаратнам был приговорен в октябре 2011

года к тюремному заключению сроком на 11 лет и рекордному для таких дел штрафу - $92,8 млн. «Иск, поданный в федеральный суд Нью-Йорка, описывает круг друзей, по существу сформировавших криминальный клуб», — заявил прокурор Манхэттена Прит Бхарара.

Эти обвинения открывают новую главу в сфере судебного преследования трейдеров, использующих инсайдерскую информацию. С конца 2009 года 56 человек признали свою вину или были признаны виновными по делам об инсайде, при этом обвинения выдвигались против 63 человек.

В предыдущих случаях речь шла в основном об использовании услуг фирм, связывавших аналитиков и трейдеров фондов с сотрудниками частных компаний, которые готовы были продавать информацию.

Однако в последнем случае расследование выявило, что управляющие нашли собственные источники в технологических компаниях, не прибегая к помощи посредников, и делились полученной информацией друг с другом.

На этой неделе ФБР арестовало в Нью-Йорке Джона Хорвата, аналитика по технологическому сектору Sigma Capital Management, являющегося подразделением SAC Capital, а также бывшего управляющего хедж-фондом Level Global Investors Энтони Чиассона. Оба были отпущены под залог.

Помимо этого, в Бостоне был арестован бывший портфельный управляющий хедж-фонда Diamondback Capital Management Тодд Ньюмэн, отвечавший за инвестиции в технологический сектор, а в Калифорнии — Дэнни Куо, вице-президент и менеджер фонда Whittier

Trust, отвечающий за технологические компании.

Обвинения выдвинуты еще против трех аналитиков хедж-фондов.

Служба финансово-экономической информации

[email protected]

[email protected]

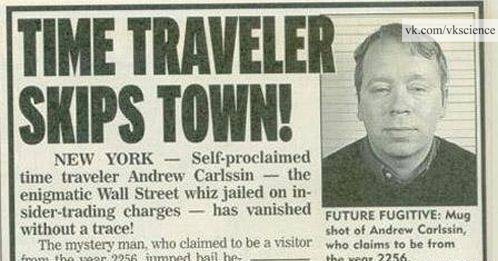

Путешественник во времени...

- 10 января 2012, 13:38

- |

В декабре 2002 года агенты ФБР арестовали в Нью-Йорке 44-летнего мужчину по подозрению в мошенничестве. Мол, играя на бирже, он пользовался инсайдерской информацией. То есть, вступив в преступный сговор с менеджерами компаний, торгующих акциями, получал от них коммерческие сведения. Благодаря которым и имел крупный финансовый успех.Владея «начальным капиталом» всего 800 долларами, подозреваемый за две недели заработал аж 350 миллионов. Совершил 126 сделок — весьма рискованных, но оказавшихся в итоге невероятно прибыльными. Это и вызвало подозрение Комиссии по рынку ценных бумаг США (SEC).Арестованный назвался Эндрю Карлсиным (Andrew Carlssin). Он отверг обвинения в преступном сговоре. И поведал, что работал один. А информацию получал из… будущего. Откуда, собственно, и прибыл к нам на машине времени. Стартовал из 2256 года.Такова вкратце история «миллионера из будущего», которая впервые появилась в середине марта 2003 года. О нем написал таблоид Weekly World News (WWN). И даже привел слова одного из исследователей. Тот говорил, что, конечно же, не верит басням про машину времени. Но его попытки найти упоминания о человеке по имени Эндрю Карлсин не увенчались успехом. Мол, нет никакой информации о том, что он существовал до декабря 2002 года.Далее история попала на новостной портал Yahoo. И пошла гулять по тысячам сайтов и блогам уже без упоминаний о первоисточнике. Многочисленные форумы запестрели откликами. В том числе и от брокеров с Уолл-стрит. Суть их сводилась к тому, что, даже владея инсайдерской информацией, нереально столько заработать. Значит, Карлсин не врет, что прибыл из будущего.За арестованного кто-то внес залог в миллион долларов. Тот вышел из тюрьмы и, естественно, пропал.Вы не поверите, последний раз его видели в Канаде — в той самой провинции, в которой на фото попал «парень из будущего».И вот что еще странно: на сайте Weekly World News не осталось и следа от Эндрю Карлсина. Нет его на Yahoo News. Все подробности остались только в копиях и в памяти людей. А это рождает страшное подозрение.

Источник: vkontakte.ru/feed#/ti_nepoverish

Инсайд

- 10 декабря 2011, 18:39

- |

Пообщался с людми из финансово-биржевой сферы. Они ожидает повальный вывод капитала. В понедельник на биржах должно быть жарко.Как то так…

Загадки торговли А.Журавлева

- 10 ноября 2011, 14:32

- |

Я с интересом слежу за выступлением на ЛЧИ А.Журавлева.

Искренне рад за парня-начав с депозита в 90 тыр он уже заработал 1,5 мио и показал доходность в 1,700 %.

Слов нет — великолепный результат, все просто супер.

Меня, как и наверное многих других, интересует стиль торговли Александра.

Стал интересоваться и нашел странные факты.

Беру сегодняшний день-на 14.00 МСК Александр совершил 345 сделок,http://investor.micex.rts.ru/ru/statistics/2011/, т.е. он совершал одну сделку примерно каждые 45 секунд.

Как называется такой стиль? Скальпинг, правильно.

Возможно даже высокочастотная торговля.

Несколько секунд в позе-ловля 20-30-50 пунктов, все понятно.

Мне трудно сказать, возможно ли делать такое кол-во сделок руками.Скорее всего нет и сделки совершаются при помощи робота.

В чем же проблема-спросите вы?

Читаем интервью с Александром, которое он дал буквально несколько дней назад http://www.supergu.ru/news/news_comments.php?n_id=251364.

Там он говорит, что«Посвящать трейдингу 10 часов в день скальпируя или торгуя интрадей я не хочу» и «Что касается позиционной торговли, то я довольно быстро пришел к выводу, что это самый прибыльный и в тоже время наименее затратный способ торговли, поэтому и остановил свой выбор на нем».

( Читать дальше )

Искренне рад за парня-начав с депозита в 90 тыр он уже заработал 1,5 мио и показал доходность в 1,700 %.

Слов нет — великолепный результат, все просто супер.

Меня, как и наверное многих других, интересует стиль торговли Александра.

Стал интересоваться и нашел странные факты.

Беру сегодняшний день-на 14.00 МСК Александр совершил 345 сделок,http://investor.micex.rts.ru/ru/statistics/2011/, т.е. он совершал одну сделку примерно каждые 45 секунд.

Как называется такой стиль? Скальпинг, правильно.

Возможно даже высокочастотная торговля.

Несколько секунд в позе-ловля 20-30-50 пунктов, все понятно.

Мне трудно сказать, возможно ли делать такое кол-во сделок руками.Скорее всего нет и сделки совершаются при помощи робота.

В чем же проблема-спросите вы?

Читаем интервью с Александром, которое он дал буквально несколько дней назад http://www.supergu.ru/news/news_comments.php?n_id=251364.

Там он говорит, что«Посвящать трейдингу 10 часов в день скальпируя или торгуя интрадей я не хочу» и «Что касается позиционной торговли, то я довольно быстро пришел к выводу, что это самый прибыльный и в тоже время наименее затратный способ торговли, поэтому и остановил свой выбор на нем».

( Читать дальше )

Ценная подборка #9. Реакция рынка на инсайдерскую информацию.

- 08 ноября 2011, 13:15

- |

Многие исследования утверждают, что инвесторы на фондовом рынке оверреагируют на одни классы информации и андерреагируют на другие. До самого последнего времени не существовало теории, которая могла бы объяснить существование подобных реакций фондового рынка на прибытие информации, свести их в единую систему и предсказать, когда мы можем ожидать возникновения оверреакции, а когда — андерреакции. Лишь недавно увидела свет работа Даниэля, Хиршляйфера и Сабраманиама, в которой была приведена подобная теория.

Теория, предложенная этими авторами, основывается на двух предположениях:

1) значительная часть инвесторов фондового рынка является чрезмерно самоуверенными в себе инвесторами [overconfidence investors].

2) значительная часть инвесторов фондового рынка подвержена эффекту предвзятого отношения к своим прогнозам.

Чрезмерная самоуверенность. Операторы фондового рынка переоценивают свои аналитические способности. Из-за этого они систематически недооценивают вероятность ошибок, которые могут допустить в прогнозе. Это предположение основано на хорошо известном нам факте — люди имеют тенденцию переоценивать собственные способности. Особенно это верно по отношению к профессионалам. Эмпирические исследования утверждают, что профессионалы — всегда значительно более чрезмерно самоуверенные люди по сравнению с непрофессионалами.

( Читать дальше )

Теория, предложенная этими авторами, основывается на двух предположениях:

1) значительная часть инвесторов фондового рынка является чрезмерно самоуверенными в себе инвесторами [overconfidence investors].

2) значительная часть инвесторов фондового рынка подвержена эффекту предвзятого отношения к своим прогнозам.

Чрезмерная самоуверенность. Операторы фондового рынка переоценивают свои аналитические способности. Из-за этого они систематически недооценивают вероятность ошибок, которые могут допустить в прогнозе. Это предположение основано на хорошо известном нам факте — люди имеют тенденцию переоценивать собственные способности. Особенно это верно по отношению к профессионалам. Эмпирические исследования утверждают, что профессионалы — всегда значительно более чрезмерно самоуверенные люди по сравнению с непрофессионалами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал