индексное инвестирование

Индексное инвестирование vs депозит в банке в российских условиях. Работа над ошибками. Реабилитация

- 21 мая 2023, 17:10

- |

Здравствуйте!

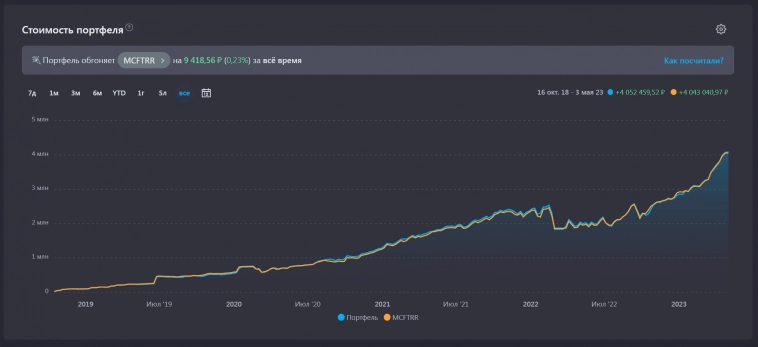

В прошлом выпуске (тынц), про сравнение доходностей инвестора Бориса и банковского вкладчика Василия, прозвучал ряд важных комментариев, главный из которых — абстрактность инвестирования в индекс Мосбиржи, не учитывающий дивиденды. Целый день я мучался мыслью, что оклеветал инвестора Бориса. Чтобы вернуть душевное спокойствие себе и репутацию инвестору Борису ничего другого не остается, как попытаться пересчитать его доходность через индекс полной доходности. Было бы здорово взять реальный инструмент, вроде небезызвестного SBMX, но он берет начало в 2018 году, тогда как наш инвестор начал карьеру в 2013-м. Переключаться с одного инструмента на другой в расчетах крайне сложная задача из-за разных долей в разных инструментах. Значит данные будем брать из Индекса Мосбиржи Полной Доходности (Нетто):

«Индексы полной доходности рассчитываются в дополнение к ценовым индексам и отражают изменение суммарной стоимости российских акций с учетом дивидендных выплат. Биржа рассчитывает индексы полной доходности „брутто“ – без учета налогообложения и „нетто“ – с учетом налогообложения»

( Читать дальше )

Индексное инвестирование vs депозит в банке в российских условиях. Симуляция.

- 20 мая 2023, 14:52

- |

Здравствуйте,

Дело было вечером, делать было нечего. Прочитав истории про америсканских Бобов, инвестирующих в индекс SP500 и неуклонно богатеющих на длинной дистанции, решил попробовать смоделировать аналогичную историю про российского гражданина, назовем его Борис, инвестирующего в индекс Мосбиржи.

В самом начале столкнулся с препятствием: на сайте Мосбиржи сумел добыть данные по индексу только с 2013 года. 10 лет не такая уж длинная дистанция — даже американский Боб на такой дистанции еще не разбогател. Но делать нечего, начнем с малого. Чтобы разбавить скучную историю индексного инвестора и привнести соревновательного эффекта, добавим в модель второго российского гражданина, назовем его Василием, не знающего ничего про биржу и копящего деньги на депозите в банке. Данные по процентным ставкам нашлись на сайте ЦБ. Берем ставку на начало года и не обращаем внимания на её скачки в течение года, предположив, что Василий открывает вклад на год и через год открывает новый на актуальных на тот момент условиях.

( Читать дальше )

Как улучшить долгосрочную доходность простого пенсионного портфеля на рынке акций?

- 12 мая 2023, 09:23

- |

У стратегии есть некоторые нюансы:

👉если втаришь в неудачный момент, можно ждать годами пока рынок вернется к точке входа

👉высокая доля нефтегаза, стало быть портфель становится сильно цикличным

👉эмитент попадает в индекс на хаях, а исключается из индекса на лоях (например как Юкос)

👉в индексе есть откровенно стрёмные эмитенты, а вне индекса есть откровенно блестящие компании

👉половина компаний в индексе не платит дивиденды

👉данная стратегия на длинном горизонте сильно проигрывает инвестициям в S&P500 с учетом периодических сильных обесцениваний рубля

👉есть ли физический смысл покупать акции с долями 1% и ниже?

Итак, давайте помозгуем тут в комментариях, как улучшить доходность индексного портфеля Александра Finindie?

Александру спасибо за тему и откровенный рассказ о своём инвестировании, который лично меня мотивирует к большей финансовой дисциплине.

Худшие случаи долгосрочного инвестирования в индекс на российском рынке акций

- 28 апреля 2023, 11:52

- |

Даже у индексного инвестирования есть нюансы.

Если купить индекс на максимуме рынка, то даже с учетом полученных дивидендов восстановления своего портфеля можно ждать годами.

В истории российского рынка было два таких самых неприятных случая — это покупка рынка в июне 2008 и в апреле 2011.

В первом случае восстановления депозита пришлось бы ждать 8 лет, во втором — 4 года.

Как можно улучшить стратегию индексного инвестирования?

Как собрать портфель, повторяющий индекс IMOEX? Weekly #42.

- 23 апреля 2023, 19:55

- |

В целом, видно, что вне больших кризисов широко диверсифицированный портфель (каким является индекс), показывает неплохую доходность и небольшие просадки.

Результат долгосрочного индексного инвестирования можно было бы существенно улучшить, если покупать индекс после большой коррекции (например -20% или -30%).

Несмотря на то, что индекс IMOEX отскочил от минимумов февраля-октября 2022 почти на +50%, важно понимать, что мы всё еще находимся на 30% ниже закрытия 2021 года.

( Читать дальше )

Стратегия SNG. Альтернативное инвестирование в индекс МосБиржи (IMOEX): как и чем заменить, если денег не хватает или стратегия инвестирования в индекс для «ленивых»?

- 06 апреля 2023, 13:05

- |

Доброго времени!

Вот здесь https://smart-lab.ru/blog/859295.php описывал технику расчета пакетов акций для покупки (сборки портфеля) повторяющего индекс МосБиржи (IMOEX). Недостатком ранее описанной сборки является минимальная сумма инвестирования (~19 млн.р.), что продиктовано минимальной неделимой частью в портфеле (акция Транснефть_пр.). Разумеется, эту дорогую акцию можно исключить и такой портфель не столь существенно (заметно) будет отличаться от индекса.

Но, что будет, если исключения продолжить? Существует ли некий набор бумаг (акций), которые максимально близко (точно не многим хуже) повторяют динамику индекса?

Ответ положительный, такой набор бумаг есть.

Стратегия SNG.

Изучая в 2009 году предельную волатильность разных российских бумаг, я впервые обратил внимание на привязанность к индексу IMOEX трёх бумаг (акций): Сбербанк ао (SBER), Новатэк (NVTK), НорНикель (GMKN). Обратили они на себя внимание тем, что собранные вместе (равными долями), они позволяли повторять и даже временами превосходить динамику индекса МосБиржи (IMOEX). Портфель, собранный из этих трех бумаг я стал называть «Стратегия SNG» (по начальным буквам тиккеров активов).

( Читать дальше )

Самостоятельно купить Индекс МосБиржи (IMOEX): как сделать и сколько нужно денег?

- 02 декабря 2022, 11:47

- |

Самостоятельно купить Индекс МосБиржи (IMOEX): как сделать и сколько нужно денег?

Доброго времени!

Цель покупки.

Мне нужен портфель, МИНИМАЛЬНО отклоняющийся от индекса московской биржи (IMOEX). Портфель собираю сам (без зависимости от Фондов, их комиссий, отклонений, внезапного прекращения деятельности и т.п.). Разумеется, комиссии моего брокера присутствуют, но это приемлемые расходы в рамках моей задачи.

Основа расчётов.

Архив ребалансировок индекса с сайта МосБиржи (актуальность 30.11.2022).

На текущую дату (02.12.2022), согласно файлу с сайта:

б) предыдущая ребалансировка произведена 30.06.2022 (по ценам на 24.06.2022).

( Читать дальше )

Индексное инвестирование имеет право жить в РФ?

- 08 октября 2022, 20:52

- |

4 принципа успешного инвестирования от Vanguard

- 24 февраля 2022, 08:36

- |

1. Цели

Поставьте чёткие, измеримые инвестиционные цели (например покупка квартиры это размытая цель, а вот покупка квартиры в городе N в 2030г. чёткая, измеримая цель)

Цель должна быть достижима и соответствовать вашим возможностям.

Успех не должен зависеть от чрезмерной доходности инвестиций или фанатичной экономии на всём.

2. Баланс

Разработайте подходящее распределение активов с использованием широко диверсифицированных фондов.

Разумная инвестиционная стратегия начинается с распределения активов — сочетания активов с различными характеристиками, таких как акции, облигации и эквиваленты денежных средств, — соответствующих цели портфеля. Структура активов должна отражать разумные ожидания в отношении риска и доходности. Используйте диверсификацию, чтобы избежать ненужных рисков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал