SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инвестиции

Инвестирование для горцев

- 24 июня 2011, 10:48

- |

Получивший же один талант пошел и закопал [его]

в землю и скрыл серебро господина своего

Евангелие от Матфея 25:18

Камрад 271200 задал интересный вопрос, что выгоднее, хранить золото столетие или положить на счет в банк? Я до кучи добавил еще индекс S&P500 (его реконструкцию, так как реально он считается с 50-х). И его же, но с условием ежегодного реинвестирования дивидендов. Точка отсчета — 20.67 долларов — стоимость одной унции золота в 1900 году.

В изначальном посте неправильно подсчитал инвестиции в долгосрочные облигации. Я брал доходность так, как будто бумага через год погашается и можно вложить средства заново под актуальный процент. Тогда как в реальности основное тело долга погашается только через 10 лет, а до тех пор капают только проценты. Поэтому я пересчитал инвестиции в долгосрочные облигации.

( Читать дальше )

в землю и скрыл серебро господина своего

Евангелие от Матфея 25:18

Камрад 271200 задал интересный вопрос, что выгоднее, хранить золото столетие или положить на счет в банк? Я до кучи добавил еще индекс S&P500 (его реконструкцию, так как реально он считается с 50-х). И его же, но с условием ежегодного реинвестирования дивидендов. Точка отсчета — 20.67 долларов — стоимость одной унции золота в 1900 году.

В изначальном посте неправильно подсчитал инвестиции в долгосрочные облигации. Я брал доходность так, как будто бумага через год погашается и можно вложить средства заново под актуальный процент. Тогда как в реальности основное тело долга погашается только через 10 лет, а до тех пор капают только проценты. Поэтому я пересчитал инвестиции в долгосрочные облигации.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 22 )

Почему я до сих пор в золоте?

- 24 июня 2011, 09:55

- |

Проанализировал имеющиеся под рукой прогнозы от различных ИК, добывающих компаний, аналитиков, инвесторов прогнозы по золоту сопоставил со своими мыслями по этому поводу и пришёл к выводу, что данный металл (он у меня в виде ОМС) продолжу держать как минимум ещё 2-3 года. Как раз возможно и до юбилея первых покупок (ноябрь 2004г) додержу. Итак, вот лишь некоторые из прогнозов, выданных в 2010-11гг.

Newmont Mining–пройдена только половина цикла роста цен на золото.

Commerzbank — 2011-$1600,2012-$1700

PwC — до $3000

Societe Genetale — 2011-$1700, 2012-$1800

US Gold Corp — $5000 через 3-4 года

Saxo Bank -2011-$1800

Standart Chartered Bank -$ 5000 до 2015г.

За рост золота такие товарищи как Роджерс, Р.Зеллик, Я.Хендерсон, Р.Гриффитс

Примеры можно продолжить, ну думаю и этого достаточно.

( Читать дальше )

Newmont Mining–пройдена только половина цикла роста цен на золото.

Commerzbank — 2011-$1600,2012-$1700

PwC — до $3000

Societe Genetale — 2011-$1700, 2012-$1800

US Gold Corp — $5000 через 3-4 года

Saxo Bank -2011-$1800

Standart Chartered Bank -$ 5000 до 2015г.

За рост золота такие товарищи как Роджерс, Р.Зеллик, Я.Хендерсон, Р.Гриффитс

Примеры можно продолжить, ну думаю и этого достаточно.

( Читать дальше )

20 Золотых правил инвестирования

- 14 июня 2011, 15:24

- |

Золотые правила инвестирования от Питера Линча, как он сам пишет в своих книгах. Этот пост дополняет рецензию на книгу «Переиграть Уолл-стрит»

1. Ваше преимущество как инвестора заключается не в том, чтобы следовать советам профессионалов с Уолл-стрит. Преимущество состоит в знаниях, которыми вы уже обладаете. Вы можете превзойти результаты профессионалов, если используете эти знания для инвестиций в компании или отрасли, в которых вы разбираетесь.

2. В последние тридцать лет на фондовом рынке возобладала толпа профессиональных участников. Вопреки расхожему мнению, это только облегчает жизнь инвестору-непрофессионалу. Вы можете превзойти рынок, не обращая внимания на толпу.

3. Корреляция между успешной деятельностью компании и ростом ее акций нередко отсутствует в течение нескольких месяцев или даже лет. Но в долгосрочном плане существует стопроцентная корреляция между успешной деятельностью компании и ростом ее акций. Этот разрыв и позволяет зарабатывать деньги, если вы терпеливо держите акции успешных компаний.

( Читать дальше )

1. Ваше преимущество как инвестора заключается не в том, чтобы следовать советам профессионалов с Уолл-стрит. Преимущество состоит в знаниях, которыми вы уже обладаете. Вы можете превзойти результаты профессионалов, если используете эти знания для инвестиций в компании или отрасли, в которых вы разбираетесь.

2. В последние тридцать лет на фондовом рынке возобладала толпа профессиональных участников. Вопреки расхожему мнению, это только облегчает жизнь инвестору-непрофессионалу. Вы можете превзойти рынок, не обращая внимания на толпу.

3. Корреляция между успешной деятельностью компании и ростом ее акций нередко отсутствует в течение нескольких месяцев или даже лет. Но в долгосрочном плане существует стопроцентная корреляция между успешной деятельностью компании и ростом ее акций. Этот разрыв и позволяет зарабатывать деньги, если вы терпеливо держите акции успешных компаний.

( Читать дальше )

Инвестиции и дивиденды. Часть 2.

- 22 мая 2011, 23:13

- |

Многоуважаемый spydell, будучи подверженным критике за предыдущий пост, решил написать развернутый ответ:

К предыдущему посту родился ожесточенный спор, где некоторые личности кидали по их мнению железобетонными аргументами, что якобы дивиденды при инвестировании – это главное и что главное выбрать правильную акцию и все будет хорошо. Типа не нужно было инвестировать в информационный и финансовый сектор, а покупать надо было сырьевой и т.д. Можно и 1000% заработать и миллион. Второй аргумент я бы назвал слегка безумным, но, по крайней мере, не серьезным.

( Читать дальше )

К предыдущему посту родился ожесточенный спор, где некоторые личности кидали по их мнению железобетонными аргументами, что якобы дивиденды при инвестировании – это главное и что главное выбрать правильную акцию и все будет хорошо. Типа не нужно было инвестировать в информационный и финансовый сектор, а покупать надо было сырьевой и т.д. Можно и 1000% заработать и миллион. Второй аргумент я бы назвал слегка безумным, но, по крайней мере, не серьезным.

( Читать дальше )

Забыть об инвестициях на рынке акций? Забудьте лучше блог spydell'а!

- 22 мая 2011, 11:14

- |

Наш ответ Чебмерлену. Ниже приведены performance секторов американского рынка, доступных для инвестирования через соответствующие ETF. Без труда можно увидеть, что «потерянное десятилетие» инвесторов, о котором нам так часто пишут популярные блоггеры и горе-журналисты, потеряно было далеко не для всех. А только для тех, кто инвестировал в financials или technology в 2000 г. (речь о секторах целиком). Или в широкий индекс типа S&P500. Да и те уже вернули свои деньги, с учетом дивидендов.

Energy, Materials дали более чем 100% роста курсовой стоимости за 10 лет (и это без дивдохи! не забываем о ней). Потребсектор и industrials — чистых 50% (без дивдохи, опять же). К слову, дивидендная доходность — это 40%-50% total return S&P500 в долгосрочке.

В общем, «потерянным» это десятилетие было далеко не для всех. А на самом деле это было десятилетие сдутия пузырей в финансовом и технологическом секторе (да и то есть отдельные успешные истории). Всё остальное росло и расцветало.

Вывод: инсинуации по поводу бессмысленности долгосрочного инвестирования и призывы к отказу от него в пользу краткосрочных спекуляций должны остаться на совести их авторов. Общеизвестно, что краткосрочные спекулянты теряют деньги намного чаще — подумайте, к чему вы призываете людей.

( Читать дальше )

Energy, Materials дали более чем 100% роста курсовой стоимости за 10 лет (и это без дивдохи! не забываем о ней). Потребсектор и industrials — чистых 50% (без дивдохи, опять же). К слову, дивидендная доходность — это 40%-50% total return S&P500 в долгосрочке.

В общем, «потерянным» это десятилетие было далеко не для всех. А на самом деле это было десятилетие сдутия пузырей в финансовом и технологическом секторе (да и то есть отдельные успешные истории). Всё остальное росло и расцветало.

Вывод: инсинуации по поводу бессмысленности долгосрочного инвестирования и призывы к отказу от него в пользу краткосрочных спекуляций должны остаться на совести их авторов. Общеизвестно, что краткосрочные спекулянты теряют деньги намного чаще — подумайте, к чему вы призываете людей.

( Читать дальше )

Забудьте об инвестициях на рын акций!

- 22 мая 2011, 06:25

- |

Многоуважаемый Spydell ночами не спит, продолжая разоблачать мировую закулису. Вот его очередное творение:

Потерянные десятилетия. Инвестиции в рынок акций? Забыть!

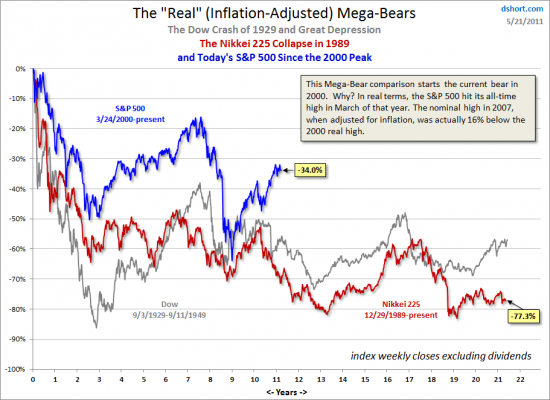

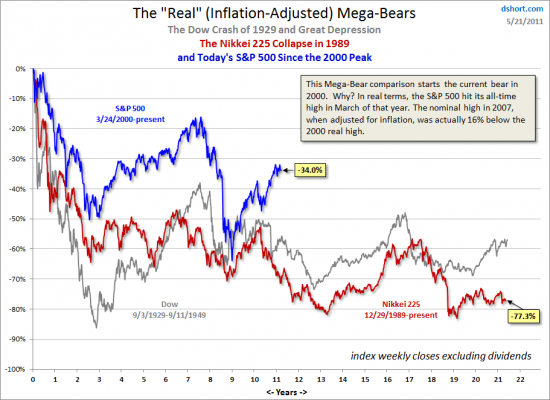

Вопреки расхожему мнению, что долгосрочные инвестиции в акции приносят прибыль — на самом деле это не так. Но следует точно определить период, границы. После удачного входа на самых низах и при условии устойчивого восстановления экономики действительно можно получить доходность, равную 15-20% годовых, что само по себе уникально, и на это могут рассчитывать единицы. Основная масса всегда получает убытки. После взрыва пузыря немного иная динамика. Обычно речь идет о потерянном десятилетии, когда темпы роста доходности инвестиций в акциях не то, чтобы соответствуют инфляции в экономике, а роста фактически и нет никакого. Например те, кто купил индекс S&P на излете в 2000 году сейчас потерял не менее 34% от своих инвестиции в реальном выражении, т.е. с учетом инфляции. И это тогда, когда в номинальном выражении рынки недалеко от хаев.

На графике сравнение с Великой Депрессией и пузырем в Японии. Пока выглядим лучше, чем два предыдущем пузыря, но целиком и полностью на эмиссионной накачке. Т.е. в долгосрочном плане рынок может еще долго колебаться в пределах 1000-1600 пунктов, но с учетом инфляции нисходящий тренд может преобладать.

Стратегия Buy and hold, которую так рекламируют инвест и брокерские дома, по сути убыточна. Она работает только на низкой базе, либо на рынках, которые только зарождаются. Да, те, кто купил Лукойл, Сбербанк и Газпром 10 лет назад неплохо заработали, когда российский рынок только зарождался, был тотально недоинвестирован, но теперь они могут забыть об этом навсегда. Такого больше не будет никогда ))

( Читать дальше )

Потерянные десятилетия. Инвестиции в рынок акций? Забыть!

Вопреки расхожему мнению, что долгосрочные инвестиции в акции приносят прибыль — на самом деле это не так. Но следует точно определить период, границы. После удачного входа на самых низах и при условии устойчивого восстановления экономики действительно можно получить доходность, равную 15-20% годовых, что само по себе уникально, и на это могут рассчитывать единицы. Основная масса всегда получает убытки. После взрыва пузыря немного иная динамика. Обычно речь идет о потерянном десятилетии, когда темпы роста доходности инвестиций в акциях не то, чтобы соответствуют инфляции в экономике, а роста фактически и нет никакого. Например те, кто купил индекс S&P на излете в 2000 году сейчас потерял не менее 34% от своих инвестиции в реальном выражении, т.е. с учетом инфляции. И это тогда, когда в номинальном выражении рынки недалеко от хаев.

На графике сравнение с Великой Депрессией и пузырем в Японии. Пока выглядим лучше, чем два предыдущем пузыря, но целиком и полностью на эмиссионной накачке. Т.е. в долгосрочном плане рынок может еще долго колебаться в пределах 1000-1600 пунктов, но с учетом инфляции нисходящий тренд может преобладать.

Стратегия Buy and hold, которую так рекламируют инвест и брокерские дома, по сути убыточна. Она работает только на низкой базе, либо на рынках, которые только зарождаются. Да, те, кто купил Лукойл, Сбербанк и Газпром 10 лет назад неплохо заработали, когда российский рынок только зарождался, был тотально недоинвестирован, но теперь они могут забыть об этом навсегда. Такого больше не будет никогда ))

( Читать дальше )

думаю в июне прикупить ОГК4

- 18 мая 2011, 07:28

- |

Две новости, одна за другой:

По итогам 1 квартала 2011 года выручка ОАО «ОГК-4» по РСБУ выросла на 20,4% по сравнению с аналогичным периодом 2010 года, составив 16,846 млрд рублей. Прибыль до налогообложения увеличилась на 62,3% до 5,688 млрд рублей, чистая прибыль — на 60% до 4,552 млрд рублей.

Индексные фонды, ориентирующиеся на MSCI Russia, будут вынуждены продать акции ОГК-4 на сумму $110 млн.

Продавать ОГК4 они (фонды) будут в первой половине июня. Соответственно до этой первой половины июня спекулянты утопчут бумагу. Может и до 1,5 — 1,3 утопчется. Посмотрим.

Я думаю немного прикупить ОГК4 — бизнес хороший, устойчивый, потенциально дивидендный (благодаря немцам в мажорах). Напомню, что традиционно именно электроэнергетика одна из самых дивидендных отраслей в Европе. Инвестпрограмму они свою в основном уже освоили и освоили с умом. Думаю прикупить и пару лет подержать, расчитываю уже со следующего года получать дивиденды. Как пару раз получу, уже буду смотреть на размер выплат к цене, динамику курсовой стоимости и дивидендных выплат, и принимать решение держать или продать.

Такие дела.

По итогам 1 квартала 2011 года выручка ОАО «ОГК-4» по РСБУ выросла на 20,4% по сравнению с аналогичным периодом 2010 года, составив 16,846 млрд рублей. Прибыль до налогообложения увеличилась на 62,3% до 5,688 млрд рублей, чистая прибыль — на 60% до 4,552 млрд рублей.

Индексные фонды, ориентирующиеся на MSCI Russia, будут вынуждены продать акции ОГК-4 на сумму $110 млн.

Продавать ОГК4 они (фонды) будут в первой половине июня. Соответственно до этой первой половины июня спекулянты утопчут бумагу. Может и до 1,5 — 1,3 утопчется. Посмотрим.

Я думаю немного прикупить ОГК4 — бизнес хороший, устойчивый, потенциально дивидендный (благодаря немцам в мажорах). Напомню, что традиционно именно электроэнергетика одна из самых дивидендных отраслей в Европе. Инвестпрограмму они свою в основном уже освоили и освоили с умом. Думаю прикупить и пару лет подержать, расчитываю уже со следующего года получать дивиденды. Как пару раз получу, уже буду смотреть на размер выплат к цене, динамику курсовой стоимости и дивидендных выплат, и принимать решение держать или продать.

Такие дела.

Греф по крупному сыграл в "Спортлото" !

- 14 мая 2011, 09:04

- |

Греф категорически настроен на расширение своей конторы по всем направлением. Только в марте была приобретена инвесткомпания «Тройка диалог» и вот новое приобретение — «Спортлото».Вернее сказать, Сбер стал полноправным хозяином ООО «Спортлото», т.к. 75% акций данного эмитента были куплены ещё в ноябре 2010. Как сказал фин.директор банка «мы давно хотели усилить свои позиции в лотерейном бизнесе».

Надо сказать, покупка перспективная. Только за прошлый год лотерейный бизнес вырос в 3 раза и в этом году ожидается продолжение роста. Токо я покупаю 10-12 лотерей в год, а весь объём рынка в России порядка 40 млрд.руб в год. По моему неплохо. Да и близость Олимпиады наверняка дабавит обороты данному бизнесу.

Надо сказать, покупка перспективная. Только за прошлый год лотерейный бизнес вырос в 3 раза и в этом году ожидается продолжение роста. Токо я покупаю 10-12 лотерей в год, а весь объём рынка в России порядка 40 млрд.руб в год. По моему неплохо. Да и близость Олимпиады наверняка дабавит обороты данному бизнесу.

Инвестиции в реальный сектор г.Самара

- 06 мая 2011, 12:45

- |

Недавно поступило предложение проинвестировать сумму в 1миллион рублей на организацию фестиваля в Самаре.

Предложение в кратце:

Сумма: от 500т руб. до 1млн рублей.

Срок возврата: конец Июля 2011.

Процент: 10% от суммы.

Гарантии: договор с юр лицом, либо нотариальная расписка под недвижимость и автомобиль.

г. Самара.

Инвесторы с которыми уже заключены договора: компания Мегафон.

Посмотреть презентацию фестиваля: https://docs.google.com/leaf?id=1pXL9TMl-voGwFbPVyQh-3L6_5_cjgiyqofmEbc-ITFgu3XQz1F39D81GoHFe&hl=en

Скачать отдельный файлом: http://www.onlinedisk.ru/file/657902/

Узнать всю информацию о фестивале, организаторах и любые другие подробности можно у меня.

Контакты:

почта: [email protected]

скайп: privet_ya_marsel

мобильный телефон: только по запросу из почты

Актуально до 25 мая.

Вот уж предложение так предложение.

Предложение в кратце:

Сумма: от 500т руб. до 1млн рублей.

Срок возврата: конец Июля 2011.

Процент: 10% от суммы.

Гарантии: договор с юр лицом, либо нотариальная расписка под недвижимость и автомобиль.

г. Самара.

Инвесторы с которыми уже заключены договора: компания Мегафон.

Посмотреть презентацию фестиваля: https://docs.google.com/leaf?id=1pXL9TMl-voGwFbPVyQh-3L6_5_cjgiyqofmEbc-ITFgu3XQz1F39D81GoHFe&hl=en

Скачать отдельный файлом: http://www.onlinedisk.ru/file/657902/

Узнать всю информацию о фестивале, организаторах и любые другие подробности можно у меня.

Контакты:

почта: [email protected]

скайп: privet_ya_marsel

мобильный телефон: только по запросу из почты

Актуально до 25 мая.

Вот уж предложение так предложение.

перелетая из Таиланда в Китай

- 05 мая 2011, 17:31

- |

Последний месяц я почти не торговал. И даже не хеджировал свои позиции. Как экспирировался мой апрельский проданный стренгл, продал Норникель, Новатек, Полиметалл и еще немного голубизны, что тарил год назад и докупил случайно МГТС преф по 350 — о сделке не писал ибо интуитивно поставил на открытие сессии заявку даже не думая, что мне ее кто-то не менее интуитивный зальет :)

Голубыми фишками я подторговываю иногда среднесрочно от избытка кеша в портфеле, этот год дал заработать на них вполне прилично — от 50 до 90 %. Понимаю, что для местных спекулянтов это вовсе не доход, когда в месяц люди делают 50%, что им до аналогичных годовых цифр! Тем более, что я по прежнему держу сбер преф и электроэнергетику, не смотря на серьезную просадку последнего месяца. Электроэнергетику думаю докупать, но позже. Кажется, что ИнтерРАО смотрит всерьез на 0,027 — вот там и буду подхватывать. Если ошибаюсь — возьму и дороже…

Дивиденды в этом году радуют. Уже три бумажки принесут мне в 2011 более 50% годовых — МГТС, Ростовэнергосбыт и КорССис. Настораживает уменьшение дивидендных выплат от Татнефти, Балтики и МТС. В целом мне ситуация с дивидендными бумагами нравится и на просадках более существенных текущей буду докупать.

( Читать дальше )

Голубыми фишками я подторговываю иногда среднесрочно от избытка кеша в портфеле, этот год дал заработать на них вполне прилично — от 50 до 90 %. Понимаю, что для местных спекулянтов это вовсе не доход, когда в месяц люди делают 50%, что им до аналогичных годовых цифр! Тем более, что я по прежнему держу сбер преф и электроэнергетику, не смотря на серьезную просадку последнего месяца. Электроэнергетику думаю докупать, но позже. Кажется, что ИнтерРАО смотрит всерьез на 0,027 — вот там и буду подхватывать. Если ошибаюсь — возьму и дороже…

Дивиденды в этом году радуют. Уже три бумажки принесут мне в 2011 более 50% годовых — МГТС, Ростовэнергосбыт и КорССис. Настораживает уменьшение дивидендных выплат от Татнефти, Балтики и МТС. В целом мне ситуация с дивидендными бумагами нравится и на просадках более существенных текущей буду докупать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал