SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

завод кэс

Коротко о главном на 26.10.2020

- 26 октября 2020, 10:38

- |

Итоги размещения, рейтинг, оферта, регистрация нового выпуска и замена эмитента:

- СофтЛайн Трейд разместил выпуск облигаций серии 001P-04 на 4,95 млрд рублей за один день торгов. Рейтинговое агентство «Эксперт РА» присвоило ценным бумагам кредитный рейтинг на уровне ruBBB+.

- 29 октября Оптима разместит выпуск четырехлетних облигаций серии 001Р-01 на 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные. Организатором выступит Финансовое ателье GrottBjorn.

- Пионер-Лизинг объявил оферту по приобретению облигаций серии БО-П01. Цена приобретения составит 100% от непогашенной части номинальной стоимости. Срок предъявления бумаг — с 5 по 11 ноября 2020 г. Дата приобретения —7 декабря 2020 г.

- Завод КЭС зарегистрировал выпуск облигаций серии 001P-02 планируемым объемом 200 млн рублей и сроком обращения — 4 года. Ориентир ставки купона — 13,5-14% годовых. Организатор — «УНИВЕР Капитал».

- Московская биржа сообщила о регистрации изменений в решении о выпуске биржевых облигаций серии БО-П03 ГрузовичкоФ-Центр по причине замены эмитента биржевых облигаций.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Коротко о главном на 28.09.2020

- 28 сентября 2020, 07:56

- |

Размещения и кредитный рейтинг:

- «Сибстекло» завершило сбор предварительных уведомлений в системе boomerang. Компания разместит выпуск объемом 125 млн рублей сроком обращения 5 лет. Информация о начале торгов будет объявлена дополнительно

- «Завод КЭС» получил кредитный рейтинг НКР на уровне «BBB-» со стабильным прогнозом. Эмитент планирует размещение второго выпуска облигаций в октябре

- «ПИК-Корпорация» планирует размещение выпуска облигаций серии 001Р-03, ставка купона установлена на уровне 7,4% годовых

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

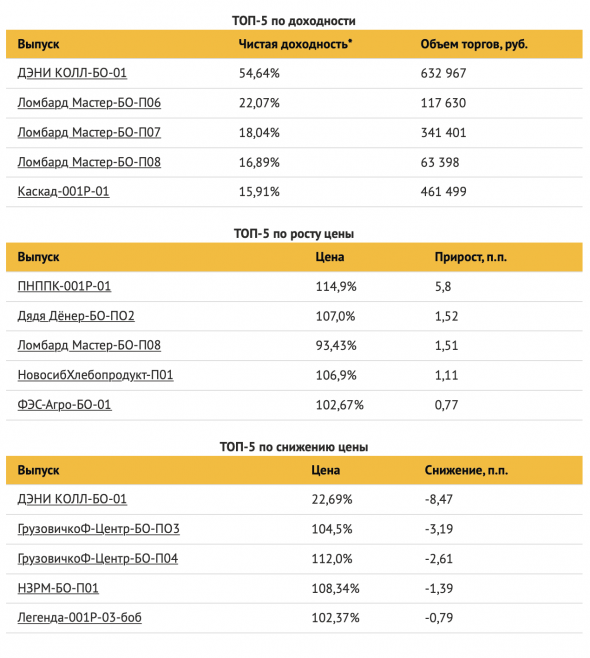

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 25.09.2020

- 25 сентября 2020, 08:53

- |

Анонсы готовящихся выпусков:

- «Завод КЭС» готовит второй выпуск облигаций объемом 200 млн рублей, срок обращения — 4 года. Ориентир ставки купона — 13,5-14%. Размещение запланировано на третью декаду октября. Организатор — УНИВЕР Капитал

- «МСБ-Лизинг» сообщил о планах по размещению третьего выпуска облигаций уже в октябре этого года. Объем — 100 млн рублей, ориентир ставки купона — 12,5-13% годовых. Организацией выпуска эмитент занимается самостоятельно, андеррайтером выступит ИК «Иволга Капитал»

- «Киви Финанс» установило ориентир ставки купона трехлетних облигаций объемом 3 млрд рублей как «ОФЗ с сопоставимой дюрацией + 4,5%». Книга откроется в ближайшее время. Организаторы — ВТБ Капитал, Газпромбанк, Совкомбанк

- «Регион-продукт» завершил размещение дебютного выпуска облигаций объемом 50 млн рублей за первый день торгов

- МФК «КарМани» увеличил размер чистых активов на 45 млн рублей

( Читать дальше )

Коротко о главном на 25.12.2019

- 25 декабря 2019, 08:36

- |

Подготовка к новым займам:

( Читать дальше )

- «Брусника. Строительство и девелопмент» утвердила выпуск трехлетних дебютных облигаций серии 001Р-01 объемом 4 млрд рублей

- «Сибирский КПХ» планирует 27 декабря начать размещение выпуска пятилетних облигаций серии 001Р-01 объемом 100 млн рублей. Сбор заявок проходит с 18 часов 24 декабря по 16 часов 26 декабря, время московское. Организатором выступает «Среднеуральский брокерский центр». Ставка первого купона установлена в размере 11% годовых, ставка последующий будет определяться по формуле «КС Банка России + 4,75%», купоны квартальные

- «Офир» утвердил параметры двух годовых выпусков коммерческих облигаций серии КО-П03 и серии КО-П04 объемом по 100 млн рублей каждый. Потенциальными приобретателями выпусков является ИК «Септем капитал» и ее клиенты

- «Эбис» утвердил параметры выпуска коммерческих облигаций серии КО-П05 объемом 100 млн рублей. Двухлетний выпуск будет размещаться по закрытой подписке, потенциальными покупателями являются ИК «Септем Капитал» и ее клиенты

( Читать дальше )

Коротко о главном на 23.12.2019

- 23 декабря 2019, 10:25

- |

Инвесторы дождались:

( Читать дальше )

- «Дэни колл» выставил на 21 января 2020 года оферту по соглашению с владельцами облигаций серии БО-01. Период предъявления облигаций к приобретению обозначен с 9 по 16 января. Агентом по приобретению выступит «УНИВЕР Капитал». Количество приобретаемых облигаций — до 100 тыс. штук, цена — 100% от номинальной стоимости. Таким образом, в рамках объявленной оферты могут быть выкуплены облигации на сумму до 100 млн рублей. Однако, по сообщению эмитента, общий объем выкупа может составить до 1 млрд рублей, в случае если это будет необходимо

- «Завод КЭС» установил ставку купона на первый год обращения облигаций в размере 15% годовых, купоны квартальные. Сбор заявок на дебютный выпуск серии 001Р-01 объемом 150 млн рублей и сроком обращения в один год прошел 20 декабря, техническое размещение выпуска запланировано на 24 декабря. Организатором выступит «УНИВЕР Капитал»

- Московская биржа зарегистрировала десятилетние облигации «РЕСО-Лизинг» серии БО-П08 объемом 5 млрд рублей. Бумаги включены в третий уровень листинга, присвоенный идентификационный номер — 4B02-08-36419-R-001P

( Читать дальше )

Коротко о главном на 19.12.2019

- 19 декабря 2019, 07:52

- |

Больше выпусков:

( Читать дальше )

- «Роял капитал» досрочно закрыл книгу заявок на двухлетние облигации серии БО-П03 объемом 50 млн рублей. Ориентир ставки купона — 14% годовых, купоны квартальные. Заявки планировалась принимать с 18 декабря с 11 часов по московскому времени до 17 часов 19 декабря. В настоящее время все поданные заявки будут помещены в лист ожидания. Заявки принимает ИК «Септем Капитал». Техническое размещение бондов запланировано на 24 декабря

- «Завод КЭС» планирует 20 декабря провести сбор заявок инвесторов на дебютный выпуск трехлетних облигаций объемом 150 млн рублей. Заявки будет принимать «УНИВЕР Капитал». Техническое размещение запланировано на 24 декабря

- Московская биржа зарегистрировала выпуск трехлетних облигаций «Легенда» серии 001Р-02 объемом 2 млрд рублей, бумаги включены в третий уровень котировального списка

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал