доллар рубль

Обзор Доллар/Рубль на 5.12.18

- 05 декабря 2018, 11:43

- |

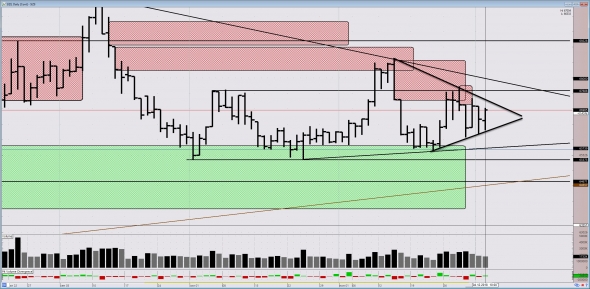

Дневной график:

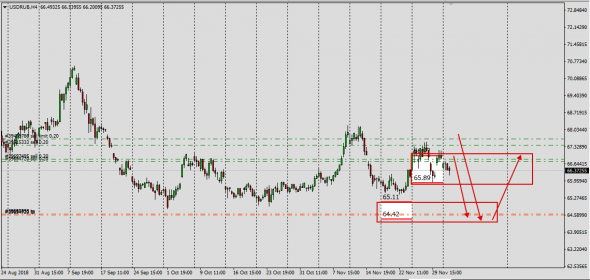

Покупки. Спред маленький, объём маленький, прогресса и результата нет. Цен в зоне продаж, закрытие по типу 1. Ожидание продажи, но продавцы могут появиться не сразу а от верхнего края локального треугольника.

( Читать дальше )

Аналитика USD/RUB

- 04 декабря 2018, 21:54

- |

Российская валюта, как и нефть, в начале недели отыгрывают позитивные итоги встречи «большой двадцатки» в Буэнос-Айресе.

США и Китай договорились о «торговом перемирии», то есть отсрочке на 3 месяца ввода заградительных пошлин на продажу китайских товаров в США. Это снижает риски и опасения в ограничениях в мировой торговле и позитивно воспринято рисковыми активами, включая нефть и рубль.

Кроме того, на саммите Россия и Саудовская Аравия объявили о предварительных договорённостях по ограничению добычи нефти. Такая ситуация второй день поднимает котировки Brent, которые сегодня 4 декабря превысили $62, тогда как ещё в конце прошлой недели находились около $58. Кроме того, во многом из-за данных событий, снижается курс доллара на валютном рынке Форекс. Агрегатный индекс доллара с начала дня 4 декабря упал и сейчас находится ниже 96,00.

Такие обстоятельства на руку рублю. В течение дня вполне возможно его укрепление и снижение пары USD/RUB к 66,00 – 66,20 р./дол.

( Читать дальше )

Почему мы верим в рубль?

- 04 декабря 2018, 18:32

- |

Для размещения своих активов мы остаемся приверженцами российского рубля. Хранение денег в евро не рассматривается и из-за предельно низких процентных ставок (2-3% – максимум), и из-за закономерной при низких ставках слабости валютного курса. Евро по цене выше 1,1 и даже 1,05 доллара – по нашему мнению, дорого, и тренд европейской валюты на удешевление видится далеко не оконченным.

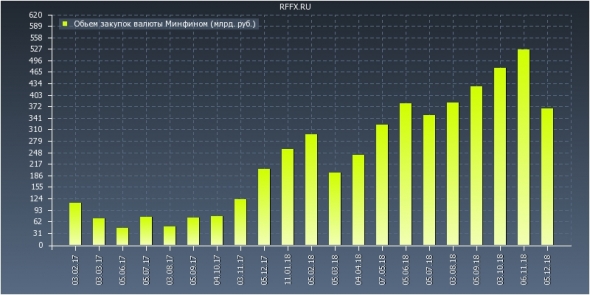

Долларовые размещения дадут бóльшую доходность – до 5-6,5% во вполне качественных бумагах. Это интереснее. Но у доллара США свои, и не маленькие, проблемы. Во-первых, госдолг Штатов. На конец 2018 года это 21,3 трлн долл. Конечно по соотношению долга к ВВП (107% от ВВП) США пока не конкуренты Японии (250% от ВВП), но если брать крупные экономики и считать Евросоюз единым целым, то США на не очень почетном втором месте. В ЕС дела тоже плохи, однако среднее соотношение пока не превысило 95%. Во-вторых, доллар, очевидно, утрачивает авторитет первой валюты мира. Скажем, в России Центральный банк с 1 августа 2018 отказался от расчета бивалютной корзины, где когда-то доллар занимал 90% (10% – евро), а последние годы его доля составляла 55%. Более показательные данные: в 2017 году на пару доллар/рубль приходилось 95% оборота валютного рынка Мосбиржи, в 2018 – менее 80%. Доллар все еще очень силен, просто теряет первое место в международных расчетах.

О рубле. Многие финансисты ожидают повышения ключевой ставки 14 декабря до 7,75-8%. Не опровергаем этих ожиданий: вероятность такого сценария есть, хотя и не полная. Другое дело – оценивать это потенциальное повышение как тенденцию. Мы думаем, что при существующих инфляционных таргетах (4% годовых), стоимости денег на межбанковском рынке (MosPrime несколько месяцев находится в диапазоне 7,5-7,8%), низком потребительском спросе и подтвержденной крепости рубля запускать такую тенденцию дорого и бессмысленно. Поэтому если повышение ставки и состоится, то сам потолок повышений, по нашей мысли – 8%, а после него мы ожидаем снижения ставки в 2019 году к 7% и ниже.

Переводя в практическую плоскость, рублевые облигации при нынешних оценках мы оцениваем как хороший инструмент для размещения капитала. Мы в июле сформировали портфель высокодоходных облигаций, где сейчас ряд бумаг (ДиректЛизинг, РедСофт, ТД Мясничий, ПР-Лизинг, МСБ-Лизинг, Роделен, а на этой неделе добавится производитель свинины ОбъединениеАгроэлита). Портфель на прошедшей неделе достиг доходности 15% годовых, или 5,5% в абсолютном значении. Те же, кого интересуют максимально надежные истории, имеют широкий спектр имен со ставками доходностей от 8 до 9,5%, куда будут входить как крупнейшие госкомпании, так и облигации самой Российской Федерации. Доходности рублевых облигаций снижаются и по причинам недооцененности, и в силу приближения новогодних каникул. Перед каникулами спрос исторически максимален. Так что выбор есть, и выбор рациональный.

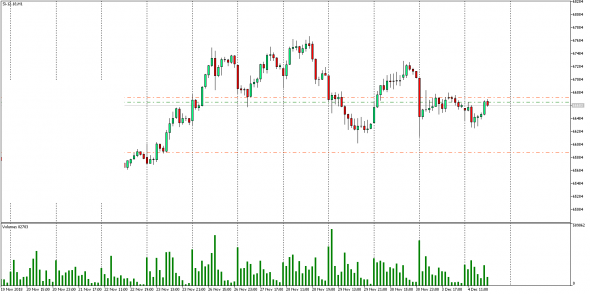

Добавим, что после включения в список инструментов фьючерса на американские акции U500 Московская биржа стала абсолютно достаточной площадкой для наших портфелей и сделок. Мы специализируемся на облигациях, в особенности в высокодоходном сегменте и на редких спекуляциях со срочными контрактами (спекуляции с фьючерсом U500 нам, уверены, предстоят). Московская биржа на сегодня в основном покрывает наши операционные потребности. Причем если нам потребуется размещение долларов, а не рублей, то и ими мы сможем оперировать вполне свободно.

Что может привести к падению курса рубля?

- 04 декабря 2018, 14:21

- |

Удерживать фундаментальный баланс на валютном рынке страны помогают экспортеры, которые продают часть своей выручки. Что еще может оказать влияние на курс рубля?

Благодаря более высоким ценам на сырье приток иностранной валюты в страну усилился. Во втором квартале 2018 г. доходы от экспорта нефти составили 32,1 млрд долларов, от продаж газа 11 млрд, от нефтепродуктов — 19,1 млрд.

Согласно экспертному мнению Банка России, именно экспортеры позволяют сохранить фундаментальный баланс на валютном рынке страны.

С октября 2017 г. по сентябрь 2018 г. такие компании продавали в среднем 62% своей экспортной выручки, остатки размещались преимущественно на счетах в российских банках.

Правда, стоит отметить, что в октябре доля перевалила за 80%.

С учетом того, что в последние два месяца стоимость нефти опустилась примерно на 30%, то приток валюты в страну замедлится. За четвертый квартал объем выручки от продажи нефтегазовых продуктов, по нашим оценкам, составит примерно 55-58 млрд долларов, то есть по 18-19 млрд долларов в месяц.

( Читать дальше )

Голландский банк ING спрогнозировал диапазон курса рубля в 2019 году, от 63 до 66 рублей за доллар

- 04 декабря 2018, 13:22

- |

03.12.18 16:17

Эксперты утверждают, что рубль способен подорожать в конце 2018 года. Его позиции в следующем году будут лучше текущих значений.

Аналитики голландского финансового конгломерата ING Groep в Москве утверждают, что платежный баланс России позволяет предположить укрепление курса рубля в конце 2018 года. Перспективы российской валюты на 2019 год подразумевают колебания курса в диапазоне от 63 до 66 рублей за доллар.

Текущее значение курс доллар/рубль по состоянию на понедельник 3 декабря составляет 66.67. Среднее значение курса за 2018 год на эту дату 62.43 за доллар. Соответственно, текущие цены на 6.8% выше среднего значения. Прогноз ING на 2019 год подразумевает, что относительно рыночного курса на момент публикации обзора рубль способен укрепиться на 5.5%.

( Читать дальше )

Обзор Доллар/Рубль на 4.12.18

- 04 декабря 2018, 09:59

- |

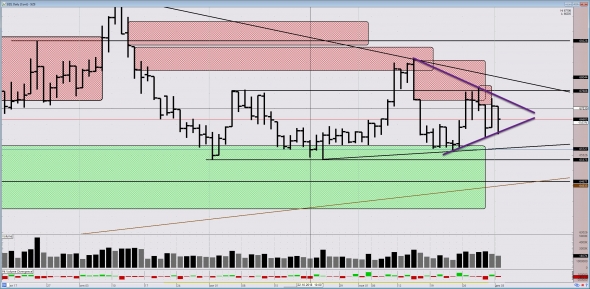

Дневной график:

Продажи. Спред маленький, объём маленький, прогресс есть, результата нет. Цена в зоне покупок, закрытие по типу 3. Ожидание – продажи, но для торговли лучше дождаться выхода из треугольника, потому как при зажатой цене между линиями сложно найти хороший потенциал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

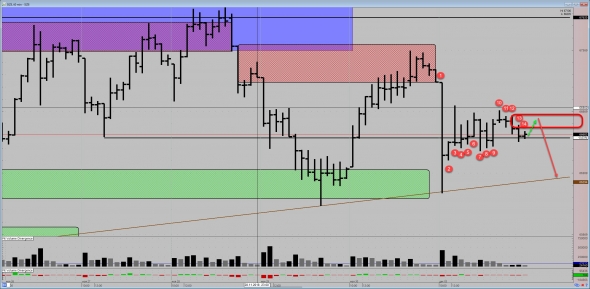

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал