SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Аналитика от option-investment.ru. Что вы знаете о дивидендах от DIEBOLD?

- 28 июля 2014, 23:22

- |

Краткая справка :

Компания Diebold Incorporated – ведущий поставщик аппаратных и технологических решений для автоматизации и оптимизации банковской деятельности. C момента своего основания в 1859 году компания ориентирована на производство оборудования для банков и финансовых институтов. С конца 1960-х годов Diebold разрабатывает и выпускает банкоматы, программное обеспечение к ним и интегрированные решения логической и физической безопасности. Сегодня компания также предлагает услугу полного аутсорсинга банкоматных сетей. Офисы компании расположены в 90 странах мира.

Статья написана для сайта option-investment.ru

Возможно, скептически настроенные аналитики скажут, что акции компании Diebold (DBD) не являются самой популярной в мире инвестицией, но они, без сомнения, давно и прочно заняли свою нишу в мире акций и дивидендов. И по настоящий период ни одна компания не может похвастаться таким стабильным, последовательным и основательным приростом доходов, как это может сделать корпорация Diebold. И если быть уж совсем точным — компания повышала и наращивала свои дивиденды практически 60 лет подряд. В последний раз, когда этому супернадежному гаранту безопасности ваших сейфов не удалось это сделать с нынешней спокойной уверенностью, история возвращает нас в далекие 60-е годы прошлого века, когда еще при президенте Эйзенхауэре экономика Соединенных Штатов имела крайне неустойчивые позиции и перманентно страдала от чреды острых финансовых кризисов. И даже в те, нелегкие для многих именитых столпов американской финансово – экономической системы времена, компания вышла в срезе прибылей если не блестящим победителем, то уж точно не проигравшим. Далее ее дела шли только вверх. Но, несмотря на всю ее доблесть и фундаментальность, работающие на увеличение благосостояния своих вкладчиков, немногие инвесторы владеют информацией об этом надежном и высокопрофессиональном партнере для банков и финансовых институтов, завоевавшим доверие клиентов во всем мире.

( Читать дальше )

Компания Diebold Incorporated – ведущий поставщик аппаратных и технологических решений для автоматизации и оптимизации банковской деятельности. C момента своего основания в 1859 году компания ориентирована на производство оборудования для банков и финансовых институтов. С конца 1960-х годов Diebold разрабатывает и выпускает банкоматы, программное обеспечение к ним и интегрированные решения логической и физической безопасности. Сегодня компания также предлагает услугу полного аутсорсинга банкоматных сетей. Офисы компании расположены в 90 странах мира.

Статья написана для сайта option-investment.ru

Возможно, скептически настроенные аналитики скажут, что акции компании Diebold (DBD) не являются самой популярной в мире инвестицией, но они, без сомнения, давно и прочно заняли свою нишу в мире акций и дивидендов. И по настоящий период ни одна компания не может похвастаться таким стабильным, последовательным и основательным приростом доходов, как это может сделать корпорация Diebold. И если быть уж совсем точным — компания повышала и наращивала свои дивиденды практически 60 лет подряд. В последний раз, когда этому супернадежному гаранту безопасности ваших сейфов не удалось это сделать с нынешней спокойной уверенностью, история возвращает нас в далекие 60-е годы прошлого века, когда еще при президенте Эйзенхауэре экономика Соединенных Штатов имела крайне неустойчивые позиции и перманентно страдала от чреды острых финансовых кризисов. И даже в те, нелегкие для многих именитых столпов американской финансово – экономической системы времена, компания вышла в срезе прибылей если не блестящим победителем, то уж точно не проигравшим. Далее ее дела шли только вверх. Но, несмотря на всю ее доблесть и фундаментальность, работающие на увеличение благосостояния своих вкладчиков, немногие инвесторы владеют информацией об этом надежном и высокопрофессиональном партнере для банков и финансовых институтов, завоевавшим доверие клиентов во всем мире.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

О дивидендах и оборонном секторе

- 24 июля 2014, 18:28

- |

10 июля 2014 года на Московской Бирже прошел круглый стол «Перспективы финансовых рынков на второе полугодие», организованный МФД-ИнфоЦентр совместно с инвестиционной компанией IT Invest.

Видео

Между участниками круглого стола Денисом Панасюком, частным инвестором, экспертом по акциям «второго эшелона» и Андреем Гриценко, генеральным директором «Капиталъ управление активами» возник интересный диалог о дивидендных акциях и акциях оборонной промышленности.

дивидендах и оборонном секторе" title="О дивидендах и оборонном секторе" />

дивидендах и оборонном секторе" title="О дивидендах и оборонном секторе" />О «Мечеле»

Денис Панасюк: надеюсь, что он погибнет, потому что то, что сегодня с ним происходит, говорит о том, что чем глупее экономическая политика, проводимая хозяином, тем больше привилегий он получает. Если государство спасет «Мечел», который ему не нужен – это спасение нужно только банкам, которые его кредитовали, то фактически, оно показывает, что эффективная экономическая политика никому не нужна.

( Читать дальше )

5 дивидендных акций, которые нужно купить в июле

- 23 июля 2014, 19:42

- |

Нет ничего лучше простого и твердого кэша. Дивиденды — один из способов, которым инвестор может увеличить количество реальной наличности, которую он получает каждый месяц или квартал.

Держа эту мысль в уме, мы попросили пятерых участников Motley Fool назвать по одной дивидендной акции, которую сейчас, как они считают, лучше всего покупать.

Джим Ройял: NorthStar Realty Finance (NYSE:NRF) только что передала управление своими активами — и теперь находится под внешним управлением. Этот шаг оставил в тени крупные дивиденды в этом ипотечном инвестиционном трасте, который хорошо диверсифицирован.

( Читать дальше )

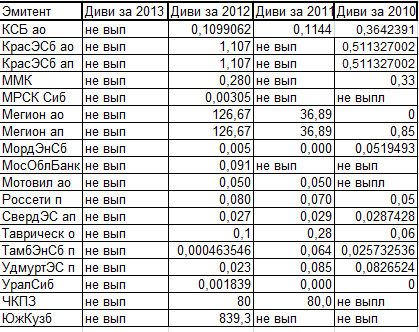

Реквием по дивидендам (2).Отказ от выплат – веские причины.

- 20 июля 2014, 20:52

- |

В предыдущем обзоре «Реквием по дивидендам(1)» smart-lab.ru/blog/193800.php ухудшения дивидендных выплат сгруппированы в 3 группы (варианта) и рассмотрен вариант, когда СД эмитента рекомендует выплатить дивиденды, а собрание акционеров голосует против дивидендов.

Рассмотрим Вариант 2

СД рекомендовал не начислять и не выплачивать дивиденды.

ОСА согласилось с рекомендацией СД.

Дивидендов нет, хотя в предыдущий год они выплачивались

.

.( Читать дальше )

Реквием по дивидендам.Низы не могут,верхи не хотят.Полюс Золото и другие.

- 16 июля 2014, 23:39

- |

Сегодня я начинаю размещать серию грустных обзоров об ухудшении дивидендной ситуации эмитентов ММВБ. Типы таких ухудшений я делю на 3 группы(варианта).

Вариант 1.

Дивиденд дивитикера уменьшился по сравнению с прошлым годом. Размер дивиденда стал меньше, но дивиденды всё-таки выплачивают.

Вариант 2

СД рекомендовал не начислять и не выплачивать дивиденды. ОСА согласилось с рекомендацией СД. Дивидендов нет.

( Читать дальше )

Вариант 1.

Дивиденд дивитикера уменьшился по сравнению с прошлым годом. Размер дивиденда стал меньше, но дивиденды всё-таки выплачивают.

Вариант 2

СД рекомендовал не начислять и не выплачивать дивиденды. ОСА согласилось с рекомендацией СД. Дивидендов нет.

( Читать дальше )

К закрытию торгов. С рынка утекают последние дивиденды за 2013 год

- 16 июля 2014, 18:47

- |

С утра рынок открывался на нейтральном фоне где слабые финансовые результаты компании Yahoo слегка корректировали относительный позитив закрытия торгов за океаном. Вышедший ночью отчет Intel можно считать скорей положительным. Выходившие в течение дня макро данные тоже были разнородными. Можно обратить внимание на рост ВВП Китая во втором квартале. Поднебесная показала прибавку в 7,5% против ожиданий роста в 7,4%. Хорошими результатами порадовал рынок труда Великобритании. Однако этот результат может привести к более скорому началу повышения ставок от Банка Англии. Явным негативом повеяло от новостей из США, где получены слабые данные по притоку иностранного капитала за май. Кроме того там были сильно пересмотрены вниз данные за предыдущий месяц. Несмотря на многочисленные зоны нестабильности, иностранный капитал не желает двигаться в сторону США. Значит, главным демократизатором будут прилагаться дополнительные усилия по дестабилизации Евразии. Между тем страны БРИКС объявили о создании собственного банка развития. Оптимисты заговорили об альтернативе МВФ. Однако набор разнородных стран БРИКС со столь разными интересами еще очень долго будет двигаться от провозглашения к созданию хоть как-то работающей структуры.

( Читать дальше )

( Читать дальше )

Удивительная стойкость рынка пока еще дает поводы для сохранения оптимизма

- 14 июля 2014, 12:54

- |

Прошедшая неделя для российского фондового рынка принесла повышение индекса РТС на 1,67%. Однако это повышение было очень небольшим и происходило в рамках боковой месячной консолидации. Но даже небольшой положительный результат недели можно считать достижением с учетом фона, на котором он был показан. В Европе поток слабых макроэкономических данных и, в первую очередь, по нисходящей динамике промышленного производства привел к пессимизму и значительному снижению фондовых рынков. Особенно существенной была коррекция фондового рынка Германии, где снижение промышленного производства составило 1,8%. (Правда, результаты Германии меркнут по сравнению с провалом в Японии, где в результате налоговых изменений машиностроительные заказы за апрель-май снизились почти на 30%).

Еще более важным для рынка стало то, что цены на нефть продолжали снижаться, и по европейской нефти марки Brent скатились ниже 106 долларов за баррель. Снижение стало более чем заметным с учетом того, что на пике в июне они превышали 115 долларов за баррель. Наиболее очевидными причинами снижения стали стабилизация противостояния в Ираке, где правительственные войска заблокировали продвижение повстанцев в богатые нефтью южные регионы. Свою роль сыграли договоренности с оппозицией в Ливии по разблокированию нефтеналивных портов и снижение прогнозов МЭА по росту мирового потребления нефти.

( Читать дальше )

Еще более важным для рынка стало то, что цены на нефть продолжали снижаться, и по европейской нефти марки Brent скатились ниже 106 долларов за баррель. Снижение стало более чем заметным с учетом того, что на пике в июне они превышали 115 долларов за баррель. Наиболее очевидными причинами снижения стали стабилизация противостояния в Ираке, где правительственные войска заблокировали продвижение повстанцев в богатые нефтью южные регионы. Свою роль сыграли договоренности с оппозицией в Ливии по разблокированию нефтеналивных портов и снижение прогнозов МЭА по росту мирового потребления нефти.

( Читать дальше )

Transcanada - интересная дивидендная история с хорошим потенциалом роста

- 14 июля 2014, 11:48

- |

Аналог Транснефти в Канаде.Компания обладает огромной инфраструктурой в виде нефте- и газопроводов, также уже подписаны ряд долгосрочных контрактов, что позволяет говорить о том, что компания и в будущем будет обладать достаточным денежным потоком.Ключевым вопросом остается судьба трубопровода Keystone XL.Удачное разрешение судебных разбирательств и открытие данного турбопровода может существенно подтокнуть акции компании к росту.(потенциал 55-56$ за акцию, сейчас 49$)/Кроме этого компания выплачивает хорошие дивиденды (около 4 % на акцию ) и увеличивает их из года в год, что также говорит о перспективности компании.Средний темп роста дивидендов 7 % в год.Средний рост цены акций 15%.

И ещё одна запись

- 11 июля 2014, 13:11

- |

http://almaforall.livejournal.com/1775.html

И вот сразу опять есть о чём рассказать. Хотя я не планирую вообще-то писать ежедневно или с какой-то определённой периодичностью, а лишь тогда когда есть о чём написать и есть желание написать.

Вчера я покупал акции Газпрома под дивиденды, и к сожалению покупка оказалась сделана не в самый удачный момент.

Сначала про дивиденды. Отсечка по акциям Газпрома под дивиденды будет в ближайший вторник. Выплата будет в размере 7 рублей 20 копеек на акцию. То есть по текущей цене дивидендная доходность акций Газпрома составляет чуть меньше 5%.

Покупка была вполне разумной на мой взгляд и по нормальной цене, но после этого вышел пакет негативной информации по Европе и макро и микроэкономической, и фондовые рынки дружно пошли вниз. В связи с чем ближе к открытию американского рынка просадка по моей покупке составляла более 1,5%. Позднее к закрытию цены немного скорректировались вверх, и закрылся рынок с убытком для меня по покупке около 1% (немного меньше).

( Читать дальше )

И вот сразу опять есть о чём рассказать. Хотя я не планирую вообще-то писать ежедневно или с какой-то определённой периодичностью, а лишь тогда когда есть о чём написать и есть желание написать.

Вчера я покупал акции Газпрома под дивиденды, и к сожалению покупка оказалась сделана не в самый удачный момент.

Сначала про дивиденды. Отсечка по акциям Газпрома под дивиденды будет в ближайший вторник. Выплата будет в размере 7 рублей 20 копеек на акцию. То есть по текущей цене дивидендная доходность акций Газпрома составляет чуть меньше 5%.

Покупка была вполне разумной на мой взгляд и по нормальной цене, но после этого вышел пакет негативной информации по Европе и макро и микроэкономической, и фондовые рынки дружно пошли вниз. В связи с чем ближе к открытию американского рынка просадка по моей покупке составляла более 1,5%. Позднее к закрытию цены немного скорректировались вверх, и закрылся рынок с убытком для меня по покупке около 1% (немного меньше).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал