SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

газпром капитал

Сокращение программы заимствований - краткосрочный позитив для ОФЗ - Промсвязьбанк

- 29 сентября 2023, 11:50

- |

Минфин сократил программу заимствований на IV квартал, однако динамика рубля для котировок ОФЗ первичней

Кривая ОФЗ в четверг продолжила рост на 6-18 б.п.; инверсия на участке 1-10 лет также увеличилась — на 6 б.п. до 64 б.п. (12,54% и 11,90% годовых соответственно). Котировки госбумаг продолжают остро реагировать на динамику национальной валюты, которая вновь начинает демонстрировать слабость.

Данный фактор вчера затмил вчерашнее решение Минфина сократить программу заимствований на текущий год на ~1 трлн руб. Таким образом, совокупная программа заимствований на 2023 г. должна составить ~2,5 трлн руб., в то время как Минфин уже привлек 2,3 трлн руб. за 9 мес. 2023 г. До конца года будет погашен выпуск ОФЗ на 150 млрд руб., в результате объем нетто-размещений может оказаться крайне незначительным (официальный план по аукционам на IV квартал пока не опубликован).

Это, безусловно, крайне позитивный краткосрочный фактор для ОФЗ. Однако ключевым фактором остаются динамика рубля и рост ожиданий дальнейшего повышения ключевой ставки (ждем +100 б.п. в октябре). Кроме того, уже с января Минфин вновь вернется к планам размещения ОФЗ по ~1 трлн руб. за квартал.

( Читать дальше )

Кривая ОФЗ в четверг продолжила рост на 6-18 б.п.; инверсия на участке 1-10 лет также увеличилась — на 6 б.п. до 64 б.п. (12,54% и 11,90% годовых соответственно). Котировки госбумаг продолжают остро реагировать на динамику национальной валюты, которая вновь начинает демонстрировать слабость.

Данный фактор вчера затмил вчерашнее решение Минфина сократить программу заимствований на текущий год на ~1 трлн руб. Таким образом, совокупная программа заимствований на 2023 г. должна составить ~2,5 трлн руб., в то время как Минфин уже привлек 2,3 трлн руб. за 9 мес. 2023 г. До конца года будет погашен выпуск ОФЗ на 150 млрд руб., в результате объем нетто-размещений может оказаться крайне незначительным (официальный план по аукционам на IV квартал пока не опубликован).

Это, безусловно, крайне позитивный краткосрочный фактор для ОФЗ. Однако ключевым фактором остаются динамика рубля и рост ожиданий дальнейшего повышения ключевой ставки (ждем +100 б.п. в октябре). Кроме того, уже с января Минфин вновь вернется к планам размещения ОФЗ по ~1 трлн руб. за квартал.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доразмещение ЗО ГазК-28Е - Ренессанс Капитал

- 28 сентября 2023, 15:52

- |

Газпром Капитал вчера (27 сентября) открыл доразмещение на выпуск замещающих облигаций (ЗО) ГазК-28Е (купон выплачивается 17 ноября).

Условия обмена стандартные для выпусков ЗО Газпрома: обмен по физической поставке евробондов как в НРД, так и в Euroclear, требований к «дружественности» приобретения не выдвигается, дата отсечки по владению – 22 сентября (т.е. минус пять дней от объявления, что необычно для Газпрома), подача заявок – до 5 октября, расчёты – 9 октября. Учитывая, что вопреки положениям указа 364 (об «обязательном выпуске ЗО») Газпром пока не собирается начинать делать платежи держателям евробондов через НРД, инвесторам, держащим бумаги в Euroclear через российских брокеров надо обязательно участвовать в обмене. Отметим также, что Euroclear в августе приостановил прием депозитарных переводов всех выпусков еврооблигаций Газпрома из Clearstream.

При первичном выпуске ЗО (ноябрь 2023 года) «заместилось» 53% от первоначального объёма евробонда (€264 млн из €500 млн).

( Читать дальше )

Условия обмена стандартные для выпусков ЗО Газпрома: обмен по физической поставке евробондов как в НРД, так и в Euroclear, требований к «дружественности» приобретения не выдвигается, дата отсечки по владению – 22 сентября (т.е. минус пять дней от объявления, что необычно для Газпрома), подача заявок – до 5 октября, расчёты – 9 октября. Учитывая, что вопреки положениям указа 364 (об «обязательном выпуске ЗО») Газпром пока не собирается начинать делать платежи держателям евробондов через НРД, инвесторам, держащим бумаги в Euroclear через российских брокеров надо обязательно участвовать в обмене. Отметим также, что Euroclear в августе приостановил прием депозитарных переводов всех выпусков еврооблигаций Газпрома из Clearstream.

При первичном выпуске ЗО (ноябрь 2023 года) «заместилось» 53% от первоначального объёма евробонда (€264 млн из €500 млн).

( Читать дальше )

У Минфина снова амбициозные планы по размещению ОФЗ - Промсвязьбанк

- 28 сентября 2023, 13:52

- |

Доходности ОФЗ в среду продолжили плавный рост практически по всей длине кривой (на 2-3 б.п.). Негативом для рынка выступило возобновившееся давление на рубль, а также низкий спрос на аукционах Минфина (аукционы были признаны несостоявшимися). Напомним, инвесторам был предложен 15-летний классический выпуск и 10-летний ОФЗ-ИН.

По итогам III квартала Минфин привлек за счет ОФЗ ~700 млрд руб. (70% плана); объем нетто размещения составил всего 270 млрд руб. за счет крупных погашений. Фактор давления на котировки среднесрочных и длинные ОФЗ со стороны Минфина сохранится и в IV квартале при плане в 1 трлн руб. При этом до конца года будет погашен только 1 выпуск на 150 млрд руб. (план по нетто-объему составляет 850 млрд руб.).

( Читать дальше )

По итогам III квартала Минфин привлек за счет ОФЗ ~700 млрд руб. (70% плана); объем нетто размещения составил всего 270 млрд руб. за счет крупных погашений. Фактор давления на котировки среднесрочных и длинные ОФЗ со стороны Минфина сохранится и в IV квартале при плане в 1 трлн руб. При этом до конца года будет погашен только 1 выпуск на 150 млрд руб. (план по нетто-объему составляет 850 млрд руб.).

Рекомендуем обратить внимание на первичные размещения корпоративных флоатеров: помимо ранее объявленных выпусков АФК Системы (–/АА-) с ориентиров купона RUONIA + 225 б.п., РЖД (AAA/AAA) (RUONIA + 125 б.п.), о размещении объявил Газпром капитал (AAA/AAA) (ориентир по премии к RUONIA будет объявлен позднее).Грицкевич Дмитрий

( Читать дальше )

Почему стоит обратить внимание на облигации с плавающим купоном? - СберИнвестиции

- 18 сентября 2023, 21:45

- |

В последние два месяца Банк России резко повысил ставки и пообещал сохранять жесткую денежно-кредитную политику в течение продолжительного времени. Как инвестору защититься от рисков дальнейшего роста ставок? Мы считаем, что стоит обратить внимание на облигации с плавающим купоном или флоутеры, поскольку они могут принести доходность выше, чем ОФЗ с фиксированным купоном, особенно в случае негативного развития событий. При этом розничным инвесторам флоутеры по-прежнему мало знакомы и часто непонятны из-за того, что у таких бумаг отличаются порядок установления купонов и ценообразование. Узнать подробнее о флоутерах можно в нашем новом обзоре по ссылке. (https://www.sberbank.com/common/img/uploaded/analytics/jdw/18092023_floaters.pdf)

Флоутеры — это защитный инструмент, который приносит более высокий доход при росте процентных ставок. Поскольку Центральный Банк собирается удерживать ставки на высоком уровне, инвестиции во флоутеры позволят инвесторам получить доход выше инфляции. Это связано с тем, что купонные платежи по ним обычно привязаны к ключевой ставке ЦБ или ставкам денежного рынка (которые также близки к ключевой ставке).

( Читать дальше )

Флоутеры — это защитный инструмент, который приносит более высокий доход при росте процентных ставок. Поскольку Центральный Банк собирается удерживать ставки на высоком уровне, инвестиции во флоутеры позволят инвесторам получить доход выше инфляции. Это связано с тем, что купонные платежи по ним обычно привязаны к ключевой ставке ЦБ или ставкам денежного рынка (которые также близки к ключевой ставке).

( Читать дальше )

Газпром значительно увеличивает объём размещения рублёвых флоатеров - Ренессанс Капитал

- 25 августа 2023, 17:21

- |

После размещения трёх выпусков флоатеров в начале недели (₽120 млрд, 5 лет, купон RUONIA +130 б.п., книга собиралась 16 августа, техразмещение прошло 21 августа), Газпром Капитал вчера (24 августа) провел размещение ещё трёх флоатеров (₽120 млрд) с аналогичными характеристиками, а также собрал книгу заявок ещё для двух выпусков (₽60 млрд, техразмещение – 29 августа). Объём размещений (всего ₽300 млрд) весьма велик – у Газпрома до августа 2023 года в обращении находился всего один флоатер (ГазК-07, ₽40 млрд, купон RUONIA +130 б.п., 4,5 года, размещён в апреле 2023 года). Для сравнения, первичные размещения Минфина в августе проходят ожидаемо очень слабо – за четыре аукциона (один отменён после резкого повышения ставки ЦБ) на единственном аукционе, на котором предлагались флоатеры, было размещено ₽94 млрд бумаг, а на остальных было размещено ₽81 млрд бумаг (60% с привязкой к ИПЦ, 40% – длинных с фиксированным купоном).

( Читать дальше )

( Читать дальше )

Газпром разместил новый выпуск рублёвых бессрочных облигаций - Ренессанс Капитал

- 26 июля 2023, 19:26

- |

Газпром Капитал вчера (25 июля) провёл формирование книги заявок по размещению нового выпуска локальных бессрочных облигаций (серия 002Б-01) объёмом до ₽120 млрд. Структура выпуска сходна со структурой обоих рублёвых перпов Газпрома, находящихся в обращении – по купонам присутствует довольно своеобразная госгарантия (в отличие от перпов Газпрома – еврооблигаций и замещающих облигаций (ЗО), в рублёвых выпусках предусмотрена возможность опционального обнуления купонов эмитентом без накопления невыплаченного купона), купоны переставляются раз в 5 лет (первая перестановка по 5Y ОФЗ + первоначальный спред + 50 б.п.), списание возможно только в случае банкротства, крупная торговая нарезка (₽5 млн).

Выпуск маркетировался на прошлой неделе; книга закрылась на уровне первоначального ориентира (спред первого купона к 5-летней точке на бескупонной кривой ОФЗ + 250 б.п., 12,91% годовых), что соответствует доходности к первому коллу в 13,33%. Котировки более ликвидного локального рублёвого перпа Газпрома, находящегося в обращении (серия 001Б-02, первый колл и перестановка купона – декабрь 2025 года, купон переставляется на 5Y ОФЗ + 200 б.

( Читать дальше )

Выпуск маркетировался на прошлой неделе; книга закрылась на уровне первоначального ориентира (спред первого купона к 5-летней точке на бескупонной кривой ОФЗ + 250 б.п., 12,91% годовых), что соответствует доходности к первому коллу в 13,33%. Котировки более ликвидного локального рублёвого перпа Газпрома, находящегося в обращении (серия 001Б-02, первый колл и перестановка купона – декабрь 2025 года, купон переставляется на 5Y ОФЗ + 200 б.

( Читать дальше )

Результаты доразмещения ЗО ГазК-26Д - Ренессанс Капитал

- 11 июля 2023, 16:02

- |

Вчера (10 июля) Газпром Капитал опубликовал результаты доразмещения выпуска замещающих облигаций (ЗО) ГазК-26Д.

Доразмещение проходило 22 июня – 3 июля, расчёты должны были пройти до 6 июля. Всего было доразмещено довольно много бумаг – на $130 млн или около 27% от остающихся в обращении еврооблигаций. Это существенно выше, чем при доразмещениях в выпусках ГазК-31Д (с доразмещения которого начали проявляться проблемы с расчётами при поставке обмениваемых бумаг) и ГазК-28Д (12% и 11%). Всего в выпуске заместился 71% от первоначального объёма евробонда, что пока является рекордом (в долларовом перпе при первичном размещении также заместился 71% выпуска, результаты доразмещения по непонятной причине пока не сообщались).

( Читать дальше )

Доразмещение проходило 22 июня – 3 июля, расчёты должны были пройти до 6 июля. Всего было доразмещено довольно много бумаг – на $130 млн или около 27% от остающихся в обращении еврооблигаций. Это существенно выше, чем при доразмещениях в выпусках ГазК-31Д (с доразмещения которого начали проявляться проблемы с расчётами при поставке обмениваемых бумаг) и ГазК-28Д (12% и 11%). Всего в выпуске заместился 71% от первоначального объёма евробонда, что пока является рекордом (в долларовом перпе при первичном размещении также заместился 71% выпуска, результаты доразмещения по непонятной причине пока не сообщались).

Окончание доразмещения привело к снижению цены выпуска 26Д в пятницу-понедельник приблизительно на 6 п.п. до 88,75 п.п., доходность поднялась выше 10%. Существенное влияние окончания доразмещения на цену ЗО в выпусках 31Д, 28Д и 29Д проявлялось гораздо слабее, что, видимо, связано с гораздо большим объёмом доразмещения.Булгаков Алексей

( Читать дальше )

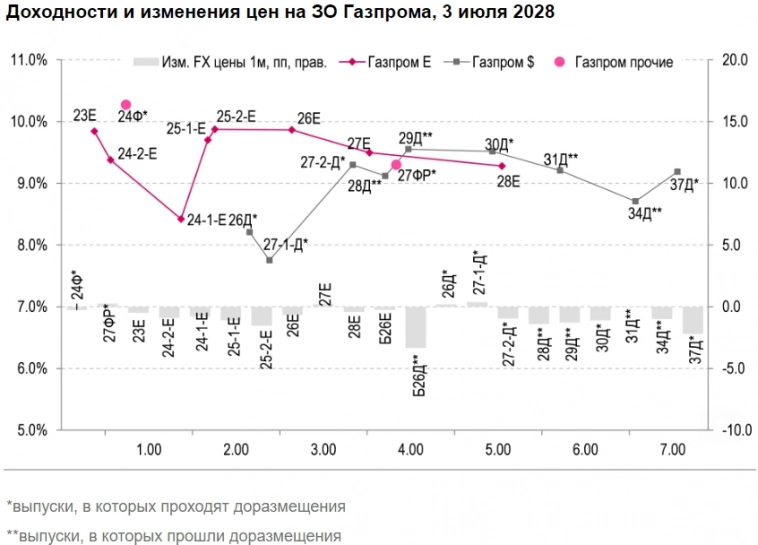

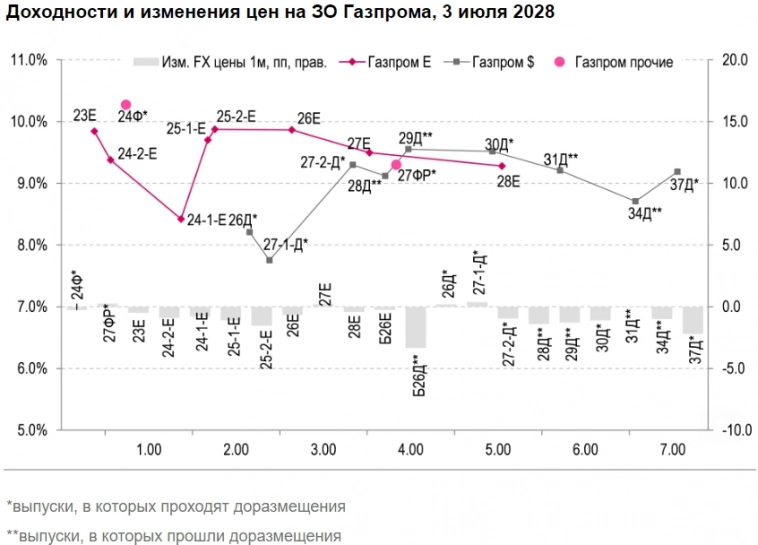

Доразмещение в выпуске ЗО ГазК-30Д - Ренессанс Капитал

- 05 июля 2023, 20:46

- |

Cегодня (5 июля) Газпром Капитал начинает доразмещение выпуска замещающих облигаций (ЗО) в выпуске ГазК-30Д (замещает еврооблигации Газпром-30$). Это последний выпуск долларовых ЗО Газпрома, в котором ещё не проводились доразмещения.

Сроки: подача заявок на внебиржевой обмен – до 13 июля (т.е. 8 рабочих дней), закрытие расчётов – до 18 июля, подтверждение владения на любую дату с 19 июня по 10 июля 2023 года.

Выпуск ЗО ГазК-30Д размещался в феврале 2023 года и пока является самым большим по объёму выпуском замещающих облигаций ($1,4 млрд при коэффициенте замещения 68%).

«Ренессанс Капитал»

Источник: Cbonds, Мосбиржа, Ренессанс Капитал

Сроки: подача заявок на внебиржевой обмен – до 13 июля (т.е. 8 рабочих дней), закрытие расчётов – до 18 июля, подтверждение владения на любую дату с 19 июня по 10 июля 2023 года.

Выпуск ЗО ГазК-30Д размещался в феврале 2023 года и пока является самым большим по объёму выпуском замещающих облигаций ($1,4 млрд при коэффициенте замещения 68%).

Следующими по графику выплат купонов еврооблигаций/ЗО Газпрома идут выпуски, номинированные в евро (ГазК-23Е, 28Е и 24Е-1), в которых, видимо, будут проходить следующие доразмещения.Булгаков Алексей

«Ренессанс Капитал»

Источник: Cbonds, Мосбиржа, Ренессанс Капитал

Результаты доразмещения ЗО ГазК-28Д - Ренессанс Капитал

- 05 июля 2023, 19:24

- |

Вчера (4 июля) Газпром Капитал опубликовал результаты доразмещения выпуска замещающих облигаций (ЗО) ГазК-28Д. Доразмещение проходило 16–27 июня, расчёты должны были пройти до 30 июня. Всего было доразмещено бумаг на $62 млн или около 11% от остающихся в обращении еврооблигаций, что сходно с результатами доразмещения в выпуске ГазК-31Д, в котором начали проявляться проблемы с расчётами при поставке обмениваемых бумаг. Отметим, что Газпром Капитал пока не сообщал о результатах доразмещений в выпусках ЗО ГазК БЗО-26Д (долларовый перп) и ГазК-29Д, которые завершились в 20-х числах июня.

Проведение доразмещения привело к снижению цены выпуска во второй половине июня где-то на 2 п.п. (кэш котировки соседних долларовых выпусков, где уже прошли доразмещения, повысились на 1,5 п.п.).

( Читать дальше )

Проведение доразмещения привело к снижению цены выпуска во второй половине июня где-то на 2 п.п. (кэш котировки соседних долларовых выпусков, где уже прошли доразмещения, повысились на 1,5 п.п.).

Всего после двух размещений в выпуске 28Д (первичного и доразмещения) было обменяно менее чем 50% от объёма замещаемой бумаги. Если компания ставит целью возможно большее уменьшение объёмов еврооблигаций в обращении, ей, возможно, стоит рассмотреть целесообразность проведения обменов по «переуступке прав требований».

( Читать дальше )

Газпром – новое доразмещение ЗО, ГазК-37Д - Ренессанс Капитал

- 29 июня 2023, 20:30

- |

Сегодня (29 июня) Газпром Капитал начинает доразмещение самого длинного выпуска своих замещающих облигаций (ЗО) ГазК-37Д. Внебиржевое размещение пройдёт до 7 июля, расчёты до – 12 июля, подтверждение владения требуется на любую дату в период с 13 июня по 4 июля. При первичном размещении (январь 2023 года) было выпущено $0,77 млрд бумаг, или 62% от объёма замещаемого евробонда. Следующее доразмещение (по графику выплат купонов) будет, вероятно, объявлено в ГазК-30Д.

Следует отметить, что по какой-то причине задерживаются публикации результатов доразмещений ЗО начиная с доразмещения в ГазКБЗО-26Д ($ перп); ранее результаты публиковались через день-два после завершения расчётов.

Можно предположить, что в связи с появившимися во время доразмещения ГазК-31 проблемами с депозитарными переводами замещаемого бонда в некоторых дружественных юрисдикциях, объёмы доразмещений в ГазК-29Д и ГазКБЗО0-26Д, вероятно, были весьма невелики – повышенные торговые обороты в них на бирже наблюдались всего в течение 1–2 дней после даты расчётов. Влияние доразмещений на цену было, видимо, только в ГазКБЗО-26Д (-2,5 п.п. за последние две недели)

( Читать дальше )

Следует отметить, что по какой-то причине задерживаются публикации результатов доразмещений ЗО начиная с доразмещения в ГазКБЗО-26Д ($ перп); ранее результаты публиковались через день-два после завершения расчётов.

Можно предположить, что в связи с появившимися во время доразмещения ГазК-31 проблемами с депозитарными переводами замещаемого бонда в некоторых дружественных юрисдикциях, объёмы доразмещений в ГазК-29Д и ГазКБЗО0-26Д, вероятно, были весьма невелики – повышенные торговые обороты в них на бирже наблюдались всего в течение 1–2 дней после даты расчётов. Влияние доразмещений на цену было, видимо, только в ГазКБЗО-26Д (-2,5 п.п. за последние две недели)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал