брокер

Посоветуйте брокера для не российского рынка

- 24 января 2015, 18:11

- |

Прошу трейдеров посоветовать брокера.

Нужен выход на рынок, основная сессия которого идет в интервале с 17-00 по 23-59 (по МСК).

Интересует рынок, примерные комиссии, минимальный депозит для торговли одним лотом и минимальное плечо для такой торговли. Не кухни.

- комментировать

- Комментарии ( 7 )

Звонок от TRADE.COM - тролим слегка

- 23 января 2015, 16:30

- |

Действующие лица: А — я; 1 — предсавитель номер 1; 2 - предсавитель номер 2; 2 - предсавитель номер 3;

1: Здравствуйте, хотел спросить торгуете ли вы и знаете что про рынок ?

А: Мне не интересно ничего.

1: Совсем по жизни ничего не интересно?

А: Ваши услуги точно нет.

1: Как так, мы предостовляем услуги на форекс и люди зарабатывают с нами.

А: Сколько ваша компания проиграла на росте Франка?

1: Я лично ничего не потерял. А про компанию сказать не могу.

2: Я слышал что вы задаете вопросы и вам интересны наши услуги.

А: Мне не интересны ваши услуги. Так ради любопытсва узнать сколько вы проиграли на Франке ?

2: Это информация конфеденциальна.

А: Какие у вас лицензии и кем регулируется? NFA лицензия есть?

3: Я слышал вам интересно про нашу лицензию, зайдите на наш сайт гляньте.

( Читать дальше )

Запуск печатного станка от ЕЦБ добавил оптимизм на рынках.

- 22 января 2015, 22:57

- |

Ожидания инвесторов в четверг оправдались почти полностью. Европейский регулятор, наконец, озвучил параметры программы выкупа активов. Программа стартует в марте текущего года и закончится в сентябре 2016 года. В общей сложности, выкупая в месяц по 60 млрд. баланс ЕЦБ за 18 месяцев увеличится на 1080 млрд. евро. и достигнет максимальных отметок 2012 года. Подобная новость уже несколько месяцев назад начала отыгрываться рынками, поэтому существенным драйвером для дальнейшего роста рисковых активов в мире она не станет.

Европейская валюта после анонсирования параметров программы вполне закономерно пошла вниз пробив отметку 1.15 в паре с долларом. Паритет в ключевой валютной паре евро-доллар выглядит уже более реальным, однако ухудшение ситуации в экономике США из-за крепкого доллара может уже совсем скоро развернуть её. В Европе, наоборот, в пятницу могут выйти позитивные данные по деловой активности, которые немного поддержат европейскую валюту. Укрепление доллара негативно отразилось на нефтяных котировках, которые ещё до заседания ЕЦБ показывали рост почти на 2%. Золото наоборот получило дополнительную поддержку и вновь поднялось выше отметки в 1300$ за тройскую унцию. Если отметка 1300$ устоит на закрытии текущего месяца, то у “жёлтого металла” откроется хороший потенциал для роста до отметки 1500$.

( Читать дальше )

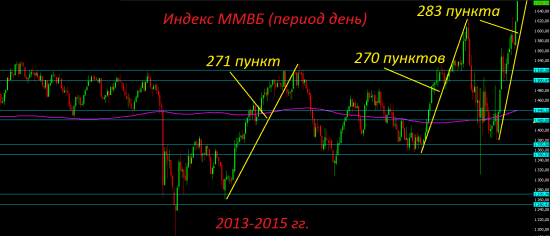

Индекс ММВБ новый трёхлетний максимум и новая перекупленность.

- 22 января 2015, 14:27

- |

По фьючерсу на индекс РТС ближайшая цель на отметке 82000 пунктов. Поддержка на отметке 72000 пунктов. Данный актив уже более месяца зажат в коридоре.

( Читать дальше )

Российская экономика и фондовый рынок. Новые реалии в новом году.

- 21 января 2015, 15:39

- |

Рубль лихорадит или масоны чудят

- 20 января 2015, 20:29

- |

Либо брокер чудит (рвд) либо у кого то робот снова заигрался))) а возможно и масоны)))

P.S. Кто то мог сейчас очень хорошо заработать на покупках с коротким стопом, у кого естественно есть доступ к открытию сделки по отложке

Китайский бросок через плечо - в 2014 г. маржинальное кредитование в Китае выросло почти втрое

- 20 января 2015, 14:32

- |

Источник - http://www.vedomosti.ru/newspaper/article/826301/kitajskij-brosok-cherez-plecho

Индекс Shanghai Composite снизился вчера до 3116,35 пункта — максимальное падение с июня 2008 г. Финансовые компании из Shanghai Composite подешевели на рекордную величину — 9,6%, акции 14 из них потеряли 10% стоимости, и торги ими были приостановлены.

Накануне Китайская комиссия по регулированию рынка ценных бумаг (CSRC) запретила крупнейшим брокерам страны — Citic Securities, Haitong Securities и Guotai Junan Securities в течение трех месяцев открывать счета для маржинальной торговли. Как показало расследование CSRC, эти компании продлевали маржинальные контракты большому числу клиентов, нарушая правила, которые требуют погашать кредиты каждые полгода.

При маржинальной торговле инвестор покупает акции на свои средства плюс кредит брокера. Такие займы обычно обеспечены акциями, и есть риск, что при падении рынка инвестору придется их продавать, чтобы погасить долг перед брокером. До запрета CSRC три брокера планировали в совокупности привлечь почти $10 млрд капитала, чтобы направить его на новые маржинальные кредиты.

( Читать дальше )

Need help: кто что знает о NETTOFOREX.COM ???

- 16 января 2015, 05:56

- |

Унтересует подробная информация вот по этой структуре:

nettoforex.com/ru/page.php?id=74

Комментарии про кухни и все такое принял заранее прошу не писать про лохотрон, все прекрасно понимаю, интересно по существу:

Схема владения,

Бенефициары,

лицензии

проблемные кэйсы со ссылками

судебные акты и т.п.

Спасибо...

Посоветуйте брокера пожалуйста!

- 16 января 2015, 00:52

- |

Господа опционные трейдеры, обращаюсь к вам!

Посоветуйте пожалуйста брокера на американские акции

Главный критерий: простота процедуры открытия и простота использования платформы

Цель: купить колы на SDRL и сидеть ждать

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал