биржи

Брокер предпочитает не оповещать своих клиентов о том, что такая инфа о них постоянно продается самим брокером иным сторонним компаниям...

- 08 сентября 2020, 10:37

- |

Да он в этом брокерском тренде не один такой, среди тех, кто сумел поднять деньги на очередных раундах внешних инвестиций и вопрос только в том, нравится ли инвесторам и обычным спекулянтам то, как он окучивает их персональную инфу...

Ибо:

«… Компания зарабатывает на процентах на остатки денежных средств клиентов и маржинальном кредитовании, а также на продаже потока заказов (order flow). Из декларации в Комиссию по ценным бумагам и биржам (SEC) известно, что компания продает пользовательские данные фирмам, специализирующимся на так называемом высокочастотном трейдинге (high-frequency trading, HFT), в частности хедж-фондам, а HFT предполагает быструю алгоритмическую торговлю на основе анализа текущей биржевой ситуации. Поток заказов продается сторонним компаниям из- за того, что новые неопытные клиенты-инвесторы таких сервисов, в целом очень плохо торгуют, и если специально торговать против них (продавать им, когда они покупают, и, наоборот, покупать, когда они продают), то можно очень хорошо заработать. Проблема тут не в факте продажи данных, а в том, что

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

Штрафы за «ошибочную» продажу акций руководителями и акционерами...

- 07 сентября 2020, 19:59

- |

С конца августа, ряд американских компаний, уже начали приносить свои извинения за «ошибочные» продажи акций своими руководителями и топ-менеджментом, а некоторые, даже пошли еще дальше и заявили, что таких директоров теперь оштрафуют, после подобной «трейдинговой ошибки»...

Некоторые компании заявили, что подобные сделки с бумагами со стороны руководства компаний и топ-менеджемента, уже привели к появлению слухов, что инсайдеры могут таким образом проверять рынок перед тем, как устроить распродажу своих акций, ибо продажи акций ведущими акционерами компаний, очень часто воспринимаются как негативный сигнал того, что руководство теряет уверенность в будущем своих компаний, а такой сигнал, в свою очередь, может привести к падению акций компаний...

Ну какие же могут быть ошибочные продажи? Акционеры, руководители и топ-менеджмент компаний продают бумаги своих компаний на открытом рынке и сделки проводятся намеренно, с целью извлечения прибыли. А все разговоры и отмазы о том, что таким вот образом, руководители и топ-менеджмент компаний хотели просто проверить, возможно ли продать эти бумаги на открытом рынке, так это все разговоры в пользу бедных и несчастных...

Инсайд и выход в кэш — это и есть инсайд и выход в кэш! А то начинают попытки заводить рака за камень, дескать проверить руководители и топ-менеджеры хотели, дадут ли денег на рынке за бумаги компаний… Дети маленькие что ли в песочнице?

То что продано, уже продано, деньги получены, рынок поменялся, как и стоимость бумаг после этого...

Да, тёмных лошадок хватало...

- 07 сентября 2020, 12:51

- |

В десятке самых доходных акций с начала 2020 года, оказались бумаги компании «Южуралникель», законсервированного несколько лет назад завода и принадлежащего «Мечелу». И вдруг, в июле, они начали очень резко дорожать и без всяких на то причин, а в итоге, их рост к концу августа составил 145%.

Акции энергетической компании ТГК-2, с начала года прибавили более 100%, без всяких на то значимых корпоративных новостей и вошли в список самых торгуемых после бумаг Сбербанка, «Новатэка» и «Газпрома».

Лидером доходности стала золотодобывающая компания «Селигдар», акции которой прибавили 285,97%, у которой за первое полугодие выручка выросла на 38%, а чистый убыток вырос с 928 млн рублей до 4,021 млрд рублей (из-за переоценки кредита, полученного в эквиваленте цен на золото).

( Читать дальше )

Ну вот, уже поспешили найти и одного из крайних — японский SoftBank объявили виновником резкого роста американских IT-компаний на бирже...

- 05 сентября 2020, 18:36

- |

В США, ассоциируя SoftBank с «Прожорливым Китом», считают, что резкий рост стоимости акций крупных американских IT-компаний в конце лета, могли спровоцировать сделки японского SoftBank, который в последний месяц лета, находясь в постоянном состоянии «Кит ещё голоден», поглощал в огромных количествах опционы на покупку акций, что подстегивало их рост и весь фондовый рынок — японский конгломерат SoftBank купил деривативы в США на миллиарды долларов, что привело к «лихорадочному» ралли крупных технологических компаний заявляют в США...

За последний месяц лета, японская компания скупала опционы на акции технологических компаний в огромных количествах, способствуя крупнейшим за как минимум 10 лет объемам торгов контрактами, связанными с отдельными компаниями и подобные агрессивные действия на рынке опционов и в последние годы существенно инвестировала в частные технологические стартапы через свой Vision Fund объемом $100 млрд.

( Читать дальше )

Инсайд и уход в кэш...

- 04 сентября 2020, 20:39

- |

Топ-менеджеры из США в прошлом месяце продали акции возглавляемых ими компаний на общую сумму около $6,7 млрд на фоне самого значительного за последние пять лет всплеска продаж вследствие рекордного ралли на рынке.

Объем продаж в долларовом выражении, которые совершили на рынке в августе 1 042 тысяч руководителей, главных финансовых директоров и директоров компаний, оказался больше, чем за любой месяц с ноября 2015 года. При этом, число топ-менеджеров, продававших акции, стало максимальным с августа 2018 года.

Инсайдеры воспользовались стремительным ростом цен на акции в США после падения до минимумов в марте, когда пандемия коронавирусной инфекции COVID-19 ударила по мировым рынкам капитала.

Наиболее активными продавцами в августе выступили основатели американского промышленного конгломерата Danaher Corp (NYSE:DHR). Стивен Рейлс и его брат Митчелл, которые избавились от акций в Fortive Group, вышедшей из-под контроля Danaher в 2016 году, примерно на $1 млрд. Стивен заработал $606 млн, а Митчелл — $363 млн. Акции Fortive поднялись в цене примерно на три четверти с мартовских минимумов.

( Читать дальше )

Ну да, ощутимо, хотя и не смертельно, но, многовато будет...

- 04 сентября 2020, 16:08

- |

Хотя, все не только понимали, но знали или ощущали, что совокупная капитализация рынков превысила монетарную базу и в системе просто нет столько денег, сколько стоят все эти самые акции.

И снова сентябрь, как и в 2018, только тогда это хлопнуло в оконцовке сентября, а сейчас в начале, но снова сентябрь...

В Восточном Средиземноморье все хотят подешевле, побольше и всё сразу...

- 04 сентября 2020, 14:59

- |

Первые нефтегазовые месторождения были обнаружены в Восточном Средиземноморье в 2009 году. Некоторые перспективные участки шельфа являются предметом территориальных споров между Турцией и Кипром, Турцией и Грецией (на стороне которой Египет, Израиль и Франция), Израилем и Ливаном. В январе 2019 года представители Египта, Кипра, Греции, Израиля, Италии, Иордании и Палестины объявили о формировании Газового форума Восточного Средиземноморья со штаб-квартирой в Каире. Оставшиеся за рамками форума Турция и Ливия подписали в ноябре того же года меморандум о взаимопонимании по разграничению морских зон. В результате этой договоренности греческие острова лишались права на континентальный шельф и исключительную экономическую зону (ИЭЗ).

( Читать дальше )

Фондовые рынки, хайп и гонка индексов.

- 01 сентября 2020, 13:26

- |

Только за семь месяцев 2020 года, брокерские счета на Мосбирже открыли более 1,8 млн человек. Но, бум на фондовом рынке — это не только российский, это общемировой тренд. Частные инвесторы скупают акции и другие ценные бумаги и в Иране, и в Китае, и в Европе, и в США, где тысячи эмитентов из самых разных секторов и множество самых разных ликвидных акций.

В США, к примеру, за несколько месяцев 2020 года, резко взлетели активы клиентов на счетах разных онлайн-брокеров.

И, большинство клиентов таких онлайн-брокеров — это розничные трейдеры новой волны или те, кто открывает брокерские счета удаленно и активно торгует.

( Читать дальше )

Обзор рынка за 21 июля 2020г. Курс доллара. Лидеры ЕС договорились.

- 21 июля 2020, 22:18

- |

Обзор рынка за 21 июля.

Кратко об основных событиях на рынке.

Что происходит с долларом и на каких уровнях ждать его на этой неделе.

Сезон отчётности США. Вновь начал торговать внутри дня.

Об этом и не только в данном видео.

( Читать дальше )

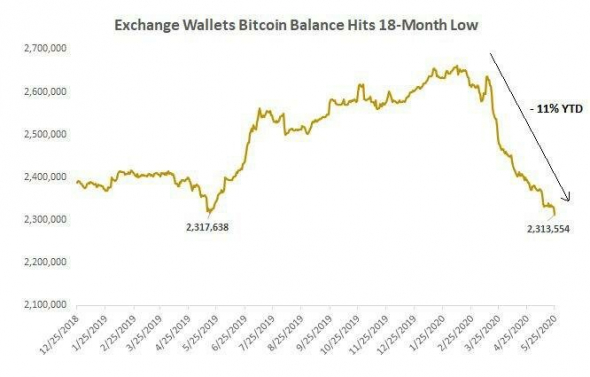

Количество биткоинов на биржах достигло 18 месячного минимума

- 28 мая 2020, 11:01

- |

Согласно оценкам Glassnode, общее количество биткоинов, хранящихся в кошельках криптовалютных бирж, упало до 18-месячного минимума чуть выше 2,3 миллиона . Падение знаменует сокращение на 11% с начала года количества биткоинов, которыми владеют биржи.

Между тем, за тот же период количество эфира в обменных кошельках увеличилось более чем на 7%. Некоторые участники рынка видят в этом признак того, что все больше биткоин инвесторов все чаще получают прямое владение своей криптовалютой.

«Люди накапливаются агрессивно и у участников рынка, похоже, более высокие временные предпочтения в наши дни. Я думаю, что эта тенденция будет продолжаться», — сказал Avi Felman, руководитель отдела торговли BlockTower Capital в Стэмфорде, штат Коннектикут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал