биржевые облигации

Коротко о главном на 29.10.2020

- 29 октября 2020, 12:31

- |

Начало размещения, итоги оферты, выплата и ставка купона, перенос даты и итоги размещения:

- Сегодня Завод КЭС начинает размещение выпуска четырехлетних облигаций серии 001P-02 объемом 200 млн рублей. Ставка купона установлена на уровне 14% годовых на весь срок обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация. Размещение пройдет по открытой подписке.

- Интерлизинг установил ставку купона по трехлетним облигациям серии 001Р-01 объемом 1 млрд рублей на уровне 8% годовых. Дата начала размещения по открытой подписке —2 ноября.

- ИТК «Оптима» перенесла размещение выпуска четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей с 29 октября на 2 ноября по техническим причинам, связанным с задержкой регистрации выпуска и присвоением ISIN. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- Диалекс прошел оферту по выпуску облигаций серии БО-П01 на 300 млн рублей. Эмитент выкупил в рамках оферты 75 облигаций номинальной стоимостью 4 млн рублей каждая, что составляет 100% выпуска. Цена приобретения составила 100% от номинала.

- МСБ-Лизинг в полном объеме разместил выпуск двухлетних биржевых облигаций серии 002Р-03 объемом 100 млн рублей. Ставка купона установлена в размере 12,5% годовых на весь срок обращения бумаг, купоны ежемесячные. По выпуску предусмотрена амортизация.

- ДЭНИ КОЛЛ выплатил купонный доход за четвертый купонный период, окончившийся 28 октября 2020 г., по выпуску коммерческих облигаций серии КО-П02. Сумма выплат на одну бумагу составила 11,92 руб. Общий размер подлежавших к выплате доходов составляет 103 704 руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 28.10.2020

- 28 октября 2020, 11:24

- |

Дата начала размещения и повышение привлекательности внутреннего долгового рынка:

- 2 ноября Интерлизинг начнет размещение трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей.

- К слову о долговом рынке пришлась новость от Национальной ассоциации участников фондового рынка (НАУФОР), которая направила в Минфин предложения по изменениям в законодательство РФ, цель которых повысить привлекательность внутреннего долгового рынка как для российских эмитентов, так и для иностранных и российских инвесторов.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

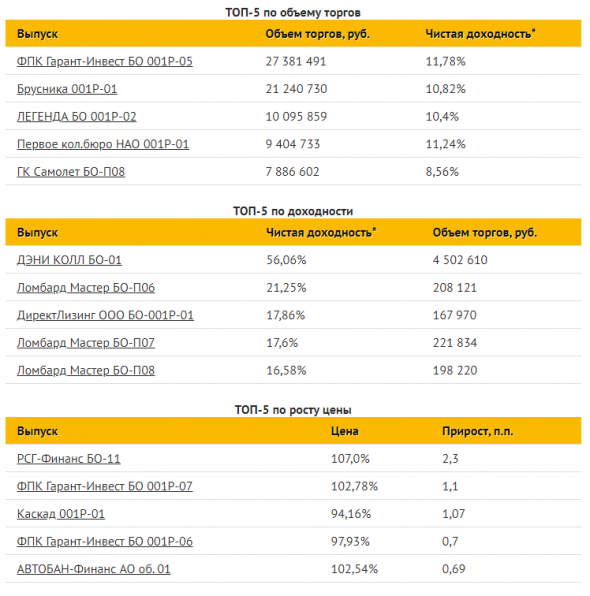

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Рынок вынудил перестроить планы, но результат порадовал

- 28 октября 2020, 05:55

- |

Половина периода размещения дебютного выпуска позади, в связи с чем, актуально подведение некоторых итогов освоения финансирования — что осуществлено согласно стратегии, что нет? Что помешало, куда были перенаправлены средства? Повлиял ли коронакризис на стратегию развития и насколько ощутимо отразился на работе? Подробнее об этом, а также о новинках, географии развития и ребрендинге.

Планировалось, что средства от дебютного выпуска облигаций будут использованы для выхода на столичный рынок, но основные конкуренты «Ситимобил» и «Яндекс» не дали такой возможности, сделав стоимость заказа дешевле себестоимости. В результате «Таксовичкоф» вынужден был переиграть планы и пойти в другие регионы, и остался доволен результатом.

На сегодня сервис продолжает активную экспансию не только в России, но и за рубежом.

В настоящий момент сервис присутствует в 42 городах России, а также работает в Казахстане (Нур-Султан). В активной стадии идет запуск еще в 12 городах России и в 2 городах Казахстана. Также ведутся переговоры еще в 35 городах России, Беларуси, Казахстана, Киргизии, Азербайджана, Узбекистана. Параллельно «Таксовичкоф» изучает рынок для развития еще в 36 городах России.

( Читать дальше )

Благодаря высокой диверсификации по направлениям, карантин почти не повлиял на работу «ГрузовичкоФ»

- 27 октября 2020, 06:20

- |

Последний, уже четвертый, выпуск облигаций «ГрузовичкоФ» был размещен в конце марта, как раз перед началом режима самоизоляции. На привлеченные средства в планах было развитие новых направлений в сфере внешнеэкономической деятельности и расширение списка услуг по перевозке коммерческих грузов. О том, насколько планы совпали с реальностью, ниже.

«В целом самоизоляция, карантин значительно меньше повлияли на работу „ГрузовичкоФ“ в сравнении с конкурентами, благодаря высокой диверсификации по направлениям. Автопарк сервиса оснащен всеми типами автомобилей — от „каблуков“ до 20-ти тонных машин и спецтехники. Благодаря широкому спектру услуг и большому автопарку „ГрузовичкоФ“ закрывает любые потребности.» — комментирует Вячеслав Алексейцев, руководитель отдела по работе с инвесторами.

( Читать дальше )

Коротко о главном на 26.10.2020

- 26 октября 2020, 10:38

- |

Итоги размещения, рейтинг, оферта, регистрация нового выпуска и замена эмитента:

- СофтЛайн Трейд разместил выпуск облигаций серии 001P-04 на 4,95 млрд рублей за один день торгов. Рейтинговое агентство «Эксперт РА» присвоило ценным бумагам кредитный рейтинг на уровне ruBBB+.

- 29 октября Оптима разместит выпуск четырехлетних облигаций серии 001Р-01 на 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные. Организатором выступит Финансовое ателье GrottBjorn.

- Пионер-Лизинг объявил оферту по приобретению облигаций серии БО-П01. Цена приобретения составит 100% от непогашенной части номинальной стоимости. Срок предъявления бумаг — с 5 по 11 ноября 2020 г. Дата приобретения —7 декабря 2020 г.

- Завод КЭС зарегистрировал выпуск облигаций серии 001P-02 планируемым объемом 200 млн рублей и сроком обращения — 4 года. Ориентир ставки купона — 13,5-14% годовых. Организатор — «УНИВЕР Капитал».

- Московская биржа сообщила о регистрации изменений в решении о выпуске биржевых облигаций серии БО-П03 ГрузовичкоФ-Центр по причине замены эмитента биржевых облигаций.

( Читать дальше )

Коротко о главном на 23.10.2020

- 23 октября 2020, 08:51

- |

Итоги оферты, начало размещения, повышение уровня листинга и регистрация выпусков:

- Элемент Лизинг сообщил об итогах оферты по облигациям серии 001P-02. Владельцы бумаг не предъявили к выкупу ни одной облигации. 22 октября все три выпуска облигаций эмитента серии 001P-01, серии 001P-02 и серии БО-04 были переведены Московской биржей из Третьего во Второй уровень котировального списка.

- СофтЛайн Трейд сегодня начинает размещение биржевых облигаций серии 001P-04 объемом 4,95 млрд рублей. Ставка купона установлена на уровне 8,9% годовых, купоны ежеквартальные.

- Онлайн Микрофинанс зарегистрировал выпуск трехлетних облигаций с обеспечением серий 02 объемом 700 млн руб. Присвоенный регистрационный номер — 4-02-00459-R. Размещение выпуска пройдет по открытой подписке.

- ИТК «Оптима» зарегистрировала выпуск биржевых облигаций серии 001Р-01. Присвоенный регистрационный номер — 4B02-01-00507-R-001P.Бумаги включены в третий уровень листинга и Сектор компаний повышенного инвестиционного риска (ПИР) Московской биржи.

- Гарант-Инвест зарегистрировал выпуск биржевых облигаций серии 002Р-01. Присвоенный регистрационный номер – 4B02-01-71794-H-002P. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи.

( Читать дальше )

Коротко о главном на 22.10.2020

- 22 октября 2020, 11:42

- |

Ставка купона, оферта, дефолт, регистрация выпуска и кредитный рейтинг:

- СофтЛайн Трейд установил ставку купона облигаций серии 001P-04 на уровне 8,9% годовых, купоны ежеквартальные. Объем выпуска увеличен до 4,95 млрд рублей. Дата начала размещения — 23 октября.

- Томсккабель выставил на 19 ноября оферту по облигациям серии 01 в объеме до 500 млн рублей. Период предъявления бумаг к выкупу – с 10 по 16 ноября. Дата приобретения – 19 ноября. Цена приобретения — 100% от номинала.

- ДЭНИ КОЛЛ допустило технический дефолт по выплате пятого купона по биржевым облигациям серии БО-01. Объем неисполненных обязательств по выплате купонного дохода – 33 млн 660 тыс. рублей.

- Вита Лайн зарегистрировало на Московской бирже выпуск облигаций серии 001Р-02. Присвоенный регистрационный номер – 4B02-02-00510-R-001P.

- Рейтинговое агентство «Эксперт РА» повысило кредитный рейтинг облигациям серии БО-01 Онлайн Микрофинанс до уровня ruBBB-.

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

«Таксовичкоф» совместно с компаниями Ralient и НПО «СтарЛайн» провел испытания беспилотного автомобиля в Петербурге

- 22 октября 2020, 08:57

- |

Беспилотное такси построили на базе кроссовера Lexus. Тестирование проходило в Петербурге без вмешательства водителя и было признано успешным.

В испытаниях, цель которых развитие беспилотной технологии в России и за ее пределами, объединили усилия три петербургские компании: разработчик искусственного интеллекта Ralient, разработчик и производитель умного охранно-телематического оборудования для автомобилей НПО «СтарЛайн» и сервис заказа такси «Таксовичкоф».

На испытании беспилотником было продемонстрировано распознавание припаркованного автомобиля, определение расстояния до него и его размеров без использования радаров и лидаров, а также совершение маневра объезда транспортного средства.

В модуле распознавания используется новая технология искусственного интеллекта Sol SDS, разработанная компанией Ralient специально для беспилотных автомобилей. Инновационный модуль может детектировать объекты, расстояния и их размеры с одной камеры без использования других датчиков, что позволяет в несколько раз снизить стоимость разработки беспилотного автомобиля.

( Читать дальше )

Коротко о главном на 21.10.2020

- 21 октября 2020, 08:19

- |

Ставка купона, регистрация программы и даты начала размещений:

- СофтЛайн Трейд установил финальный ориентир ставки купона облигаций серии 001P-04 на уровне 8,9% годовых. Объем выпуска составит 4 млрд рублей.

- Лизинг-трейд установил ставку купона облигаций серии 001P-02 объемом 500 млн рублей на уровне 10,8% годовых. Дата начала размещения ценных бумаг — 22 октября.

- Обувь России зарегистрировала программу биржевых облигаций серии 002P. на 5 млрд рублей или эквивалент этой суммы в иностранной валюте. Присвоенный регистрационный номер — 4-00412-R-002P-02E.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Коротко о главном на 20.10.2020

- 20 октября 2020, 11:04

- |

Регистрация выпусков и сбор заявок:

- ХК Финанс зарегистрировал выпуск трехлетних облигаций серии 001P-05. Бумаги включены в третий уровень списка ценных бумаг Московской биржи.

- Онлайн Микрофинанс зарегистрировало новый выпуск облигаций с обеспечением серии 01. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов.

- Лизинг-Трейд зарегистрировал выпуск четырехлетних биржевых облигаций серии 001P-02 объемом 300 млн руб. По информации организатора выпуска, ИК «Иволга капитал», начало размещения запланировано на 22 октября.

- СофтЛайн Трейд зарегистрировал выпуск трёхлетних биржевых облигаций серии 001Р-04. Объем выпуска — не менее 3 млрд рублей. Ориентир ставки купона: 9,00-9,50%. Выпуск запланирован на 20 октября.

- Вита Лайн объявляет о сборе заявок инвесторов на биржевые пятилетние облигации серии 001Р-02. Объем выпуска — не более 1,5 млрд руб. Ориентир ставки купона: 9,75-10,25%. Купоны ежеквартальные. По выпуску предусмотрена оферта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал