бАНКИ

Доля онлайн-выдач на рынке растет

- 29 февраля 2024, 16:05

- |

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 0 )

"Уралсиб" начал расплачиваться за лишённый лицензии Киви банк.

- 29 февраля 2024, 15:24

- |

С 29 февраля начались выплаты страхового возмещения инвесторам, занесшим свои тысячи в Киви банк. Агентство по страхованию вкладов (АСВ) выбрало банком-агентом «Уралсиб», в офисах которого вкладчики и могут написать заявление о выплате возмещения. С 19 марта можно подать заявление о выдаче возмещения дистанционно через Госуслуги. Судя по реестру обязательств лишенного лицензии банка, попросят вернуть свои деньги более 20 тысяч вкладчиков. 10,9 тысяч из которых индивидуальные предприниматели, могут претендовать на 1,88млрд рублей, получается по 172 тысячи на брата. 9 тысяч юридических лиц могут обратиться за 2,41млрд.

Владельцам этих миллиардов, конечно, не повезло. В прошлом году Центробанк не отзывал ни одной лицензии у банков, вот люди и поотвыкли, что такое в принципе возможно.

( Читать дальше )

АЛРОСА: Финансовые результаты (2П23 МСФО)

- 29 февраля 2024, 15:23

- |

АЛРОСА представила нейтральные финансовые результаты за 2-е полугодие и весь 2023 г. Несмотря на двухмесячную приостановку продаж алмазного сырья в Индию, компания продемонстрировала достойную динамику ключевых показателей, исключением из которой стал низкий показатель свободного денежного потока. Мы ожидаем, что избыточные запасы готовой продукции в размере 25-30 млрд руб. будут реализованы в 2024 г., что окажет положительный эффект на оборотный капитал и свободный денежный поток.

Мы подтверждаем позитивный взгляд на бумаги АЛРОСА с рекомендацией «Покупать» и целевой ценой 101 руб.

Финансовые показатели. Во 2-м полугодии 2023 г. выручка АЛРОСА выросла на 23,2% г/г, до 138,4 млрд руб., EBITDA – на 73,0%, до 46,7 млрд руб., с рентабельностью 33,8% против 24,0% годом ранее. Сильные темпы прироста связана с ослаблением валютного курса, а также низкой базой 2022 г. По итогам всего 2023 г. выручка увеличилась на 8,8%, до 326,5 млрд руб., EBITDA – на 1,8%, до 132,5 млрд руб.

( Читать дальше )

Сбербанк остается фаворитом в финансовом секторе - Альфа-Банк

- 29 февраля 2024, 14:48

- |

Прибыль за 4К23 составила 360 млрд руб. (ROE 22,9%), а по итогам всего 2023 года – 1 509 млрд руб. (ROE 25,3%), что соответствует ожиданиям рынка. При этом основные банковские статьи оказались лучше ожиданий – чистая процентная маржа составила 6,3% в 4К23 (+0,3 п. п. к/к) и 6% по итогам 2023 г. (+0,7 п. п. г/г), а стоимость риска – всего 0,3% в 4К23 и 0,8% по итогам 2023 г. (против прогноза 1%).

( Читать дальше )

Сбер с 29 февраля расширяет лимит по льготной семейной ипотеке до 30 млн руб

- 29 февраля 2024, 14:33

- |

В 2023 году по семейной ипотеке банком было выдано 273,2 тыс. ипотек на сумму 1,2 трлн рублей, отметил «Сбер».

tass.ru/ekonomika/20117947

В банковской системе случился дефицит ликвидности

- 29 февраля 2024, 12:04

- |

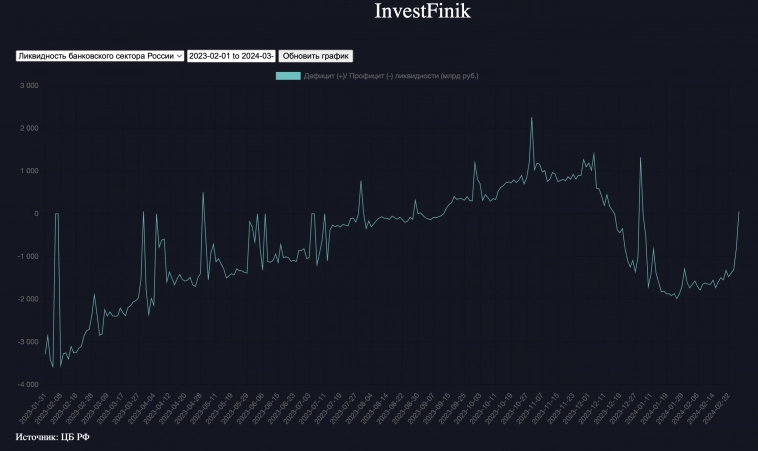

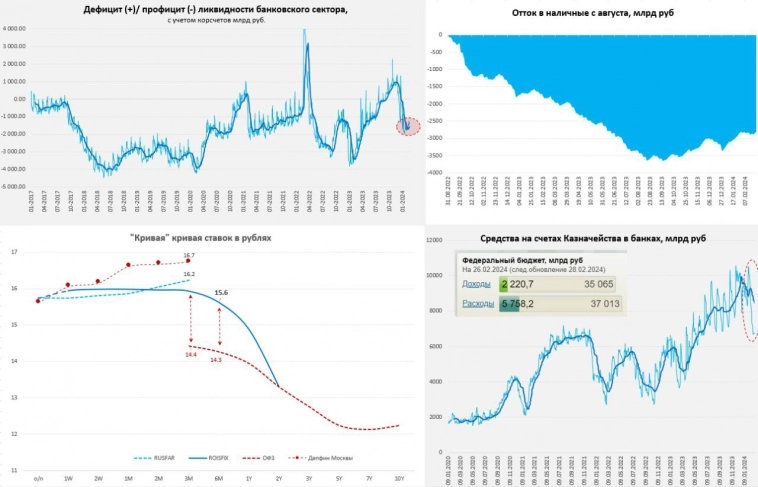

По состоянию на сегодняшнее утро профицит ликвидности, который наблюдался в банковской системе весь текущий год, сменился дефицитом. Пока он достаточно скромен — 50,5 млрд рублей, однако интересна динамика. Всего за два рабочих дня профицит в 1,3 трлн рублей сошел на нет.

Стоит отметить, что Банк России, согласно опубликованным данным по итогам заседания по ключевой ставке, ожидает дефицит рублевой ликвидности в текущем году. Таким образом, те мягкие условия, которые были созданы в 2022 г. как ответ на санкции, заметно ужесточаются. Поэтому, на мой взгляд, в текущем году рубль будет чувствовать себя куда более стабильно и уверенно, чем в 2023 г.

Ссылка на пост

Fix Price: Финансовые результаты (4К23 МСФО)

- 29 февраля 2024, 11:35

- |

Ритейлер Fix Price представил свои операционные и финансовые результаты за 4К 2023 г., которые мы считаем нейтральными. Компания отчиталась несколько лучше ожиданий рынка и чуть ниже наших прогнозов. Выручка по итогам периода увеличилась на 7,8% г/г, а сопоставимые продажи снизились на 0,9%. Динамика улучшилась в сравнении с предыдущими кварталами благодаря более низкой базе, но результаты все еще не впечатляют. Спрос на непродовольственный ассортимент, не относящийся к крупным покупкам, оставался слабым. Валовая маржа в 4К была на высоком уровне в 35,3%, что позволило показать лучшую, чем мы ожидали, динамику рентабельности EBITDA. Финансовое положение группы осталось крайне устойчивым. По итогам года объем накопленных денежных средств на балансе превысил 37 млрд руб., а чистый долг стал отрицательным. В первом квартале текущего года компания должна будет выплатить промежуточные дивиденды в размере 8,4 млрд руб. или 9,84 руб. на ГДР. Эта выплата станет первой после долгого перерыва и, мы рассчитываем, что компании удастся наладить механизм для регулярных траншей.

( Читать дальше )

Прогноз ситуации с ликвидностью банковского сектора

- 29 февраля 2024, 11:34

- |

С декабря, после активных расходов из ФНБ, банковский сектор перешел в профицит ликвидности около 1.5 трлн, но на конец 2023 года он был около нуля. Если исходить из того, что около 2.5 трлн руб. ликвидности заберет ЦБ (продажи валюты), еще около 1.2-1.6 трлн уйдет в наличные (ожидания ЦБ), то при условии цены на нефть $80 за баррель (прогноз ЦБ) в рамках бюджетного правила (БП) Минфин должен бы купить в ФНБ по бюджетному правилу валюты 1 трлн руб., но прогноз ликвидности ЦБ скорее предполагает покупки в рамках БП в районе 0.5 трлн руб.(?) … в бюджете базово заложено 1.8 трлн руб. Покупка валюты в рамках БП увеличивает ликвидность банковской системы, как и инвестиции из ФНБ (~1.1 трлн руб.) и расходы вне БП (1.3 трлн руб.) ожидаемые в 2024 году.

Пока же структурный профицит ликвидности остается относительно высоким (1.3 трлн руб. в моменте и ~1.6 трлн руб. в среднем за месяц) на фоне агрессивных расходов бюджета в феврале, которые уже на 26 февраля составили более 3 трлн руб. (в январе расходы были 2.7 трлн руб., в моменте 5.76 трлн руб.).

( Читать дальше )

Инвестиционный кейс Алроса не является оптимистичным - Атон

- 29 февраля 2024, 11:18

- |

Выручка АЛРОСА за 2-е полугодие снизилась до 134,4 млрд рублей (-29% к предыдущему полугодию), EBITDA (по расчетам АТОН) — до 49,5 млрд рублей (-42% к предыдущему полугодию), рентабельность EBITDA составила 37% против 46% в 1-м полугодии 2023. Компания заработала 29,6 млрд рублей чистой прибыли, что на 47% ниже результата предыдущего полугодия. Выручка компании за 2023 год выросла в годовом сравнении на 9% до 322,6 млрд рублей, показатель EBITDA (по расчетам АТОН) снизился на 4% до 135,2 млрд рублей, а чистая прибыль — на 15% г/г до 85,2 млрд рублей. Чистый долг составил 36,1 млрд рублей против чистой денежной позиции в размере 5,6 млрд рублей на конец 1-го полугодия 2023. По нашим расчетам, показатель FCF за 2-е полугодие 2023 (рассчитываемый как величина операционного денежного потока минус капзатраты) ушел в отрицательную зону (-17,4 млрд рублей), в результате чего FCF за весь 2023 составил 2,2 млрд рублей по сравнению с 47,5 млрд рублей в 2022 году.

( Читать дальше )

Бывший VTB Bank Europe требует с ВТБ возврата дивидендов на сумму более 433,8 млн евро

- 29 февраля 2024, 11:13

- |

tass.ru/ekonomika/20113077

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал