бАНКИ

По ту сторону кризиса на рынке РЕПО в США

- 12 декабря 2019, 18:07

- |

На ZeroHedge вышла хорошая публикация, посвященная подробному разбору кризиса 16 сентября на рынке РЕПО в США — события вынудившего ФРС досрочно запустить очередной раунд «не QE».

Для понимания причин произошедшего необходимо разобраться с процессами, протекавшими на протяжении последних лет в этой области кредитования. Ключевыми заемщиками здесь выступали крупные хедж-фонды, в среде которых большую популярность набрали стратегии арбитража на процентных ставках. Они основаны на спотовых покупках трежерис (или других облигаций) с последующей продажей дериватиов на процентные ставки (чаще всего фьючерсов). При этом положительная разница между этими сделками составляет прибыль фонда.

Проблема состоит в малой маржинальности подобных операций. Для увеличения прибыли необходимо использовать леверидж, тут то на сцене и появляется рынок РЕПО-кредитования. Купленные фондом трежерис можно использовать в качестве залога для получения дополнительных денежных средств, на которые вновь покупаются трежерис… Данные по активам таких крупных фондов, как «Millennium», «Citadel» и «Point 72» наглядно демонстрируют суть происходящего:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 2 )

Загадка рынка РЕПО: почему ФРС не может справиться с дефицитом и что ждать в понедельник?

- 12 декабря 2019, 16:16

- |

Следующий понедельник – дата стресс-теста на рынке межбанковского финансирования США. Хедж-фонды должны будут рассчитаться за бонды, купленные на аукционе Трежерис на этой недели, а компании — выделить резервы для погашения квартальных налоговых обязательств, что может уменьшить ликвидность в банковской системе на 100 млрд. долларов. Эти два основных фактора стали причиной острой нехватки ликвидности в середине сентября, когда процентная ставка на рынке РЕПО подскочила до 10%, что в 4 раза превысило бенчмарк ФРС – ставку по федеральным фондам.

Если быть точнее, испытанию подвергнется тактика ФРС по увеличению резервов крупных банков (эти кредитные средства банки, по идее, должны впоследствии предоставлять на рынке, ослабляя стресс). Основным инструментом выступали операции РЕПО – предоставление денег в залог ценных бумаг, с последующей реверсной операцией. Поначалу операции имели характер экстренного вмешательства – неопределенный объем, короткая длительность. Сначала она составляла 14 дней, но, когда стало ясно что дефицит приобрел перманентный характер — увеличилась до 42 дней. Месячный объем операций также последовательно увеличивался, так как спрос превышал предложение и сейчас составляет 60 млрд. долларов в месяц.

( Читать дальше )

ProБанки

- 11 декабря 2019, 15:28

- |

А нет... это в этой.

"Не виноватая я ,он сам пришел",....ЦБ , "потакает" к девальвации рубля ?

- 06 декабря 2019, 09:38

- |

Федеральное казначейство проведет аукцион по размещению временно свободных

средств бюджета с фиксированной ставкой. Средства размещаются на 98 дней, лимит

аукциона — 40 млрд рублей. Минимальная процентная ставка размещения - 6,19%

годовых.

Резервный банк Новой Зеландии повысил требования к Капиталу 1-го уровня до 18%

- 05 декабря 2019, 17:49

- |

Higher bank capital means safer banking system for all New Zealanders.

Более высокий банковский капитал означает более безопасную банковскую систему для всех новозеландцев.

05 December 2019

Сегодня Резервный банк Новой Зеландии обнародовал свои окончательные решения после всестороннего анализа структуры капитала банков, известного как «Обзор капитала».

Президент (Председатель) Адриан Орр заявил, что решения об увеличении требований к капиталу направлены на то, чтобы сделать банковскую систему более безопасной для всех новозеландцев и обеспечить владельцам банков значительную долю в их бизнесе. Изменения будут реализованы в течение семи лет, что даст банкам достаточно времени для обеспечения плавного перехода и минимизации любых затрат на корректировку.

( Читать дальше )

БЕЗРАБОТИЦА МОЖЕТ СТАТЬ ПРОБЛЕМОЙ

- 05 декабря 2019, 17:22

- |

Компания считает что одним из явных предвестников кризиса станет рост уровня безработицы. Да, сейчас динамика на рынке труда позитивная. В Европе количество безработных сокращается, но если более детально изучить показатели, то узнаете, что в основном динамика такая за счет увеличения доли работающих неполный рабочий день. А это вроде как мухлеж, ведь они частично заняты.

( Читать дальше )

А остался в РФ хоть один банк, который на Инкассо чеки принимает европейских организаций ???

- 02 декабря 2019, 16:59

- |

BitStamp - форекс, отмывка и наркота... Или все-таки криптобиржа?

- 28 ноября 2019, 00:43

- |

====

Рекомендуемое чтение:

Хакерский слив National Cayman Bank — что интересного про криптанов?

Лучшие хиты Миши Ж.: Криптотема сдохла, а криптобиржи еще нет.

Пропавшие деньги BTC-e: миллионы Майзуса, новосибирские энергетики и Bits.media

Как криптобиржи плодят скам и защекоины вместо нормальных ICO

( Читать дальше )

ЦБ решает за банки, что прибыльно, а что нет ?!!!

- 26 ноября 2019, 15:10

- |

«Мы предостерегаем российские банки от операций с евро. Они больше не приносят им прибыли.»,— сказала госпожа Набиуллина.

От оно че, оказывается в РФ банки уже не знают, что им выгодно, а что нет. И только предостережение (больше похожее на приказ) ЦБ оказывается способно разъяснить банкам в чем их выгода.

Как говорится, приехали.

Судя по отчетам, банки активно кинулись тарить евро и ЦБ и Ко это «почему-то» сильно напрягло.

Верить в рубль получается только по указке.

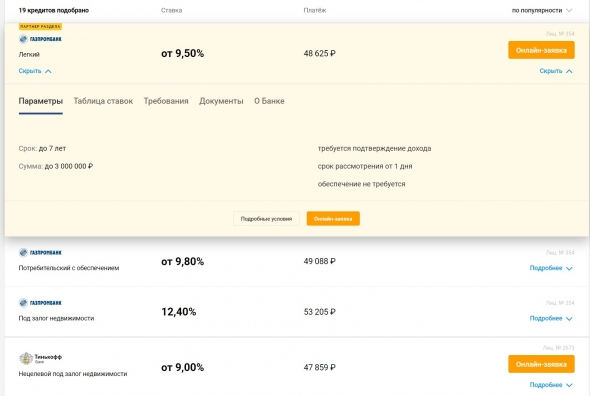

Ставки по потребительскому кредиту снижаются, что нам с этого?

- 25 ноября 2019, 10:19

- |

В Goldman Sachs ожидают снижения ключевой ставки РФ до отметки 5,5% в следующем 2020 году. Т.е. можем предположить, что ставки по Потребительскому кредитованию поползут и дальше вниз.

Сегодня уже можно взять кредит под ставку от 9.5% и выше (ряд условий существует в зависимости от банка).

К чему я:

Допустим, ну не получается у многих откладывать и копить на....(кв., машину., обучение., инвестирование ит.д.), а желание просто научиться откладывать и инвестировать есть.

Схема:

Ждем еще 1-2 понижения ставки ЦБ. (2019- перв. полугодие 2020г.). Далее с лагом по времени снижаются ставка по потребительскому кредиту (думаю ниже 8,5-9,0% не опустимся т.к. банки уже закладывают решение ЦБ).

Берем потреб. кредит в банке (дадут где то +-3млн. руб. на 7 лет, условно.)

Имеем в итоге 3 млн. руб. под ставку 8,5-9% (условно)

а далее… Акциии (дивиденды 6-12%,+рост актива)., Облигации (купоны 7-12% +рост актива)., составляем портфель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал