Хэдж

Черный лебедь вместо журавля и синицы: как Universa Investments зарабатывает тысячи процентов, действуя против правил рынка

- 31 мая 2023, 16:23

- |

Если вы читали бестселлер Нассима Талеба «Черный лебедь», то наверняка помните, как яростно автор ругает нобелевских лауреатов, по заветам которых сегодня инвестирует весь мир. У Талеба есть единомышленник — Марк Шпицнагель, чья фирма Universa Investments отстаивает принципы «Черного лебедя» на практике. А именно категорически отвергает общепринятый подход к риску и составлению портфеля, препирается с управляющими хедж-фондами и зарабатывает тысячи процентов на кризисах.

Эксцентричный инвестор

Рынок узнал о Universa Investments в 2008 году — всего через несколько месяцев после основания управляющей компании. В США бушевала Великая рецессия, инвесторы каждый день теряли деньги и в итоге лишились $8 трлн. Клиенты Universa заработали 115%.

Universа специализировалась на просадках рынка — например, заработала 20—25% во время снижения в августе 2011 года и примерно столько же в 2015 году (тогда Dow Jones за день потерял больше 1 000 пунктов, а фирма Шпицнагеля заработала $1 млрд). Но настоящую славу компании принесла пандемия: в марте 2020-го, пока инвесторы в ужасе наблюдали крах рынка, доходность основной стратегии Universa Black Swan Protection Protocol составила астрономические 4 144% с начала года.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 6 )

Разумная доля наличной валюты

- 16 мая 2023, 12:41

- |

Я имею ввиду процентную долю валютного кэша от всего капитала (деньги, акции, облигации), кроме физического имущества. Или можно в месячных расходах семьи.

Жалко, что деньги в валютном кэше не работают, и обесцениваются, включая доллар. Но хэдж нужен с другой стороны пока риски запредельные из-за СВО.

Есть искушение перевести часть нала в замещающие облигации пока по ним доходность около 8%.

Советы разные по доле наличной валюты — от 5% до 50%.

Пока склоняюсь подождать двух сценариев:

A. Если биржевая валюта сильно упадет до 60 руб, а наличная будет дорогой, то продать часть кэша и переложиться в замещающие облигации.

B. Если биржевая/наличная валюта резко подскочит до 110-140. То продать половину и переложиться в рублевый вклад, и ставка наверное опять будет высокой. Или в облигации рублевые.

О лаунчападах, иксах и хэдже.

- 12 апреля 2022, 16:07

- |

Лаунчпад — платформа для запуска IDO. А IDO нередко означает иксы.

Краткое пояснение важности поста:)

Наверняка для многих преграда — порог входа на лаунчпады.

Чтобы участвовать в IDO большинства проектов, нужно застейкать токен лаунчпада на приличную сумму.

А токен лаунчпада за время стейкинга может упасть и принести минус.

Да, вроде как и иксы, но можно и на курсе потерять.

Для этого существует ХЭДЖ:

Мы можем купить токен лаунчпада и ОДНОВРЕМЕННО встать в шорт по фьючерсу.

В чём суть? Нам становится без разницы, растёт токен лаунчпада или падает — мы в разносторонних РАВНЫХ позициях:)

Это позволит участвовать в IDO спокойно, не волнуясь о том, что токен лаучнпада упадёт и минусанёт сумму инвестиций.

Какие есть подводные камни?

Нужно немаленькое депо (в зависимости от лаунчпада от 1000$).

Пример: покупаете на 500$ токен биржи, берёте шорт на 500$ на фьючерсе + нужно будет от 50$ на выкуп аллокации.

( Читать дальше )

Про закупку крупы и НЗ который никогда не понадобиться

- 28 февраля 2022, 05:06

- |

Чему тут жаловаться? Это наилучший вариант, когда хэдж не понадобился.

Мешок крупы, противогазы, походная одежда, запасная канистра в машине, сухое горючее,, водный фильтр и т.п. одним словом НЗ.

Все это хэдж или опцион. Который стоит копейки, и с 95% вероятностью будет выкинут. Но есть 5%, когда отсутствие такого хеджа может дорого обойтись, если вдруг он понадобиться.

Жир на боках тоже никогда не нужен, но организм, наученный миллионами лет эволюции, все равно продолжает его накапливать, на всякий случай.

Хэджирование инвестиционного портфеля с помощью трендовых торговых стратегий

- 13 октября 2021, 09:54

- |

Добрый день Всем!

Выкладываю видео вчерашнего вебинара с Сергеем Трофимовым (Amigotrader).

Спасибо спикеру и участникам!

😎 На случай кризиса и коррекции.

- 30 сентября 2021, 19:47

- |

Облигации Гузовичкофф. RU000A103C04

• Ежемесячный купон.

• 11-12% доходность в год.

• Погашение в июне 2025.

• Просрочек по выплатам нет.

📉Облигациями этой компании пользовался в кризис. С купонов набирал позиции в акциях, когда рынок отрастал. О компании почитайте сами.

🤩 Отличная страховка на случай глубокой и долгой коррекции по рынку. ИМХО.

#проденьги #идеи #коррекция

Юрики закрыли хэдж. Что будет?

- 17 июня 2021, 08:44

- |

Бил Акман и его хэдж $27млн, превращенный в $2.6млрд

- 21 мая 2021, 10:17

- |

тут небольшой перевод про Била Акмана- достаточно известного инвестора-активиста и про его защиту портфеля деривативами от падения год назад, вышло конечно знатно, насколько стоит частному инвестору использовать ту же покупку путов, продажа колов на свои акции или продажу путов для покупки бумаг, которые тебе подходят- вопрос дискусионный, тем более на наши бумаги с опционами какая ликвидность тоже неочевидно, а вот покупка опционов через западный счет, где много ликвидности может быть интересным дополнением к портфелю. Насколько известно, Баффет использует опционы, новый фонд Мовчана- Чирковой value, но там тоже очень много опционов в портфеле, видимо стоимостному инвестору это может быть очень полезно.

«Инвестор-миллиардер Билл Акман заработал 2,6 миллиарда долларов, сделав ставку на то, что компаниям будет сложно выплатить свои долги, менее чем через неделю после того, как он предупредил американский народ о том, что из-за коронавируса «грядет ад».

( Читать дальше )

Об использовании опционов в трендовых системах

- 08 февраля 2021, 16:27

- |

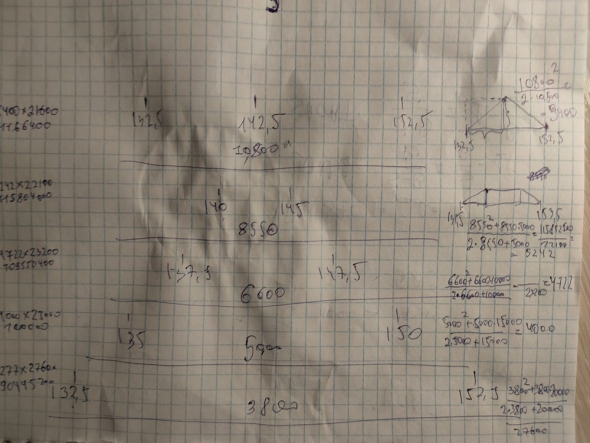

Здесь собраны цены разных стрэнглов в минувшую пятницу на текущую неделю в РИ и сделаны простейшие подсчеты

с точностью до спрэдов в стаканах. Какие выводы примерно можно сделать? Если в первом приближении, то нет разницы что продать на этот короткий срок. В среднем и ширина так называемой шапки прибыли и средняя выплата примерно одинаковы. Привет, улыбка:)

То есть, продав стрэддл или самый широкий стрэнгл на эту неделю, финрез будет примерно один и тот же. Речь идет о неких пассивных опционных позициях без ДХ.

Какие у нас есть проблемы в трендовой торговле? Просадки двух типов:

1. Накопленная за период из серии убыточных сделок. Как правило, это некий затянувшийся боковик на невысокой волатильности.

2. Разовая за счет одной убыточной сделки. Как правило, это утренний гэп.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал