SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фрс

БерБен во сколько весчает?

- 27 февраля 2013, 16:40

- |

сегодня вроде опять гдето говорит большой человек, а во с колько?

- комментировать

- ★1

- Комментарии ( 6 )

Кейс от Уолл-Стрит: управляющий активами Хибнер делает ставку на падение рынка казначейского долга

- 27 февраля 2013, 13:29

- |

- Разместил(а) AForex Markets, Февраль 27, 2013

- Просмотр блога

Управляющий активами Кеннет Хибнер ($1.44 млрд активов под управлением) убежден в том, что состояние американской экономики, вероятней всего, вынудит ФРС США поднять процентные ставки в обозримом будущем. Кеннет ставит 21% своего инвестиционного портфеля на то, что казначейские облигации будут снижаться в цене – по материалам AForex.

Управляющий активами Кеннет Хибнер ($1.44 млрд активов под управлением) убежден в том, что состояние американской экономики, вероятней всего, вынудит ФРС США поднять процентные ставки в обозримом будущем. Кеннет ставит 21% своего инвестиционного портфеля на то, что казначейские облигации будут снижаться в цене – по материалам AForex.В конце прошлого года Кеннет Хибнер продал в «шорт» $300 млн казначейских бондов (по данным SEC). В третьем квартале Хибнер «зашортил» бондов на $190 млн и $80 млн в первой половине прошлого года.

Некоторые другие уважаемые игроки Уолл-Стрит также советуют «шортить» казначейские бумаги – в частности, Нассим Талеб и легендарный миллиардер Джеймс Роджерс. Правда, инвесторы предупреждают, что в отношении предсказания динамики казначейского долга всегда остается европейский риск. Практика показывает, что при обострении напряженности в ЕС – инвесторы начинают активно уходить в американский долг, рассматривая его в качестве актива-убежища.

Фонд Хибнера – CGM Focus – за последние три месяца обогнал 99% других рыночных игроков (по данным Bloomberg) за счет удачно выбранной стратегии «шорта» по облигациям Казначейства США.

Золото выросло до 3-месячного максимума на комментариях от ФРС США

- 27 февраля 2013, 13:04

- |

- Разместил(а) AForex Markets, Февраль 27, 2013

- Просмотр блога

Золото выросло на 1.3% во вторник (3-месячный максимум) на комментариях от Федрезерва США, согласно которым всем стало ясно, что Бен Бернанке не планирует сворачивать QE3 в ближайшее время, несмотря на то, что понимает, что многомиллиардное «смягчение» не решает структурных экономических проблем – по материалам AForex.

Золото выросло на 1.3% во вторник (3-месячный максимум) на комментариях от Федрезерва США, согласно которым всем стало ясно, что Бен Бернанке не планирует сворачивать QE3 в ближайшее время, несмотря на то, что понимает, что многомиллиардное «смягчение» не решает структурных экономических проблем – по материалам AForex.Золото поднялось выше отметки $1600 за унцию. В общей сложности, ралли по металлу продолжалось 4 дня подряд. Бернанке ясно дал понять всему инвестиционному сообществу, что он осознает некоторую неполноценность монетарного стимулирования, в том виде, в котором оно есть сейчас, однако, будет продолжать в том же духе на отрезке среднесрочной перспективы. Инфляционные риски, при этом, по словам главы ФРС, не выглядят существенными.

( Читать дальше )

Выступление Бернанке в Конгрессе

- 26 февраля 2013, 19:04

- |

Текст выступления опубликован полностью в 19:00мск

Ссылка на оригинал:

http://www.federalreserve.gov/newsevents/testimony/bernanke20130226a.htm

Ссылка на оригинал:

http://www.federalreserve.gov/newsevents/testimony/bernanke20130226a.htm

- Выгоды от QE очевидны, они перевешивают негативные моменты

- США должны рассмотреть вариант избежать секвестра бюджета и сокращать дефицит более последовательно

- С учетом слабого роста экономики, дополнительное давление от фискального ужесточения будет значительным

- Низкие ставки помогли оживить рынок жилья, продажи автомобилей, товаров длительного пользования

- Информация говорит о том, что экономический рост поднимается в этом году

- Последнее повышение цен на бензин ударило по благосостоянию домохозяйств, но инфляция остается сдержанной

- Прогресс по дефициту бюджета краткосрочен, борьба с дефицитом бюджета может создать серьезный риск

- Сокращение производства и снижение прибылей в связи с высокой безработицей сокращает государственные доходы и увеличивает госрасходы

- Высокая безработица имеет очень большие издержки для экономики

- ФРС очень серьезно относится к риску, что низкие ставки могут навредить финансовой стабильности

- ФРС очень пристально следит за рисками мягкой политики, но имеет инструменты затянуть пояса, когда это потребуется

- Замедление активности экономики США в 4 кв было связано с временными факторами, сейчас экономика продолжает расти, ситуация на рынке труда постепенно улучшается

- Доверие потребителей США в феврале 69,6 прогноз 61, пред. 58,4

- Продажи домов в январе +15,6% — 437 тыс — макс 4,5 года, прогноз был 381 тыс.

Внимание! Бернанке в 19:00мск

- 26 февраля 2013, 18:32

- |

Внимание! Бернанке в 19:00мск выступает в конгрессе США с полугодовым докладом. На рынке возможна волатильность.

Что интересного происходило на рынках в 2013?

- 26 февраля 2013, 17:13

- |

Вопросы которые меня волнуют:

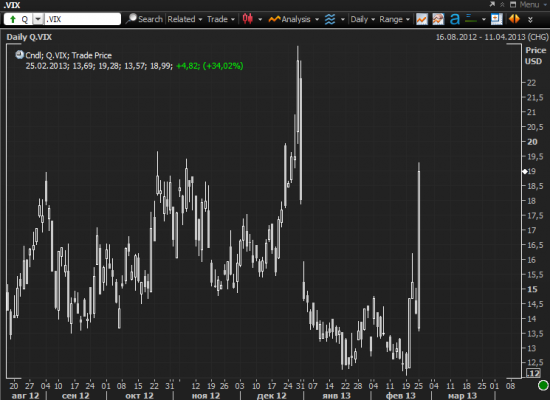

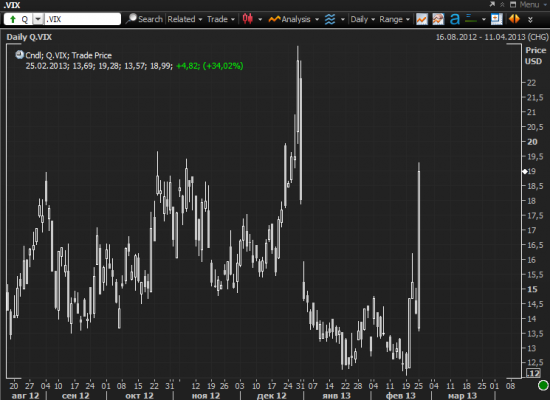

Покупка волатильности выглядела наиболее интересным трейдом по причине явной ассиметричности.

В общем, 2 идеи которые я предложил в стратегии от 8 февраля сработали (начали двигаться в правильном направлении):

(Идеи на горизонте от 6 мес:

Long VIX via ETF

short Spain, Italy 10y)

4,5%-5% годовых для Италии — неоправданно низко.

6-6,5% было бы справедливо

Испания — то же самое.

Прелесть заключается в том, что вряд ли доходности облигаций этих стран упадут сильно ниже 5%.

То, что я упустил из виду — это динамика стальных и горнодобывающих компаний (стальной ETF — SLX).

-13% от хаев.

( Читать дальше )

- какие движения произошли?

- какие у них были причины?

- были ли какие-то предвестники движений?

- почему я их прозевал?

Покупка волатильности выглядела наиболее интересным трейдом по причине явной ассиметричности.

В общем, 2 идеи которые я предложил в стратегии от 8 февраля сработали (начали двигаться в правильном направлении):

(Идеи на горизонте от 6 мес:

Long VIX via ETF

short Spain, Italy 10y)

4,5%-5% годовых для Италии — неоправданно низко.

6-6,5% было бы справедливо

Испания — то же самое.

Прелесть заключается в том, что вряд ли доходности облигаций этих стран упадут сильно ниже 5%.

То, что я упустил из виду — это динамика стальных и горнодобывающих компаний (стальной ETF — SLX).

-13% от хаев.

- почему так произошло?

- вероятно потому что экономика ослабевает, особенно в европе

- были ли предвестники?

- затрудняюсь — надо смотреть

- Почему прозевал?

- Не смотрел на сектор, хотя по идее именно этот сектор является наиболее чувствительным к изменению макро-трендов. Откровенно говоря, я и не совсем понимаю, на чем сектор рос в конце 2012.

( Читать дальше )

Нуриель Рубини: «Кредитный пузырь ФРС США может быть больше того, что был в 2003-2006»

- 25 февраля 2013, 12:22

- |

- Разместил(а) AForex Markets, Февраль 25, 2013

- Просмотр блога

Нуриель Рубини, уважаемый экономист Университета Нью-Йорка, выразил мнение, что Федрезерв США со своим «количественным смягчением» (QE) раздувает гигантский пузырь кредитного долга, который может оказаться намного больше, чем тот, что был в период 2003-2006 гг. – по материалам AForex.

Нуриель Рубини, уважаемый экономист Университета Нью-Йорка, выразил мнение, что Федрезерв США со своим «количественным смягчением» (QE) раздувает гигантский пузырь кредитного долга, который может оказаться намного больше, чем тот, что был в период 2003-2006 гг. – по материалам AForex.За последние 5 лет ФРС США накачал внутреннюю экономику на более чем $2 трлн. При таком раскладе основной риск – это даже не инфляция или падение рынка облигаций. Главная опасность – раздувание пузыря на рынке акций. Собственно, признаки пузыря на этом рынке уже на лицо – бумаги торгуются в отрыве от фундаментальных показателей и растут даже, несмотря на систематическое понижение ожиданий по будущим выручкам корпораций.

( Читать дальше )

Американцы уводят доллары с рынка

- 21 февраля 2013, 09:43

- |

Курс доллара США заметно вырос по итогам прошедшего торгового дня. Причина заключается в том, что как раз в эти дни казначейство США, активно наращивает государственный долг. Напомним, что две недели назад президент Барак Обама подписал закон о временной отмене потолка госдолга США. Времени для увеличения долга у казначейства есть до середины мая, и оно его не теряет, как раз в этот момент размещая на рынке свои обязательства и, соответственно, забирая с рынка лишние доллары. Долларов в системе становится меньше, и курс американской валюты идет вверх.

Вечером в среду были опубликованы протоколы последнего заседания ФРС США. Стало известно, что на нем обсуждалась возможность сократить объемы количественного смягчения по мере улучшения ситуации в экономике. Напомним, что количественное смягчение (QE) подразумевает вливание центральным банком на рынок большого количества денег, в частности, за счет покупки финансовых активов. Чем больше объем QE, тем больше долларов в системе, и тем ниже его курс.

( Читать дальше )

Вечером в среду были опубликованы протоколы последнего заседания ФРС США. Стало известно, что на нем обсуждалась возможность сократить объемы количественного смягчения по мере улучшения ситуации в экономике. Напомним, что количественное смягчение (QE) подразумевает вливание центральным банком на рынок большого количества денег, в частности, за счет покупки финансовых активов. Чем больше объем QE, тем больше долларов в системе, и тем ниже его курс.

( Читать дальше )

США, протоколы ФРС: некоторые члены комитета полагают, что следует быть готовым изменить объемы QE

- 20 февраля 2013, 23:04

- |

-США, протоколы ФРС: В долгосрочной перспективе целевой уровень инфляции 2%

-США, протоколы ФРС: большинство членов комитета видит меньше рисков, чем в декабре

-США, ФРС: некоторые члены комитета убеждены, что покупки следует продолжить до улучшения рынка труда

-США, ФРС: некоторые члены комитета обеспокоены слишком резким выходом из программы покупок

-США, ФРС: некоторые члены комитета призывают сократить объемы покупок до улучшения на рынке труда

-США, ФРС: некоторые члены комитета обеспокоены, что покупки могут подорвать стабильность

-США, протоколы ФРС: Финансовые рынки адаптировались к целевым порогам

-США, протоколы ФРС: Рынок жилья способствует более чем положительным данным роста экономики

-США, ФРС: некоторые обеспокоены, что повышение налогов замедлит потребление

-США, протоколы ФРС: Решение проблемы фискального обрыва снизило понижательные риски в экономике

( Читать дальше )

-США, протоколы ФРС: большинство членов комитета видит меньше рисков, чем в декабре

-США, ФРС: некоторые члены комитета убеждены, что покупки следует продолжить до улучшения рынка труда

-США, ФРС: некоторые члены комитета обеспокоены слишком резким выходом из программы покупок

-США, ФРС: некоторые члены комитета призывают сократить объемы покупок до улучшения на рынке труда

-США, ФРС: некоторые члены комитета обеспокоены, что покупки могут подорвать стабильность

-США, протоколы ФРС: Финансовые рынки адаптировались к целевым порогам

-США, протоколы ФРС: Рынок жилья способствует более чем положительным данным роста экономики

-США, ФРС: некоторые обеспокоены, что повышение налогов замедлит потребление

-США, протоколы ФРС: Решение проблемы фискального обрыва снизило понижательные риски в экономике

( Читать дальше )

Джим Роджерс: Печатанье денег ФРС США стимулирует рост цен на акции

- 14 февраля 2013, 10:49

- |

- Разместил(а) AForex Markets, Февраль 14, 2013

- Просмотр блога

Легендарный инвестор Джим Роджерс (коллега Д. Сороса по Quantum Fund и создатель сырьевого индекса Rogers International Commodities Index) в ТВ-шоу интервью для Стива Мальцберга выразил мнение, что небывалые ценовые максимумы, достигнутые акциями американских компаний – прямое следствие монетарного «смягчения» от Федрезерва США – по материалам AForex.

Легендарный инвестор Джим Роджерс (коллега Д. Сороса по Quantum Fund и создатель сырьевого индекса Rogers International Commodities Index) в ТВ-шоу интервью для Стива Мальцберга выразил мнение, что небывалые ценовые максимумы, достигнутые акциями американских компаний – прямое следствие монетарного «смягчения» от Федрезерва США – по материалам AForex.По словам Роджерса, текущее положение фондового рынка крайне зыбкое, ибо оно держится исключительно на искусственном печатании денег центробанком США. ФРС США – не единственный банк, пытающийся взбодрить внутреннюю экономику через денежное стимулирование. Пример Америки оказался заразительным – за штатами последовали вся Европа и Япония. Роджерс полагает, что стимулирование через «деньги из воздуха» на длительном отрезке времени без каких-либо структурных перемен в отраслях экономики, законодательстве и др. – нонсенс и дорога к полному системному коллапсу. Предвестник коллапса – инфляция. По словам Роджерса, реальный рост цен в США имеет место быть (достаточно регулярно покупать еду и другие товары в розничных сетях, чтобы в этом убедиться), несмотря на все заверения правительства об удержании полного ценового контроля. Аналогичная ситуация наблюдается во всех других экономиках, чьи ЦБ вовлечены в активное печатанье денег. Соответственно, на повестке дня – глобальная инфляция и соперническое стремление стран обогнать «соседа» по уровню обесценения своей валюты во имя более дешевого экспорта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал