Фрс

Рецензия на книгу Алана Гринспена "Карта и территория"

- 13 сентября 2016, 17:22

- |

В 2015 году впервые на русском языке вышла в свет новая книга Алана Гринспена «Карта и территория: Риск, человеческая природа и проблемы прогнозирования». По просьбе издательского агентства «Альпина Паблишер» предоставляю вашему вниманию краткую рецензию на данное произведение.

Алан Гринспен – это один из наиболее авторитетных экономистов современности, Председатель Совета управляющих ФРС США с 1987 по 2006 год. Это человек, одно слово которого могло существенно сдвинуть рынки в ту или иную сторону. К его мнению прислушивались, и прислушиваются по сей день.

Впервые мое знакомство с трудами Алана Гринспена было в 2009 году, когда прочитал его книгу «Эпоха потрясений». Новая книга Алана «Карта и территория» по своей сути является продолжением его предыдущего произведения, где подробно расписываются причины кризиса 2008 года в сравнении с другими кризисами, в особенности с великой депрессией 1930-х годов в США, повторение которой чудом удалось избежать.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 9 )

Евро выходит из тени

- 13 сентября 2016, 14:42

- |

Умеренно позитивный отчет о состоянии американского рынка труда не смог повысить вероятность ужесточения денежно-кредитной политики ФРС на первом осеннем заседании FOMC. Большую часть прошлой недели инвесторы распродавали доллар США на фоне нежелания фьючерсов CME увеличивать шансы на повышение ставки по федеральным фондам. В таких условиях малейшие намеки на продолжение цикла нормализации денежно-кредитной политики могли бы в корне изменить ситуацию. И Вашингтон дал рынкам повод покупать гринбек. Сначала глава ФРБ Бостона Эрик Розенгрен сообщил, что центробанку необходимо действовать, чтобы не допустить перегрева экономики, а затем стало известно о внеплановом выступлении Лаэль Брейнард, посвященном вопросам денежно-кредитной политики. Есть вероятность, что один из главных «голубей» комитета по открытым рынкам изменит риторику. В частности, ее опасения по поводу международных рисков могут сойти на нет.

Наступление «быков» по индексу USD ничуть не напугало поклонников евро. После проседания к основанию двенадцатой фигуры пара EUR/USD отыграла часть потерь благодаря коррекции американских фондовых индексов, которая стала сигналом об ухудшении глобального аппетита к риску. Нежелание ЕЦБ расширять пакет стимулирующих мер на сентябрьском заседании запустило механизм распродажи бондов, в результате чего выросла их доходность. В частности, ставки по немецким долговым обязательствам со сроком обращения десять лет вернулись в положительную область. Увеличение стоимости заимствований было воспринято как «медвежий» сигнал для S&P 500, что моментально сказалось на рискованных активах. Так, например, австралийский доллар накрыла волна масштабных распродаж.

( Читать дальше )

Волатильность по EUR/USD упала до нуля)

- 13 сентября 2016, 13:54

- |

Рынки скучные, а Черного Лебедя и не слышно

- 13 сентября 2016, 13:07

- |

Скучные рынки – это то, что можно констатировать на данный момент. На дворе заканчивается первая треть сентября, но волатильность не может никак проснуться. Бытует внутри такое чувство, словно инвесторы с отпусков еще не вернулись. А что мы на самом-то деле имеем? По сути, основные фундаментальные события оставшегося текущего года – это президентские выборы США и решение ФРС по процентной ставке.

Первое событие – ключевое для всех финансовых рынков. Оно не было настолько важным, если бы не один из кандидатов – Дональд Трамп. Его резкие агрессивные высказывания на счет текущей политики США заставляют бить тревогу многих экспертов. Мнение по поводу текущей денежно-кредитной политики ФРС он озвучивает также активно и агрессивно. Изменения для американской и глобальной экономики – это не только далекая, но и ближайшая перспектива, если данный человек заполучит победу в последующей президентской гонке против Хилари Клинтон.

Иначе начала выглядеть и перспектива вокруг решения ФРС по процентной ставке. После негативных данных от ISM, вероятность её повышения находится на крайне низком уровне. Октябрь-ноябрь – это период, когда данное решение, скорее всего, не будет приниматься. Остается на выбор лишь декабрь, который будет как раз после результатов президентских выборов. Но в том то и дело, что крайне важным фактором в таком решение будет играть уже роль нового Президента США и его ориентиры по монетарной политики банковского регулятора страны.

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 13 сентября 2016, 10:59

- |

Вчерашний торговый день прошел в ключе коррекции. После резкого снижения американского фондового рынка в пятницу вечером, вчера, после открытия американской сессии, котировки наоборот направились вверх. Коррекция наблюдалась и на рынке сырья, где демонстрировали свой рост нефть, золото и серебро. На валютном рынке наблюдается ослабление курса американского доллара из-за снижения вероятности повышения процентной ставки в этом году. Основной причиной такого поворота событий выступали слова главного «голубя» ФРС Брейнарда, которая заявила о снижение количества причин для повышения процентной ставки. Положительную ноту для фондовых площадок внесли и данные Китая по промышленному производству и объему розничных продаж, которые вышли лучше прогнозов.

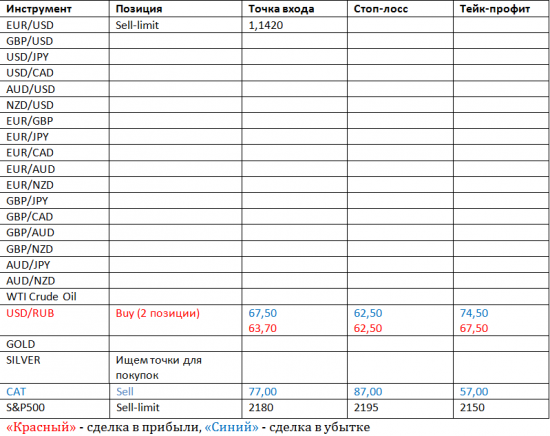

Ключевой повесткой сегодняшнего дня выступает публикация инфляции Великобритании. По США новостей не ожидается. На счет наших сделок, рекомендуется вновь возобновить поиск точек для входа в длинные позиции серебра. Аналогично советуется присмотреться и к индексу S&P500 для его продажи от уровней исторического максимума. Для того, чтобы подробнее наблюдать за нашими сделками, заглядывайте в мониторинг МАМ-счета LDinvest.

Такими темпами sp500 будет выше 2200)) Где все кто кричал про то что лед тронулся?

- 12 сентября 2016, 21:47

- |

Падение будет, но действительно резким и сильным! Когда? это уже другая история

Говорят это тест снизу уровня проторговки) Завтра узнаем так это либо нет!

Одно, очевидно волки где то рядом, а с ними и мишки))

SP500 опять 25)) +2% за день!

- 12 сентября 2016, 21:12

- |

Выступила самый необразованный и далекий от финрынков член ФРС)

- 12 сентября 2016, 20:25

- |

Через 15 минут выступает голосующий представитель ФРС!

- 12 сентября 2016, 20:03

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал