SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФрС

Сценарии рынка - ждём, готовимся и верим ч.2

- 29 октября 2013, 16:35

- |

Вот уже 1.5 года, как я пишу на СЛ, последнее время правда всё реже и реже… Вот если бы можно было настроить автоматический репостинг...

Но сегодня речь пойдёт не об этом. Просто сверяем карты, скоро опять заседание ФРС.

После первой статьи на эту тему, которая расположена здесь, есть смысл сделать обновление.

В прошлой части от 2 октября: «Положительное решение по государственному долгу приведёт к ослаблению доллара (индекса) до отметки 79.00 — 79.50. Это же, в свою очередь, выведет пару евро-доллар к отметке 1.3650 — 1.37». Цели выполнились, а что касается евро, то даже перевыполнились. Причины понятны. Говоря простым языком, в результате повышение потолка гос.долга долларов стало больше и он ослабился по отношению к другим валютам. Ну а назначение Мисс Йеллен, которая умеет разговаривать с рынками на голубином языке, снова отодвинуло в будущее сокращении QE (монетарное ужесточение). Сейчас рынок закладывается, что QE начнёт снижаться в марте 2014. Всё это ослабило доллар и теперь график выглядит так.

( Читать дальше )

Но сегодня речь пойдёт не об этом. Просто сверяем карты, скоро опять заседание ФРС.

После первой статьи на эту тему, которая расположена здесь, есть смысл сделать обновление.

В прошлой части от 2 октября: «Положительное решение по государственному долгу приведёт к ослаблению доллара (индекса) до отметки 79.00 — 79.50. Это же, в свою очередь, выведет пару евро-доллар к отметке 1.3650 — 1.37». Цели выполнились, а что касается евро, то даже перевыполнились. Причины понятны. Говоря простым языком, в результате повышение потолка гос.долга долларов стало больше и он ослабился по отношению к другим валютам. Ну а назначение Мисс Йеллен, которая умеет разговаривать с рынками на голубином языке, снова отодвинуло в будущее сокращении QE (монетарное ужесточение). Сейчас рынок закладывается, что QE начнёт снижаться в марте 2014. Всё это ослабило доллар и теперь график выглядит так.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Драгметаллы предпочитают перестраховаться

- 29 октября 2013, 16:16

- |

К заседанию FOMC драгоценные металлы подошли в разном настроении. Если платина и золото обновляли пяти- и шестинедельные максимумы, то серебро и палладий расти особенно не спешили. Несмотря на то, что от Федерального резерва не ждут активных действий, инвесторы предпочитают перестраховаться на тот случай, если регулятор все же преподнесет сюрприз.

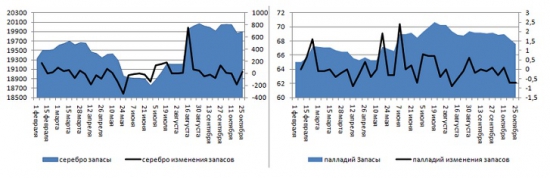

На мой взгляд, нежелание серебра и палладия двигаться в одном направлении с остальными активами сектора при позитивном макроэкономическом фоне объясняется оттоком капитала из специализированных биржевых фондов, ориентированных на эти металлы.

Динамика запасов серебряных и палладиевых ETF-фондов, тыс. унций

Источник: Bloomberg, расчеты Инвесткафе.

На неделе к 18 октября серебряные ETF потеряли 182,5 тыс. унций, и это стало самым крупным оттоком с 24 мая. Запасы палладиевых фондов за две недели к 25 октября уменьшились на 1,4 тыс. унций, чего в этом году пока не было. В этой связи увеличение запасов платиновых ETF на протяжении полутора месяцев подряд оказывает поддержку драгоценному металлу. За этот период показатель увеличился на 4,2 тыс. унций, достигнув нового исторического максимума в 73,6 тыс. унций.

( Читать дальше )

На мой взгляд, нежелание серебра и палладия двигаться в одном направлении с остальными активами сектора при позитивном макроэкономическом фоне объясняется оттоком капитала из специализированных биржевых фондов, ориентированных на эти металлы.

Динамика запасов серебряных и палладиевых ETF-фондов, тыс. унций

Источник: Bloomberg, расчеты Инвесткафе.

На неделе к 18 октября серебряные ETF потеряли 182,5 тыс. унций, и это стало самым крупным оттоком с 24 мая. Запасы палладиевых фондов за две недели к 25 октября уменьшились на 1,4 тыс. унций, чего в этом году пока не было. В этой связи увеличение запасов платиновых ETF на протяжении полутора месяцев подряд оказывает поддержку драгоценному металлу. За этот период показатель увеличился на 4,2 тыс. унций, достигнув нового исторического максимума в 73,6 тыс. унций.

( Читать дальше )

QE – это монетизация долга и не более того

- 29 октября 2013, 11:59

- |

Снова и снова на повестке дня злободневная тема QE3 и ФРС, опять продолжаются гадания на кофейной гуще о том, что скажет ФРС и будет ли что-то делать. Опять аналитики по всему миру пытаются привязать QE к уровню занятости, к успехам экономики, и снова и снова официальная формулировка ФРС о причине QE берётся на веру.

Ну не связан QE3 с экономикой, причем никак не связан. QE нужен исключительно для поддержания рынка американского долга, это его первая и главная цель в данный момент. А официальная трактовка о причинах QE – просто ширма, так как ФРС не может выйти и сказать, что в данный момент США ввиду сложившихся обстоятельств вынуждены монетизировать свои денежные обязательства.

Поэтому чтобы понять, что будет делать ФРС в будущем, нужно просто задать себе вопрос: сможет ли казначейство США в данный момент успешно продавать свой долг без помощи QE? Для меня ответ очевиден – НЕТ!

При президентстве Обамы американский долг растет темпами 100-120 млрд. долларов в месяц. Этот объем, естественно, кто-то должен покупать. До 2010 года приток денег нерезидентов в долговые бумаги США в среднем составлял 60 млрд. долларов в месяц, с учетом того что долг также покупали и внутри страны, совокупно величина спроса полностью перекрывала объем новой эмиссии, и необходимости в дополнительных покупках не было.

( Читать дальше )

Ну не связан QE3 с экономикой, причем никак не связан. QE нужен исключительно для поддержания рынка американского долга, это его первая и главная цель в данный момент. А официальная трактовка о причинах QE – просто ширма, так как ФРС не может выйти и сказать, что в данный момент США ввиду сложившихся обстоятельств вынуждены монетизировать свои денежные обязательства.

Поэтому чтобы понять, что будет делать ФРС в будущем, нужно просто задать себе вопрос: сможет ли казначейство США в данный момент успешно продавать свой долг без помощи QE? Для меня ответ очевиден – НЕТ!

При президентстве Обамы американский долг растет темпами 100-120 млрд. долларов в месяц. Этот объем, естественно, кто-то должен покупать. До 2010 года приток денег нерезидентов в долговые бумаги США в среднем составлял 60 млрд. долларов в месяц, с учетом того что долг также покупали и внутри страны, совокупно величина спроса полностью перекрывала объем новой эмиссии, и необходимости в дополнительных покупках не было.

( Читать дальше )

Байрон Вин об опасном рынке

- 29 октября 2013, 11:08

- |

По словам Байрона Вина, босса компании Blackstone Advisory Partners, фондовый рынок достаточно справедливо оценен в данный момент времени, но опасность уже маячит на горизонте — по материалам AForex.

По словам Байрона Вина, босса компании Blackstone Advisory Partners, фондовый рынок достаточно справедливо оценен в данный момент времени, но опасность уже маячит на горизонте — по материалам AForex.Индекс Standard & Poor's 500 достиг рекордно высокого уровня -1759.82 в пятницу. На данный момент времени рост показателя составил 23% на 2013 год.

Сегодня инвесторы всецело полагаются на монетарное «смягчение» Федрезерва, полагая, что монетарная политика и далее будет благоволить росту акций США. ФРС США ежемесячно скупает с рынка долговых инструментов на сумму $85 млрд — до марта и, быть может, даже дольше ФЕД вряд ли сожмет QE3, согласно консенсус-прогнозу аналитиков. Ибо экономические данные пока неважные. В сентябре был продемонстрирован заметный экономический спад сразу по ряду важных критериев.

( Читать дальше )

ФРС сможет избежать убытков от владения ипотечными облигациями

- 29 октября 2013, 10:02

- |

Бен Бернанке на заседании ФРС 24 Октября 2013 года (фото Блумберг)

Федеральная резервная может избежать беспрецедентных потерь от сделок связанных с ипотечными ценными бумагами, которые никогда не будут проданы на рынке.

ФРС каждый месяц покупает на 85 миллиардов долларов казначейских облигаций и ипотечных ценных бумаг в рамках программы, направленной на стимулирование экономического роста и борьбы с безработицей, которая в сентябре 2013 года в США составляет 7,2 %.

Если процентные ставки начнут быстро расти, стоимость имеющихся у ФРС облигаций может упасть, вызвав потери, которые могут поставить под угрозу ежегодные перечисления средств в министерство финансов США, связанные с получением прибыли центральным банком, которая составила $ 88,4 млрд. в прошлом году.

Бен Бернанке в июне объявил, что ФРС отказывается от планов по продаже ипотечных ценных бумаг, таким образом отказавшись от усилий по сокращению баланса, наоборот, центральный банк США планирует держать эти ценные бумаги до срока погашения. Следует отметить, что ФРС владеет на 1,4 триллиона долларов ипотечных облигаций.

( Читать дальше )

ФРС сможет избежать потерь при продаже ипотечных ценных бумаг

- 29 октября 2013, 08:52

- |

По уточненным оценкам экономистов ФРС в Вашингтоне, Федеральная резервная система сможет избежать беспрецедентных потерь, никогда не продавая ипотечные ценные бумагисо своего баланса, который составляет рекордные 3,84 триллиона долларов, передает Bloomberg.

Каждый месяц ФРС покупает казначейские облигации и ипотечные ценные бумаги на 85 миллиардов долларов в рамках программы, направленной на поддержание экономического роста и борьбу с безработицей, которая составила 7,2 процента в сентябре.

При быстром росте процентных ставок стоимость имеющихся у ЦБ авуаров может снизиться, в результате чего потери поставят под угрозу ежегодные перечисления в Казначейство США, которые в прошлом году составили 88,4 млрд. долларов.

( Читать дальше )

Каждый месяц ФРС покупает казначейские облигации и ипотечные ценные бумаги на 85 миллиардов долларов в рамках программы, направленной на поддержание экономического роста и борьбу с безработицей, которая составила 7,2 процента в сентябре.

При быстром росте процентных ставок стоимость имеющихся у ЦБ авуаров может снизиться, в результате чего потери поставят под угрозу ежегодные перечисления в Казначейство США, которые в прошлом году составили 88,4 млрд. долларов.

( Читать дальше )

Реакция рынков на риторику ФРС. Ваш голос не менее важен.

- 28 октября 2013, 23:01

- |

Реакция рынков на риторику ФРС. Ваш голос не менее важен.

Заседание ФРС или Ваш голос очень важен для нас.

- 28 октября 2013, 22:46

- |

Заседание ФРС или Ваш голос очень важен для нас.

Тенденции. Рынки не ждут от ФРС подвохов

- 28 октября 2013, 12:18

- |

На прошедшей неделе рынок совершил корректирующее движение вниз, тестируя очень важную и мощную зону поддержки вблизи уровней в 1500 пунктов по индексу ММВБ. Снижение коррелировало со снижением нефтяных цен, которые с относительно комфортного уровня в 110 долларов за баррель европейской нефти марки Brent соскользнули вниз до 106,5 долларов за баррель. Снижение североамериканской нефти марки WTI и вовсе уводило цены ниже 97 долларов за баррель. Приближение даты ноябрьских переговоров по Сирии и ведущийся переговорный процесс по Ирану, который в перспективе может дать снятие эмбарго на поставки нефти и увеличение ее добычи, а так же реальные тренды по увеличению добычи нефти в США, Ливии, Ираке остаются серьезными аргументами за снижение цен черного золота. А вот рост фондового рынка США не удается сдержать ни слабым данных по рынку труда, ни продолжающим выходить слабым квартальным отчетам компаний.

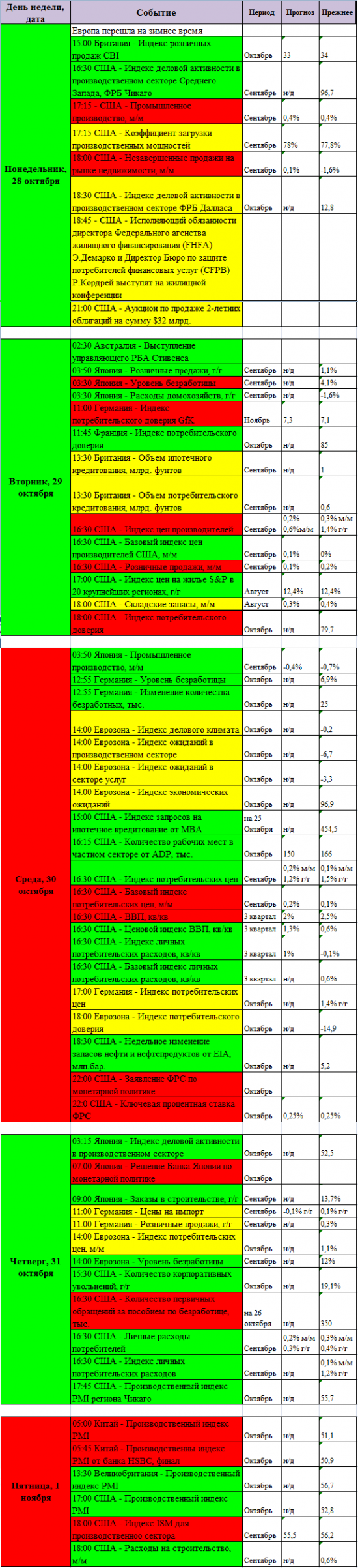

Плотность выходящих отчетов крупнейших мировых компаний по итогам третьего квартала на текущей неделе уже будет снижаться. Однако на текущей неделе отчитаются Apple, Merck, BP, Pfizer, General Motors, Exxon Mobil. Ждем новых «радостей». На наступающей неделе выйдет ряд очень важных макро показателей. В понедельник – выпуск промышленной продукции в США, продажи существующих домов. Во вторник следует обратить внимание на выходящие данные по розничным продажам и индексу PPI в США, безработице в Японии. К четвергу, как обычно, плотность выхода важных показателей возрастет: 31 октября выйдут первичные обращения и индекс Chicago PMI, иностранные инвестиции в акции Японии, потребительское доверие в Великобритании, розничные продажи и потребительское доверие в Германии, уровень безработицы в Евросоюзе. В конце недели уже датированные ноябрем выйдут ISM Mfg Index в США, PMI в Китае, Великобритании. Но самые главные события будут происходить в среду: выйдут финальное значение роста ВВП, доклад о занятости и значение индекса CPI в США, безработица и индекс CPI в Германии.

( Читать дальше )

Плотность выходящих отчетов крупнейших мировых компаний по итогам третьего квартала на текущей неделе уже будет снижаться. Однако на текущей неделе отчитаются Apple, Merck, BP, Pfizer, General Motors, Exxon Mobil. Ждем новых «радостей». На наступающей неделе выйдет ряд очень важных макро показателей. В понедельник – выпуск промышленной продукции в США, продажи существующих домов. Во вторник следует обратить внимание на выходящие данные по розничным продажам и индексу PPI в США, безработице в Японии. К четвергу, как обычно, плотность выхода важных показателей возрастет: 31 октября выйдут первичные обращения и индекс Chicago PMI, иностранные инвестиции в акции Японии, потребительское доверие в Великобритании, розничные продажи и потребительское доверие в Германии, уровень безработицы в Евросоюзе. В конце недели уже датированные ноябрем выйдут ISM Mfg Index в США, PMI в Китае, Великобритании. Но самые главные события будут происходить в среду: выйдут финальное значение роста ВВП, доклад о занятости и значение индекса CPI в США, безработица и индекс CPI в Германии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал