Финансовые инструменты

Минфин предлагает введение НДФЛ при дарении ценных бумаг и производных финансовых инструментов неродственникам – РБК

- 07 октября 2024, 08:57

- |

Министерство финансов России предложило вводить налог на доходы физических лиц (НДФЛ) при дарении всех видов ценных бумаг и производных финансовых инструментов, если даритель и одаряемый не являются близкими родственниками. В настоящее время налог взимается только с доходов от дарения акций и цифровых финансовых активов.

Согласно новому предложению, освобождение от налогообложения будет действовать только для сделок между членами семьи и близкими родственниками. Под близкими родственниками понимаются родители, дети, братья, сестры и другие кровные родственники. Однако супруги не относятся к близким родственникам, но подпадают под определение членов семьи.

Согласно действующему законодательству, доходы в виде подаренных ценных бумаг (кроме акций) освобождаются от налогообложения вне зависимости от родства дарителя и одаряемого. Новый подход предполагает унификацию правил налогообложения, что, по мнению экспертов, сделает систему более логичной.

Эксперты указывают на то, что действующая практика позволяет обходить налоговые обязательства при дарении ценных бумаг между физическими лицами, не являющимися родственниками. Это может привести к манипуляциям, когда значительные сделки оформляются как дарение, чтобы избежать налогообложения.

( Читать дальше )

- комментировать

- 181

- Комментарии ( 0 )

Казахстанский депозитарий после введения блокирующих санкций США в отношении НРД призвал клиентов вывести российские бумаги из своего контура до 1 августа 2024 г - РБК

- 11 июля 2024, 08:16

- |

Центральный депозитарий ценных бумаг Казахстана попросил своих клиентов до 1 августа 2024 года вывести российские ценные бумаги из своего номинального держания. Это связано с блокирующими санкциями США в отношении Национального расчетного депозитария (НРД) России.

В уведомлении казахстанского депозитария говорится, что все транзакции с участием НРД должны быть завершены до конца июля, чтобы избежать заморозки активов после 13 августа 2024 года, когда истекает лицензия Управления по контролю за иностранными активами Минфина США (OFAC).

Сроки вывода активов обусловлены необходимостью проведения обычных и необходимых сделок по отчуждению долгов и акций в пользу лиц, не включенных в санкционные списки США. Казахстанский депозитарий просит клиентов направлять приказы на вывод финансовых инструментов, выпущенных в России, до 1 августа.

Эксперты отмечают, что это не собственное требование казахстанского депозитария, а рекомендация Euroclear, с которым у Центрального депозитария Казахстана установлен мост, как и с НРД. В случае несоблюдения указанных сроков активы могут быть заморожены.

( Читать дальше )

После введения санкций против Московской биржи США и Великобританией эмитенты приостановили выпуск ценных бумаг, номинированных в долларах, из-за сомнений в курсе формирования доллара - Ведомости

- 10 июля 2024, 07:12

- |

После введения санкций против Московской биржи США и Великобританией эмитенты приостановили выпуск ценных бумаг, номинированных в долларах. По информации источников, в пайплайне Мосбиржи отсутствуют новые выпуски в токсичных валютах. Сейчас регистрируются только бумаги в дружественных валютах.

Сомнения эмитентов и инвесторов связаны с формированием курсов доллара на внебиржевом рынке, где сделки проходят на значительно меньшем объеме. Экономист Андрей Бархота отмечает, что текущий метод формирования курсов доллара вызывает недоверие, что отражается и на размещении облигаций, привязанных к токсичным валютам.

Московская биржа остановила торги валютными парами с долларом и евро, а также инструментами, номинированными в этих валютах. В условиях высоких рублевых ставок российские корпорации начали выпуск квазидолларовых облигаций с расчетами в рублях.

Крупные компании, такие как «Новатэк», «Полюс», и «Фосагро», уже выпустили такие облигации. Последним выпуском до введения санкций стали облигации UC Rusal. Сейчас Московская биржа регистрирует выпуски только в дружественных валютах.

( Читать дальше )

ЦИАН получил уведомление от The Bank of New York Mellon о прекращении им полномочий банка-депозитария по программе депозитарных расписок Компании - Интерфакс

- 17 июня 2024, 09:32

- |

14 июня 2024 года Циан получил уведомление от The Bank of New York Mellon о прекращении полномочий банка-депозитария по программе депозитарных расписок Компании. В соответствии с депозитарным договором от 4 ноября 2021 года, Циан должен до 19 августа 2024 года назначить нового депозитария. В противном случае, The Bank of New York Mellon прекратит Программу, что может произойти не ранее 19 ноября 2024 года.

В настоящее время Компания анализирует последствия прекращения полномочий The Bank of New York Mellon и продолжает защищать интересы держателей депозитарных расписок. Циан планирует назначить нового депозитария в установленные сроки и сообщить об этом дополнительно.

Для держателей депозитарных расписок важна стабильность Программы, и Компания уверена в своей способности выполнить все необходимые процедуры и обеспечения непрерывности обслуживания в рамках Программы.

Источник: www.e-disclosure.ru/portal/event.aspx?EventId=JxKiIB78TUCsRUV22QNipQ-B-BТорговля фьючерсами. Простая и прибыльная система.

- 06 июня 2024, 13:05

- |

Что делать, когда рынок, сам не знает куда двигаться😊😎❤️

Кто-то скажет, сидим на заборе.

Нет, скажет другой, это шанс затарится акциями.

Ответ простой, торговать.

Раз, вы сюда попали, значит торгуйте!!! Не придумывайте себе фантазии, вы пришли, что-бы победить систему.

Так этим и занимайтесь.

Фьючерсы, это рулетка, отошел от стола на 5 минут, а настроение на рынке уже другое. Это серьезный и сложный инструмент, он не всегда работает по фундаменталу, больше мне кажется здесь, геополитика и технический анализ по заявке!!! На фьючерсах в мировой торговле и обьемах, это триллионы баксов.

Покажу, как я вижу движение фьючерсов, за определенный период, на графиках.

Серебро:

— Дневка, растущий тренд с марта, видно на графике, с нормальной разгрузочной коррекцией.

— Часовик, диапазон торговли, от ..32.6...29.70.

— Глобально, моя цель по Серебру… 31..26.5… вот так я вижу график😊

— Если по Серебру будет все как и раньше, значит к осени ждем ..22.0

Покажу, как я вижу движение фьючерсов, за определенный период, на графиках.

( Читать дальше )

Рост активов нерезидентов в российских брокерских компаниях составил 700 млрд руб. за 2023 г. - Ведомости

- 04 апреля 2024, 07:01

- |

Объем активов нерезидентов на счетах у российских брокеров вырос более чем в 2 раза по итогам 2023 года, достигнув 1,34 трлн рублей. Это на 700 млрд рублей больше, чем годом ранее. Однако это менее половины от уровня активов на конец 2021 года, который составлял 2,83 трлн рублей. В кризисный 2022 год активы нерезидентов уменьшились на 2,19 трлн рублей.

Статистика о клиентах-нерезидентах на брокерском обслуживании в России была опубликована Центробанком впервые в 2021 году. В активы входят денежные средства, ценные бумаги, драгметаллы и прочее.

Наибольшие активы на брокерских счетах в России у резидентов Кипра, ОАЭ, Великобритании, Узбекистана и Белиза. Активы нерезидентов увеличились за год на 720 млрд рублей, однако у 47 стран произошло сокращение активов на 21 млрд рублей.

Основной рост активов иностранцев происходит за счет юридических лиц. Наибольший рост зафиксирован у компаний из ОАЭ, Кипра, Узбекистана и Белиза.

Активы на счетах у резидентов 47 стран сократились, преимущественно за счет компаний из Китая, Киргизии и Болгарии.

( Читать дальше )

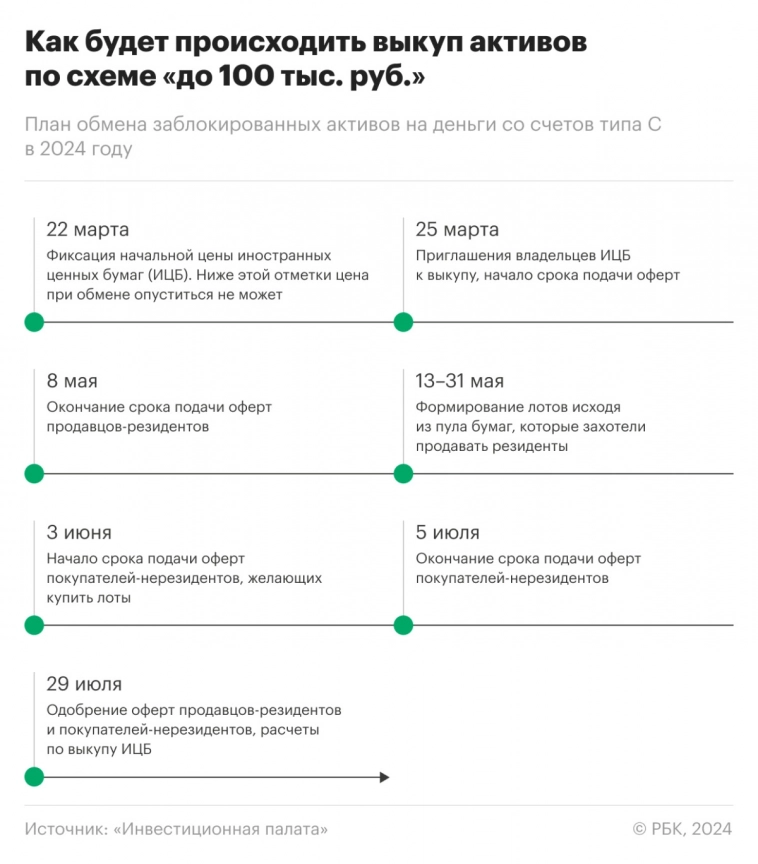

Брокер Инвестиционная палата опубликовал цены на активы для обмена с нерезидентами - РБК

- 25 марта 2024, 08:21

- |

Брокер «Инвестиционная палата» обновил список заблокированных активов, подлежащих обмену с нерезидентами согласно указу президента № 844 от 8 ноября 2023 года. Он также опубликовал цены на эти активы, взятые с иностранных бирж. При пересчете цен на рубли использовался официальный курс Банка России на 22 марта.

Обмен позволит иностранным инвесторам выкупить активы у российских инвесторов на средства, накопленные на счетах типа С. Участие в обмене могут принять все российские розничные инвесторы. Для участия доступен специальный калькулятор от платформы «Финуслуги». Подача заявок начнется с 25 марта и продлится до 8 мая.

В обмене участвуют различные активы, включая зарубежные акции, депозитарные расписки, паи инвестиционных фондов и другие, их всего 3834 позиции. Однако обмен не затрагивает акции квазироссийских компаний, еврооблигации, структурные ноты и неквалифицированные иностранные финансовые инструменты.

Источник: quote.rbc.ru/news/article/66004ddb9a79475eeb291ae4

Источник: vykupicb.investpalata.ru/documents/perechen-inostrannyh-cennyh-bumag/spisok-vykupaemyh-cennyh-bumag/

Рост числа иностранных депозитариев на российском рынке: новые тенденции и перспективы - Ведомости

- 20 февраля 2024, 08:12

- |

В реестре иностранных депозитариев за последние два года появилось 11 новых участников, свидетельствуют данные Центробанка, проанализированные «Ведомостями». Этот значительный рост отличается от предыдущих лет, когда список пополнялся лишь 1–2 игроками. Всего в реестре ЦБ зарегистрированы 113 организаций.

Прирост новых участников в основном отмечен среди компаний из дружественных стран. Большинство новых игроков пришли из арабских стран, включая четыре депозитария из ОАЭ и один из Омана, например, «Первый банк Абу-Даби» (First Abu Dhabi Bank, FAB).

Также в реестре появились три участника из Кипра, связанные с российскими финансовыми холдингами, а также по одному депозитарию из Бразилии, Казахстана и Армении – все они являются национальными и не имеют аффилированности с российскими группами.

Однако два депозитария покинули российский рынок: молдавский Национальный депозитарий ценных бумаг и британская компания с российскими корнями «Сова капитал» (в 2022 году она перешла под спецуправление из-за проблем с ликвидностью).

( Читать дальше )

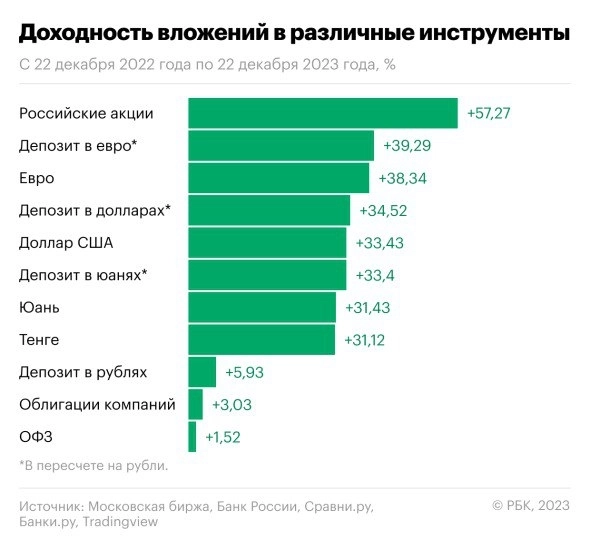

РБК Инвестиции представляют рейтинг финансовой доходности инструментов за 2023 год

- 04 января 2024, 11:24

- |

При активном управлении портфелем самой выгодной сделкой года с доходностью 64,58% стала покупка тенге 12 января 2023 года по ₽0,14525 и продажа казахстанской валюты 14 августа 2023 года по ₽0,23905.

t.me/selfinvestor

quote.ru/news/658dbc939a79473fce440e25

Кредитные организации и брокеры из дружественных и нейтральных стран будут допущены к торгам на российском валютном рынке и рынке деривативов

- 21 сентября 2023, 09:48

- |

В список вошли Азербайджан, Армения, Белоруссия, Киргизия, Таджикистан, Туркмения, Узбекистан, Алжир, Бангладеш, Бахрейн, Бразилия, Венесуэла, Вьетнам, Египет, Индия, Индонезия, Иран, Катар, Китай, Куба, Малайзия, Марокко, Монголия, Объединённые Арабские Эмираты, Оман, Пакистан, Саудовская Аравия, Сербия, Таиланд, Турция, Южно-Африканская Республика.

Требования к иностранным банкам и брокерам, которые могут быть допущены к торгам валютой и ПФИ, устанавливает Банк России.

www.interfax.ru/russia/921902

1prime.ru/banks/20230921/841792893.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал