Финам

Глюк или фича? ФинамТрейд

- 18 апреля 2022, 11:19

- |

- комментировать

- Комментарии ( 3 )

Топ идей в нефтегазовом секторе от аналитиков "Финама"

- 14 апреля 2022, 13:13

- |

Аналитики «Финама» оценили инвестиционную привлекательность российского нефтегазового сектора. В исследовании отмечается, что высокие цены на нефть, возможность переориентации части объемов на Восток и отсутствие прямых санкций способствуют устойчивости бизнеса некоторых эмитентов в текущих условиях. В частности, интересно выглядят бумаги «Газпрома» и «Роснефти».

Как и вся российская экономика, нефтегазовый сектор на данный момент подвергается сильному санкционному давлению. Как отмечается в исследовании «Финама», в такой ситуации необходимо переориентировать поставки на альтернативные рынки, чтобы сохранить объемы экспорта на максимально возможном уровне. Наиболее перспективными направлениями для экспорта сырой нефти аналитики называют Китай и Индию: «Эти страны не только являются одними из крупнейших импортеров черного золота, но и имеют возможности для увеличения потребления в ближайшие годы. В частности, уже сейчас Индия увеличивает импорт из России, так как нефть марки Urals продается с рекордным дисконтом в $30-35 к Brent».

( Читать дальше )

Аналитики "Финама" представили стратегию на II квартал 2022 года

- 13 апреля 2022, 14:23

- |

Аналитическое управление ФГ «Финам» подготовило стратегию на II квартал 2022 года. В начале года основным фактором неопределенности для мировой экономики и траектории инфляции считалась пандемия, однако события на Украине вытеснили из повестки тему коронавируса, оказали беспрецедентное влияние на финансовые рынки и привели к рекордному росту цен на сырье и продовольствие. Впрочем, как всегда есть страны и отрасли, которые вполне могут выиграть в текущих обстоятельствах.

Спецоперация на Украине и последовавшие за ней жесткие антироссийские санкции вместе с решением ряда иностранных компаний приостановить бизнес в России создали для страны совершенно новую экономическую реальность, отмечается в исследовании. По мнению аналитиков, в ближайшие месяцы будет наблюдаться заметное сокращение экономической активности в сочетании с высокой инфляцией, которая по итогам года может выйти на уровень 20-25%: «Мы предварительно ожидаем сокращения ВВП на 6-8% по итогам года, многое будет зависеть от длительности западных санкций, способности бизнеса заместить выбывающие импортные поставки, эффективности мер поддержки со стороны государства и ЦБ», — полагают эксперты.

( Читать дальше )

Аналитики "Финама" представили стратегию по сектору электроэнергетики

- 12 апреля 2022, 19:04

- |

Аналитики «Финама» представили стратегию по сектору электроэнергетики. В исследовании отмечается, что рекордная инфляция, отказ западных стран от поставки оборудования и снижение спроса на электроэнергию негативно отразятся на российских компаниях. В результате прибыль отечественных эмитентов может заметно просесть, и они откажутся от выплаты дивидендов, что значительно снижает привлекательность их акций. На этом фоне инвесторам рекомендуется обратить внимание на китайские коммунальные компании, которые выигрывают от сложившейся ситуации в мировой экономике: в частности, на CLP Group и CGN Group.

Российский сектор электроэнергетики пока не ощутил последствий кризиса в экономике, что проявилось в росте потребления в I квартале 2022 года. Тем не менее в текущей рыночной конъюнктуре отраслевые компании могут столкнуться с рядом проблем, прежде всего — со снижением спроса. Как отмечается в исследовании «Финама», в первую очередь это связано с туманными перспективами экспортных поставок из-за санкций: «По нашим подсчетам, около 54% электроэнергетики от общего отпуска за границу идет в “недружественные” страны. Их потенциальный отказ от поставок не кажется маловероятным событием, а спекуляции на тему перевода расчетов за российскую электроэнергию в рубли не прибавляют оптимизма».

( Читать дальше )

Обзор рынка акций за неделю (ФГ"ФИНАМ"). Мартовский протокол ФРС продемонстрировал «ястребиный» настрой регулятора

- 11 апреля 2022, 16:04

- |

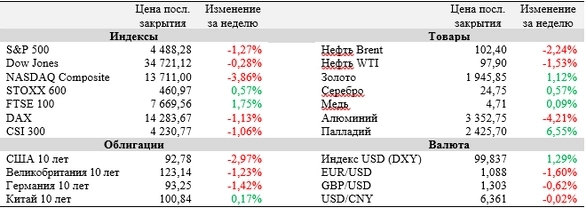

Американские индексы завершили минувшую неделю на негативной территории после публикации «ястребиного» протокола последнего заседания FOMC. Согласно ему, чиновники готовятся начать продажи активов с баланса ФРС для дальнейшего количественного ужесточения, а ставка ФРС может быть увеличена на 0,5 п. п. уже на майском заседании. Тем временем страны ЕС наложили эмбарго на поставки российского угля с августа текущего года, а во Франции стартовал цикл президентских выборов, в ходе которых к власти в стране может прийти ультраправый кандидат Марин Ле Пен. Главными событиями текущей недели станут мартовская статистика по инфляции в США, Китае и Великобритании, а также заседание ЕЦБ в четверг.

Протокол мартовского заседания Комитета по открытым рынкам (FOMC) показал, что ФРС готовится к снижению объема активов на балансе с целью дальнейшего количественного ужесточения в американской экономике на фоне взлетевшей до 7,9% инфляции. Регулятор планирует ежемесячно продавать на рынок казначейские облигации и ипотечные ценные бумаги на общую сумму $95 млрд. Совокупный объем активов на балансе ФРС в настоящий момент составляет около $9 трлн. Инициатива, по словам вице-президента ФРС Лаэль Брейнард, может быть одобрена по итогам ближайшего заседания регулятора, которое состоится 3-4 мая. Кроме того, многие члены FOMC выразили поддержку увеличению ставки на 0,5 п. п. по итогам одного из следующих заседаний.

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Индекс доллара обновляет максимумы

- 11 апреля 2022, 12:02

- |

По итогам прошедшей торговой недели индекс доллара США вырос на 1,2%, против снижения на 0,27% неделей ранее. Таким образом, американская валюта пробует выйти вверх из своей месячной консолидации с границами 98,0-99,3 п. Сейчас индекс доллара обновляет максимумы с декабря 2018 г., достигнув круглой отметки 100 п.

Доходность 10-летних гособлигаций США на прошлой неделе поднялась до 2,7%. 2‑летние бонды дают уже 2,52%. Подобную динамику вызвало заявление заместителя председателя ФРС Л. Брейнард о том, что сочетание повышения процентных ставок и быстрого сокращения баланса приведет денежно-кредитную политику США к «более нейтральной позиции» в конце этого года, а дальнейшее ужесточение последует по мере необходимости. Заявление Л. Брейнард привело к тому, что инвесторы стали закладывать не просто активное повышение ставок, а сокращение баланса ФРС гораздо быстрее, чем было в прошлом цикле. Этот жесткий настрой ФРС сейчас отличает доллар от других валют в более сильную сторону.

( Читать дальше )

Как теперь сохранять и приумножать нажитое

- 07 апреля 2022, 15:17

- |

При «новой реальности» наверно и защитные инструменты станут новыми. Как думаете, золото, и вообще драгоценные металлы утратят эту роль или нет? Или они уже столько кризисов переживали, что и нынешний им не страшен? Что из нового может стать защитным активом, может быть криптовалюты?

Если на перспективу, золото, серебро, палладий – перспективные инвестиции, учитывая их редкость и потенциал увеличения спроса. Но следует иметь ввиду и их волатильность. При крепких нервах можно держать значительную часть средств в золоте. Но если целью является простое сохранение сбережений с возможностью их относительно безболезненной конвертации в деньги при необходимости, более рациональным выглядит вложение в короткие безрисковые облигации.

Не является ли российский рынок недвижимости, наиболее и самым перспективным рынком для российских инвестиций после валютного, фондового рынка и рынка облигаций с учетом международной неопределенности и потенциального «железного занавеса»?

( Читать дальше )

"Финам" оценил влияние санкций на российский бизнес

- 05 апреля 2022, 18:35

- |

Управление инвестиционного консультирования и финансового планирования ФГ «Финам» подготовило исследование, в рамках которого оценило влияние санкций на ключевые сектора российской экономики. Как отмечают эксперты, санкции затронули почти все отрасли, однако за счет государственной поддержки многие компании сохранят потенциал роста бизнеса и привлекательность ценных бумаг.

Наиболее перспективно, по мнению экспертов, выглядит нефтегазовый сектор, что обусловлено сильной зависимостью западных стран от российских энергоносителей. Более того, отказ от российских нефти и газа только взвинтит цены, что увеличит доходы российских эмитентов, отмечается в аналитической записке «Финама». При этом на компании сектора отрицательно влияют ограничение импорта химии и оборудования для создания нефтепродуктов, а также запрет на инвестиции в российскую энергетику, что повлечет сложности для ведения совместных проектов. При этом наиболее интересно выглядят бумаги «Газпрома», «НОВАТЭКа», «Роснефти», «Лукойла» и «Газпром нефти».

( Читать дальше )

Обзор валютного рынка за неделю (ФГ "ФИНАМ"). Индекс доллара находится у годовых максимумов четвертую неделю подряд

- 04 апреля 2022, 13:15

- |

По итогам прошедшей торговой недели индекс доллара США снизился на 0,27% против укрепления на 0,64% неделей ранее. Таким образом, американская валюта с первой декады марта застряла в консолидации в районе 98,0–99,3 п. Локальные волны роста-снижения индекса доллара не меняют общую техническую картину.

Основной фактор, который на прошедшей неделе давил на позиции американской валюты, был связан с надеждой на деэскалацию военного конфликта между Россией и Украиной. Во вторник на переговорах в Стамбуле Россия обязалась сократить масштабы военной спецоперации вокруг Киева, а Украина предложила несколько пунктов по урегулированию ситуации, в том числе и предложение принять нейтральный статус с заверением от стран-гарантов, что может послужить новой опорой для построения системы безопасности в Европе.

Сейчас индекс доллара США сохраняет устойчивость, торгуясь вблизи двухлетних максимумов. Грядущее монетарное ужесточение ФРС, причем с ускорением на фоне высокой инфляции, – это ключевой довод в пользу более сильного доллара.

( Читать дальше )

Неявная комиссия от Финам брокер при переводе к нему ценных бумаг, ИИС

- 03 апреля 2022, 19:09

- |

Несколько раз попадался на глаза пост на смартлабе от пользователя, зовущий переводить активы в Финам, в том числе и ценные бумаги. И тут я вспомнил, что ещё давно скачивал и читал их тарифы, и не понравилось мне про наличие комиссии при продаже бумаг, приобретённых не через Финам. Хотел спросить у автора поста, рекламирующего перевод активов — как поживает эта комиссия? Но комменты он отключил.

Пришлось скачивать их тарифы, смотреть самому. С 4.04.22 новая редакция вступает в силу, так вот — при продаже ЦБ Российских эмитентов, приобретённых не через Финам, готовьтесь отстегнуть 2% брокеру. Отстегнуть не сразу, а при первом выводе денег (ну зачем же сразу делать списание комсы, вдруг клиент сразу обнаружит в отчете списание 😁 и не будет продавать остальное).

Может и у других брокеров есть подобное, не проверял. Но восхищаюсь умением менеджеров брокеров, банков высасывать комиссии из пальца — мне бы и в голову не пришло, что можно из воздуха вот так вот взять и придумать 2%. Да ещё удержать её не сразу, чтобы клиент попозже понял, как его на ровном месте обули.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал