Блог компании Финам Брокер | Обзор рынка акций за неделю (ФГ"ФИНАМ"). Мартовский протокол ФРС продемонстрировал «ястребиный» настрой регулятора

- 11 апреля 2022, 16:04

- |

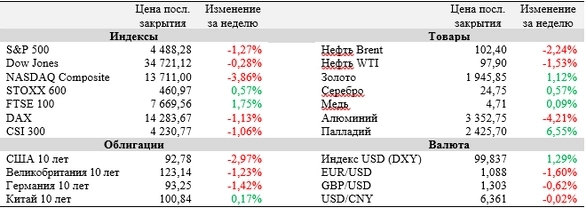

Американские индексы завершили минувшую неделю на негативной территории после публикации «ястребиного» протокола последнего заседания FOMC. Согласно ему, чиновники готовятся начать продажи активов с баланса ФРС для дальнейшего количественного ужесточения, а ставка ФРС может быть увеличена на 0,5 п. п. уже на майском заседании. Тем временем страны ЕС наложили эмбарго на поставки российского угля с августа текущего года, а во Франции стартовал цикл президентских выборов, в ходе которых к власти в стране может прийти ультраправый кандидат Марин Ле Пен. Главными событиями текущей недели станут мартовская статистика по инфляции в США, Китае и Великобритании, а также заседание ЕЦБ в четверг.

Протокол мартовского заседания Комитета по открытым рынкам (FOMC) показал, что ФРС готовится к снижению объема активов на балансе с целью дальнейшего количественного ужесточения в американской экономике на фоне взлетевшей до 7,9% инфляции. Регулятор планирует ежемесячно продавать на рынок казначейские облигации и ипотечные ценные бумаги на общую сумму $95 млрд. Совокупный объем активов на балансе ФРС в настоящий момент составляет около $9 трлн. Инициатива, по словам вице-президента ФРС Лаэль Брейнард, может быть одобрена по итогам ближайшего заседания регулятора, которое состоится 3-4 мая. Кроме того, многие члены FOMC выразили поддержку увеличению ставки на 0,5 п. п. по итогам одного из следующих заседаний.

В четверг страны ЕС пришли к решению об наложении эмбарго на российский уголь в рамках пятого раунда санкций против РФ. Пакет также включает в себя замораживание активов нескольких российских банков, запрет на экспорт в Россию высокотехнологичных товаров и закрытие портов ЕС для судов под российским флагом. Угольное эмбарго вступит в силу с августа 2022 года.

В воскресенье, 10 апреля, стартовал первый раунд президентских выборов во Франции. Основное соперничество ожидается между действующим президентом Эммануэлем Макроном и лидером ультраправого крыла Марин Ле Пен.

Количество американцев, впервые обратившихся за пособием по безработице, на прошлой неделе составило 166 тыс. человек, что на 5 тыс. меньше пересмотренного показателя неделей ранее. Это минимальный показатель за последние 54 года – с 1968 года.

Шанхай, который находится в изоляции от остальной части КНР, в воскресенье сообщил о 24 952 новых случаях заболевания. При этом неделю назад власти мегаполиса доложили о 13 354 случаев заболевания.

Мартовский индекс цен на продовольствие от ООН установил третий рекорд подряд, поднявшись на 34% по сравнению с аналогичным периодом прошлого года после того, как конфликт в Восточной Европе разорвал цепочки поставок из Украины и России. Индекс оказался на 12,6% выше февральских значений, что организация назвала «гигантским скачком».

Важные события предстоящей недели:

· На текущей неделе в США начинается сезон корпоративных отчетностей за I квартал. Свои результаты с 11 по 15 апреля представят UnitedHealth, JPMorgan Chase, Wells Fargo, Morgan Stanley, BlackRock, Goldman Sachs, Citigroup, US Bancorp, PNC Financial Services, Fastenal, State Street, First Republic Bank, Delta Air Lines и Carmax.

· Во вторник, 12 апреля, Министерство труда США опубликует ежемесячные данные по инфляции. Ожидается, что в марте индекс потребительских цен (ИПЦ) в стране подрос на 8,5% (г/г) и на 1,2% относительно февраля. Консенсус по базовому ИПЦ, не учитывающему динамику цен на продукты питания и энергоносители, предполагает увеличение на 6,6% (г/г) и на 0,5% (м/м). В понедельник, 11 апреля, будет обнародован ИПЦ в Китае за март, по которому аналитики прогнозируют рост на 1,2% (г/г), а в среду, 13 апреля, – ИПЦ в Великобритании, который, согласно ожиданиям, мог достигнуть 6,7% (г/г).

· В четверг, 14 апреля, состоится заседание Европейского центрального банка по монетарной политике. Согласно протоколу мартовской встречи, ряд членов комитета по ставкам настаивали на «твердой дате окончания» чистых покупок облигаций в целях подготовки к повышению процентных ставок в третьем квартале, предупреждая, что в противном случае банк рискует «отстать от кривой» инфляции. С учетом того, что ИПЦ в регионе взлетел до максимальных в истории региона 7,5%, не исключена резкая смена настроений чиновников в пользу более быстрого сокращения денежных стимулов в экономике альянса.

· Центральные банки Новой Зеландии (среда), Канады (среда) и Южной Кореи (четверг) на неделе также примут решения по ключевым процентным ставкам.

· В пятницу, 15 апреля, ведущие мировые торговые площадки будут закрыты (в том числе фондовые биржи стран ЕС, США, Австралии, Канады, Гонконга) в связи со Страстной пятницей в католическом христианстве.

· Среди прочих наиболее важных макроэкономических событий текущей недели – месячные данные по ВВП (понедельник) и статистика с рынка труда (вторник) Великобритании, индекс цен производителей (PPI) в США за март (среда, консенсус 1,1% (м/м)) и мартовский объем розничных продаж в США (четверг, консенсус 0,6% (м/м)).

S&P 500

С точки зрения технического анализа на дневном графике S&P 500 пробил вниз уровень 200-дневной средней на 4492, имея дальнейшую поддержку на уровнях 4460 и 4430 (50-дневная средняя), коррекция до которых не исключена.

DAX

На дневном графике DAX остановился у середины канала Боллинджера в ходе торгов пятницы. Индекс не показывает выраженной динамики, в связи с чем в течение ближайших сессий он может остаться в боковом канале с границами на 13 950 и 15 000.

CSI 300

С точки зрения теханализа на дневном графике CSI 300 торгуется у нижней полосы Боллинджера, в то время как стохастический осциллятор покинул зону перекупленности. Это может помочь индексу вернуться ближе к сопротивлению на 4280 в ходе текущей недели.

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал