SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Сша

Северсталь. Критика стратегии

- 05 июня 2012, 21:11

- |

Сегодня изучал стратегию «Северстали», которая размещена здесь (презентация в pdf). Мало того, эта стратегия признана лучшей. Однако я увидел слишком много необоснованного оптимизма в ней.

Пока не перешёл к критике, скажу хорошие слова — сайт с хорошим и приятным интерфейсом, плюс компания ведёт микроблог в твиттере.

А теперь перейду к стратегии. Презентация стратегии выполнена на 105 страниц. На второй странице идёт «Отказ от ответственности» в котором повествуется, примерно, следующее материалы конфиденциальные и не могут нигде публиковаться, передаваться… и всё это не более чем прогноз, и фактические действия и результаты их деятельности могут отличаться. К этому у меня критики нет.

А вот заинтересовала меня страница 16 (я, быть может, сюда вставил скриншот, но как я понял согласно «отказу от ответственности» так делать запрещено), где описаны макроэкономические риски. Где делается вывод, что источников роста на развитых рынках нет, приводятся картинки госдолга и графики PMI. И я подумал, что менеджмент компании адекватный, понимает непонятную конъюнктуру в мире.

( Читать дальше )

Пока не перешёл к критике, скажу хорошие слова — сайт с хорошим и приятным интерфейсом, плюс компания ведёт микроблог в твиттере.

А теперь перейду к стратегии. Презентация стратегии выполнена на 105 страниц. На второй странице идёт «Отказ от ответственности» в котором повествуется, примерно, следующее материалы конфиденциальные и не могут нигде публиковаться, передаваться… и всё это не более чем прогноз, и фактические действия и результаты их деятельности могут отличаться. К этому у меня критики нет.

А вот заинтересовала меня страница 16 (я, быть может, сюда вставил скриншот, но как я понял согласно «отказу от ответственности» так делать запрещено), где описаны макроэкономические риски. Где делается вывод, что источников роста на развитых рынках нет, приводятся картинки госдолга и графики PMI. И я подумал, что менеджмент компании адекватный, понимает непонятную конъюнктуру в мире.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

DOW шорт

- 05 июня 2012, 12:52

- |

Зашортил ДОУ. Образовался классический 1-2-3 — смена тенденции и следовательно шорт.

( Читать дальше )

( Читать дальше )

Три ключевых показателя на сегодня: PPI в Еврозоне, Производственные заказы в США, 200-дневная скользящая средняя по DMA

- 05 июня 2012, 12:11

- |

С утра рынок окутан красной дымкой, и лишь несколько зеленых огоньков одиноко мерцают вдали, потому что от Европы нет никаких вестей относительно плана по выходу из кризиса, а Штаты в пятницу опубликовали неблагоприятный отчет по рынку труда. Экономический календарь сегодня пуст, поэтому на рынке будут доминировать новости и слухи из Еврозоны. И все же, нам удалось найти три интересных показателя:

С утра рынок окутан красной дымкой, и лишь несколько зеленых огоньков одиноко мерцают вдали, потому что от Европы нет никаких вестей относительно плана по выходу из кризиса, а Штаты в пятницу опубликовали неблагоприятный отчет по рынку труда. Экономический календарь сегодня пуст, поэтому на рынке будут доминировать новости и слухи из Еврозоны. И все же, нам удалось найти три интересных показателя:- PPI в Еврозоне апрель (09:00 GMT) продолжит снижение: Европейские страны начинают ощущать на себе последствия снижения коэффициента долг-ВПП, это значит, что экономическая активность замедляется, а инфляция падает.Экономическое охлаждение, скорее всего, приведет к стагнации (рост ВВП на уровне 0% кв/кв в первом квартале после падения на 0,3% в 4 квартале 2011 года). Мы ждем дальнейшего сокращения инфляции в Еврозоне, потому что экономика региона переживает сложные времена, а цены на сырье и, в частности, на энергоносители, больше не способствуют усилению инфляционных давлений. Согласно прогнозам, показатель вырос на 0,2% м/м, что приведет к снижению годового показателя с 3,3% до 2,7%.

( Читать дальше )

Стратегия индекса S&P 500. Дьвольская цель 666 пунктов

- 04 июня 2012, 15:03

- |

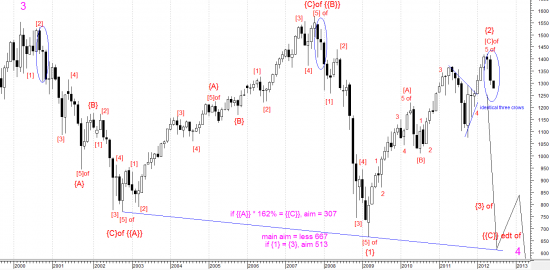

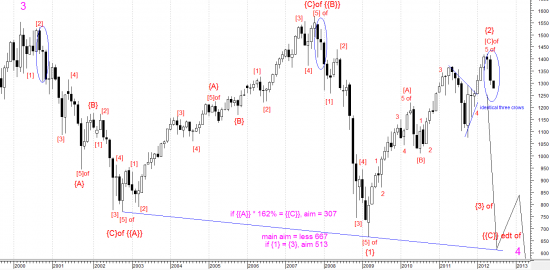

После стратегического описания целей по текущему понижательному движению на нашем рынке (ММВБ-РТС ниже 490п, Газпром ниже 84р, Сбербанк ниже 13р…) переключусь на цели для важнейших ориентиров для нашего рынка – западные индексы, сырье и валюта.

В данном обзоре – стратегические цели по индексу S&P 500 – «законодателю мод» для движений по всем фондовым индексам мира.

В 2000г завершилась 3-я (розовая) глобальная волна растущего цикла с конца XIX века (для индекса DJIA). С 2000г идет широкодиапазонный «боковик» в глобальной 4-й розовой волне, окончание которой ожидаю в 2016-2020г. Эта глобальная 4-я идет в формации «Неправильная плоскость» (формула 3-3-5)

Первая «тройка» — волна {{A}} – падение 2000-02г.

Вторая «тройка» — волна {{B}} – рост 2002-07г

Третья текущая падающая «пятерка» — волна {{С}} – идет с 2007г

( Читать дальше )

В данном обзоре – стратегические цели по индексу S&P 500 – «законодателю мод» для движений по всем фондовым индексам мира.

- Анализ месячных графиков (Глобальный взгляд)

В 2000г завершилась 3-я (розовая) глобальная волна растущего цикла с конца XIX века (для индекса DJIA). С 2000г идет широкодиапазонный «боковик» в глобальной 4-й розовой волне, окончание которой ожидаю в 2016-2020г. Эта глобальная 4-я идет в формации «Неправильная плоскость» (формула 3-3-5)

Первая «тройка» — волна {{A}} – падение 2000-02г.

Вторая «тройка» — волна {{B}} – рост 2002-07г

Третья текущая падающая «пятерка» — волна {{С}} – идет с 2007г

( Читать дальше )

Обзор азиатской сессии: азиатские игроки находятся в замешательстве и продолжают удерживать евро на высоких уровнях

- 04 июня 2012, 14:13

- |

ОСНОВНЫЕ СОБЫТИЯ ПРЕДЫДУЩЕЙ СЕССИИ

ОСНОВНЫЕ СОБЫТИЯ ПРЕДЫДУЩЕЙ СЕССИИ- США. Изменение количества рабочих мест вне аграрного сектора за май: 69 000 против прогноза 150 000 и предыдущего значения 77 000 (пересмотрено)

- США. Уровень безработицы за май: 8,2% против прогноза 8,1% и предыдущего значения 8,1%

- США. Средняя почасовая заработная плата за май: +0,1% м/м, +1,7% г/г против прогноза 0,2%/1,8% и предыдущих значений 0,1%/1,8%

- США. Изменение занятости в секторе ведения хозяйства за май: +422 000 против предыдущего значения 169 000

- США. Личные доходы за апрель: +0,2% против прогноза 0,3% и предыдущего значения 0,4%

- США. Личные расходы за апрель: +0,3% в соответствии с прогнозом. Предыдущее значение +0,2%

- США. Индекс ISM в производственном секторе за май: 53,5 против прогноза 53,8 и предыдущего значения 54,8

- США. Индекс ISM выплаченных цен за май: 47,5 против прогноза 57,0 и предыдущего значения 61,0

- США. Расходы в строительном секторе за апрель: +0,3% м/м против прогноза 0,4% и предыдущего значения 0,3%

- Китай. Индекс PMI в секторе услуг за май: 55,2 против предыдущего значения 56,1

- Япония. Денежная база за май: +2,4% г/г против предыдущего значения -0,3%

- Австралия. Инфляция от TD Securities за май: 0% м/м, +1,8% г/г против предыдущих значений 0,3%/1,9%

- Австралия. Товарно-материальные запасы за 1 кв.: +0,9% против прогноза 0,7% и предыдущего значения 1,4%

- Австралия. Новые объявления о приеме на работу по данным ANZ за май: -2,4% м/м против пересмотренного предыдущего значения -0,8%

( Читать дальше )

Макроэкономика США крупнейшее разочарование за 11 месяцев.

- 01 июня 2012, 22:20

- |

На уходящей неделе US Macro Data (Citi ECON) индекс показал максимальное падение за последние 11 месяцев. Доллар в свою очередь прекратил укрепляться и сполз вниз с 21 месячных максимумов ($dxy), золото подскочило на 4%, что показывает зарождение тренда в сторону возрастания надежд проведения нового количественного смягчения.

Июнь: традиционное падение или разворот на фоне ключевых событий

- 01 июня 2012, 16:39

- |

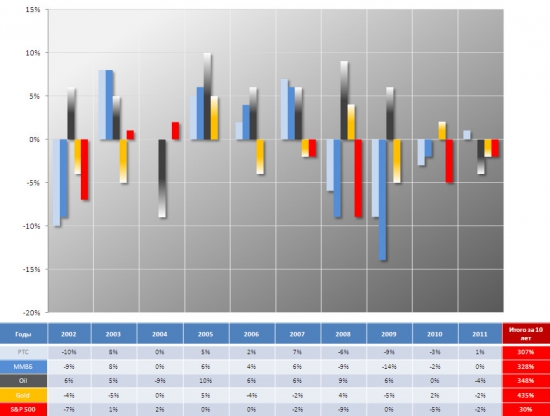

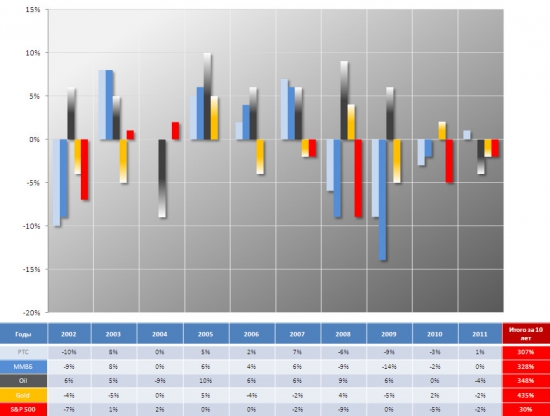

Предлагаем вспомнить, как вели себя рынки последние 10 лет в июне. Сразу неутешительный вывод:

по силе падения июнь даст фору любому месяцу. Несмотря на «народную нелюбовь» к маю, по статистике именно июнь является самым провальным. В мае часто происходит разворот, а уже в июне идет настоящее падение. За последние 10 лет фондовые рынки (индексы РТС, ММВБ, S&P500), а также цены на золото падали в июне от 5% до 20% в годовом исчислении. Притом, что в целом за 10 лет стоимость любого из выбранных финансовых инструментов выросла в разы (кроме индекса S&P500)

Еще одна любопытная особенность заключается в том, что цена нефти в июне (за последние 10 лет) в большинстве случаев растет. Однако российские индексы, которые в целом сильно зависят от сырьевых цен, чередуют падение с ростом, в среднем находясь в минусе.

( Читать дальше )

по силе падения июнь даст фору любому месяцу. Несмотря на «народную нелюбовь» к маю, по статистике именно июнь является самым провальным. В мае часто происходит разворот, а уже в июне идет настоящее падение. За последние 10 лет фондовые рынки (индексы РТС, ММВБ, S&P500), а также цены на золото падали в июне от 5% до 20% в годовом исчислении. Притом, что в целом за 10 лет стоимость любого из выбранных финансовых инструментов выросла в разы (кроме индекса S&P500)

Еще одна любопытная особенность заключается в том, что цена нефти в июне (за последние 10 лет) в большинстве случаев растет. Однако российские индексы, которые в целом сильно зависят от сырьевых цен, чередуют падение с ростом, в среднем находясь в минусе.

( Читать дальше )

Распад СССР (дубль третий). Часть первая.

- 01 июня 2012, 15:18

- |

Вчера наткнулся на статью www.vestifinance.ru/articles/12223. Решил написать, что я об этом думаю и кое-что вспомнить.

Вспомнить придется конечно вот это smart-lab.ru/blog/36147.php

В этой статье я высказывал мысль о том, что падение цен на нефть начнется после завершения «Арабской весны» в Сирии и Иране. Но завершением сирийской драмы пока не пахнет, а цена на нефть уже пошла вниз. Кто же этот добрый волшебник, который подал руку помощи бедным западным демократиям, задыхающимся от высоких нефтяных цен. А это их старый и верный друг — Саудовская Аравия. Но авторы статьи «Саудовская Аравия готовит обвал нефтяного рынка» не учитывают тот факт, что основным заказчиком этого мероприятия скорее всего являются именно США, а основной целью Россия, хотя у Саудовской Аравии есть и свои резоны (как мы видим). Но все же нефть это источник благосотояния Саудовской Аравии, так что вряд ли ли она заинтересована добывать нефти больше, а получать столько же. Совсем другое дело США. Для них падение нефтяных цен — благо по нескольким причинам. Россия не дает США возможности завершить «Арабскую весну» в Сирии и Иране, а других способов ослабить российскую власть, кроме как уронить цены на нефть и продолжить стимулировать протестную активность (тут пока много шуму и мало толку), у США нет. Ждать дальше нет смысла, конца сирийской войне не видно. Операция «Убьем нефть» выгодна США и ЕС как с геополитической, так и с экономической (тут думаю не нужно никаких пояснений) точек зрения. Кроме того, что Саудовская Аравия активно наращивает объем экспорта нефти, на рынке сырьевых фьючерсов американские монетарные власти всячески усиливают эффект падения цен, т.к. об увеличении компенсации выпадающих поставок сирийской и иранской нефти саудиты объявили еще месяца полтора назад, но тогда эффект от этих заявлений был нулевым — нефть продолжала торговаться выше 115 usd. Безусловно европейская драма способствует этому падению, но быть главной движущей силой его эта драма не может. Ведь проблемы Греции возникли не неделю назад, но нефть при этом не падала. В общем несмотря на то, что геполитические риски в арабском мире только усилились, что никак не способствует падению нефтяных цен, момент для операции «Убьем нефть» западными политиками был признан удачным и процесс пошел. Я ждал падения нефтяных цен после американских выборов, о чем и писал в своей статье, но конфронтация в Совбезе ООН между Западом и РФ+Китай по поводу Сирии привела к активизации анти-российских механизмов в проверенной временем связке США+Саудовская Аравия.

В общем впереди сложные для России времена. Эту статью тоже придется закончит словами Сороса: «не буду Вам ободрять».

Вспомнить придется конечно вот это smart-lab.ru/blog/36147.php

В этой статье я высказывал мысль о том, что падение цен на нефть начнется после завершения «Арабской весны» в Сирии и Иране. Но завершением сирийской драмы пока не пахнет, а цена на нефть уже пошла вниз. Кто же этот добрый волшебник, который подал руку помощи бедным западным демократиям, задыхающимся от высоких нефтяных цен. А это их старый и верный друг — Саудовская Аравия. Но авторы статьи «Саудовская Аравия готовит обвал нефтяного рынка» не учитывают тот факт, что основным заказчиком этого мероприятия скорее всего являются именно США, а основной целью Россия, хотя у Саудовской Аравии есть и свои резоны (как мы видим). Но все же нефть это источник благосотояния Саудовской Аравии, так что вряд ли ли она заинтересована добывать нефти больше, а получать столько же. Совсем другое дело США. Для них падение нефтяных цен — благо по нескольким причинам. Россия не дает США возможности завершить «Арабскую весну» в Сирии и Иране, а других способов ослабить российскую власть, кроме как уронить цены на нефть и продолжить стимулировать протестную активность (тут пока много шуму и мало толку), у США нет. Ждать дальше нет смысла, конца сирийской войне не видно. Операция «Убьем нефть» выгодна США и ЕС как с геополитической, так и с экономической (тут думаю не нужно никаких пояснений) точек зрения. Кроме того, что Саудовская Аравия активно наращивает объем экспорта нефти, на рынке сырьевых фьючерсов американские монетарные власти всячески усиливают эффект падения цен, т.к. об увеличении компенсации выпадающих поставок сирийской и иранской нефти саудиты объявили еще месяца полтора назад, но тогда эффект от этих заявлений был нулевым — нефть продолжала торговаться выше 115 usd. Безусловно европейская драма способствует этому падению, но быть главной движущей силой его эта драма не может. Ведь проблемы Греции возникли не неделю назад, но нефть при этом не падала. В общем несмотря на то, что геполитические риски в арабском мире только усилились, что никак не способствует падению нефтяных цен, момент для операции «Убьем нефть» западными политиками был признан удачным и процесс пошел. Я ждал падения нефтяных цен после американских выборов, о чем и писал в своей статье, но конфронтация в Совбезе ООН между Западом и РФ+Китай по поводу Сирии привела к активизации анти-российских механизмов в проверенной временем связке США+Саудовская Аравия.

В общем впереди сложные для России времена. Эту статью тоже придется закончит словами Сороса: «не буду Вам ободрять».

Обзор азиатской сессии: Производственные индексы PMI отражают пессимистичные настроения во всем мире

- 01 июня 2012, 11:52

- |

ОСНОВНЫЕ СОБЫТИЯ ПРЕДЫДУЩЕЙ СЕССИИ

ОСНОВНЫЕ СОБЫТИЯ ПРЕДЫДУЩЕЙ СЕССИИ- США. Запланированные увольнения по данным Challenger за май: 66,7% г/г против предыдущего значения 11,2%

- США. Индекс NAPM в Милуоки за май: 57,7 против прогноза 53,4 и предыдущего значения 52,9

- США. Отчет о занятости в частном секторе ADP за май: 133 тыс. против прогноза 150 тыс. и предыдущего значения, пересмотренного до 113 тыс.

- США. Редакция ВВП за 1 кв.: +1,9% против предыдущего значения +2,2%

- США. Первичные заявки на пособия по безработице 383 тыс. против прогноза 370 тыс. и предыдущего значения, пересмотренного до 373 тыс.

- США. Индекс PMI в Чикаго за май: 52,7 против прогноза 56,8 и предыдущего значения 56,2

- Новая Зеландия. Условия торговли за 1 кв.: -2,3% кв/кв против прогноза -2,8% и предыдущего значения -1,4%

- Австралия. Индекс производственной активности AiG за май: 42,4 против предыдущего значения 43,9

- Япония. Капиталовложения за 1 кв.: +3,3% г/г против прогноза 1,0% и предыдущего значения 7,6%

- Австралия. Цены на жилье по данным RPData-Rismark за апрель: -1,4% м/м против предыдущего значения -0,8%

- Китай. Индекс PMI в производственном секторе за май: 50,4 против прогноза 52,0 и предыдущего значения 53,3

- Китай. Индекс PMI в производственном секторе (по данным HSBC) за май: 48,4 против предыдущего значения 49,3

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал