SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Психология

Примеры нелогичных поступков, которые совершает человек

- 14 мая 2014, 11:53

- |

Помогите мне пожалуйста с примерами нелогичных поступков, которые совершают люди.

Например:

Например:

- люди курят, хотя знают что это вредно

- люди злоупотребляют вредной едой, хотя понимают, что это плохо для них

- сгорают со стыда в неловкой ситуации (хотя какой в этом смысл?:)

- страх совершить нужный поступок

- комментировать

- ★1

- Комментарии ( 37 )

Отрывок из книги Стинбарджера

- 12 мая 2014, 22:46

- |

Сейчас читаю Стинбарджера и понравились его слова насчет эмоций:

"… Не нужно избавляться от страха, ответил я. Страх- важная информация, не менее важная, чем красная лампочка, загорающаяся на приборной панели, когда появляется неисправность двигателя. Красный сигнал, конечно же, неприятен; никто не ждет его появления с нетерпением. Но неправильно будет просто залепить его клейкой лентой. Слишком многие трейдеры стремятся избавить себя от «отрицательных эмоций», заклеивая лентой свои личные приборные панели. Неведение может лишь на некоторые время сохранить блаженство — пока не встанет двигатель и проблемы не примутся расти как снежный ком."

Вместо того чтобы избавляться от страха, Бретт предлагает отслеживать свои эмоции и действовать на их основании так, как не действует толпа. То есть зачастую противоположно желаниям, которые вызывают эмоции. Например, страх при совершении сделки — индикатор правильного решения. Жадность к прибыли — индикатор того, чтобы не выпрыгивать мгновенно из сделки.

( Читать дальше )

"… Не нужно избавляться от страха, ответил я. Страх- важная информация, не менее важная, чем красная лампочка, загорающаяся на приборной панели, когда появляется неисправность двигателя. Красный сигнал, конечно же, неприятен; никто не ждет его появления с нетерпением. Но неправильно будет просто залепить его клейкой лентой. Слишком многие трейдеры стремятся избавить себя от «отрицательных эмоций», заклеивая лентой свои личные приборные панели. Неведение может лишь на некоторые время сохранить блаженство — пока не встанет двигатель и проблемы не примутся расти как снежный ком."

Вместо того чтобы избавляться от страха, Бретт предлагает отслеживать свои эмоции и действовать на их основании так, как не действует толпа. То есть зачастую противоположно желаниям, которые вызывают эмоции. Например, страх при совершении сделки — индикатор правильного решения. Жадность к прибыли — индикатор того, чтобы не выпрыгивать мгновенно из сделки.

( Читать дальше )

Убыток в 25 000$

- 06 мая 2014, 21:42

- |

За 6 дней, убыток составил 25,000$

Жаловаться не приходится.

Первый день, убыток 8000$

В оффлайне образовалась проблема, из за которой решил найти отдушину в торговле, по жизни философия проста — деньги не главное, поэтому из за посредственного отношения к деньгам в тот день и психологического удара в оффлайне, то открывал, то закрывал сделки хаотично. Пару раз был приличный профит, казалось что его мало, закрывал в минус, потом опять в плюс, мог остановиться раз 10 за пару часов, не сделал, соотвественно получил убыток.

Второй день, не торговал из за занятости в оффлайне

Третий день, убыток 3600$

Открыл сделку, рынок пошел против, убыток 6900$, закрыл, переоткрыл — убрал часть убытка. Терминал новый, мало что понимаю в нем, решил отложить игры с терминалом.

Четвертый день, убыток 13700$

Пришел, открыл сделку, рынок против, переоткрыл, рынок развернулся, у меня Мистер Коля =)

Расстройства нет, за пару мес торговли пришло понимание, что лучше постепенно, но стабильно. Рынок дает каждый день деньги, если гнаться за более большими суммами, можно вот так пролетать.

( Читать дальше )

Жаловаться не приходится.

Первый день, убыток 8000$

В оффлайне образовалась проблема, из за которой решил найти отдушину в торговле, по жизни философия проста — деньги не главное, поэтому из за посредственного отношения к деньгам в тот день и психологического удара в оффлайне, то открывал, то закрывал сделки хаотично. Пару раз был приличный профит, казалось что его мало, закрывал в минус, потом опять в плюс, мог остановиться раз 10 за пару часов, не сделал, соотвественно получил убыток.

Второй день, не торговал из за занятости в оффлайне

Третий день, убыток 3600$

Открыл сделку, рынок пошел против, убыток 6900$, закрыл, переоткрыл — убрал часть убытка. Терминал новый, мало что понимаю в нем, решил отложить игры с терминалом.

Четвертый день, убыток 13700$

Пришел, открыл сделку, рынок против, переоткрыл, рынок развернулся, у меня Мистер Коля =)

Расстройства нет, за пару мес торговли пришло понимание, что лучше постепенно, но стабильно. Рынок дает каждый день деньги, если гнаться за более большими суммами, можно вот так пролетать.

( Читать дальше )

САМОЕ БОЛЬШОЕ ПРЕПЯТСТВИЕ РАЗВИТИЮ УСПЕШНЫХ СТРАТЕГИЙ

- 05 мая 2014, 11:30

- |

Успешная торговля начинается с преимущества на рынке, а также надлежащей техники и тактики, позволяющей использовать это преимущество. Стратегии трейдеров являются их источником преимущества, их способностью находить закономерности спроса и предложения на рынке и действовать в соответствии с ними. Такие стратегии разрабатываются в течение длительного времени вне зависимости от того, на чем они основаны — навыках понимания рынка, взращенных долгими часами сидения у экрана, или хорошо построенных торговых системах, рожденных всесторонними исследованиями. Высокоэффективные стратегии лежат на пересечении талантов, навыков и возможностей.

К сожалению, многие трейдеры не дают себе возможности развить высокоэффективные стратегии. В поисках быстрого обогащения они перепрыгивают от одного метода торговли к другому. Они учатся использовать множество торговых методов, но не достигают мастерства ни в одном.

Это часто происходит, когда мы теряем уверенность в своих способностях. Потрясенные рядом убытков, мы бросаем то, что приносило успех, и начинаем торговать в стиле, который не соответствует ни нашей личности, ни нашим навыкам. Системные трейдеры торгуют на основании произвольных суждений; краткосрочные трейдеры не соблюдают сигналы и долго держат позиции. Одно дело — регулировать торговые методы в соответствии с изменяющимися условиями рынка и совершенно другое — полностью оставить свою нишу и броситься от одного метода к другому.

( Читать дальше )

К сожалению, многие трейдеры не дают себе возможности развить высокоэффективные стратегии. В поисках быстрого обогащения они перепрыгивают от одного метода торговли к другому. Они учатся использовать множество торговых методов, но не достигают мастерства ни в одном.

Это часто происходит, когда мы теряем уверенность в своих способностях. Потрясенные рядом убытков, мы бросаем то, что приносило успех, и начинаем торговать в стиле, который не соответствует ни нашей личности, ни нашим навыкам. Системные трейдеры торгуют на основании произвольных суждений; краткосрочные трейдеры не соблюдают сигналы и долго держат позиции. Одно дело — регулировать торговые методы в соответствии с изменяющимися условиями рынка и совершенно другое — полностью оставить свою нишу и броситься от одного метода к другому.

( Читать дальше )

От жадности избавиться МОЖНО!

- 28 апреля 2014, 17:56

- |

Почитал комменты к этому топику — smart-lab.ru/company/forex02/blog/180513.php и ужаснулся) Люди, далекие от психотерапии, утверждают что от жадности нельзя избавиться-это чушь! Кто утверждают что нельзя-вот они как раз избавиться от жадности практически(маловероятно) не смогут, потому что у них есть убеждение что это невозможно.Не буду во все это углубляться, нет смысла.

Проводить сеансы «экстросенсорики» через скайп как Кашперовский или читать лекции по психологии и терапии я не намерен.Могу лишь подсказать в какую сторону копать.

Если вам сильно мешает жадность или страх в торговле у вас есть два варианта: вы можете избавиться от этих эмоций(что крайне тяжело) или контролировать их(но это вы должны будите делать постоянно, как занятия спортом-остановился, отстал от остальных).

У каждой вашей эмоции и паттерна поведения, есть причина и следствие.Как бы банально не звучало-причины обычно кроются в детстве.Жадность-это боязнь потерять(страх), и опять такие, боязнь потерять по какой-то причине.Когда докопаетесь и осознаете истинную причину (подчеркиваю, ИСТИННУЮ причину) — пол дела сделано. Далее, вы просто модифицируете свое поведение(отношение к чему либо) с помощью различных техник(НЛП например).

( Читать дальше )

Проводить сеансы «экстросенсорики» через скайп как Кашперовский или читать лекции по психологии и терапии я не намерен.Могу лишь подсказать в какую сторону копать.

Если вам сильно мешает жадность или страх в торговле у вас есть два варианта: вы можете избавиться от этих эмоций(что крайне тяжело) или контролировать их(но это вы должны будите делать постоянно, как занятия спортом-остановился, отстал от остальных).

У каждой вашей эмоции и паттерна поведения, есть причина и следствие.Как бы банально не звучало-причины обычно кроются в детстве.Жадность-это боязнь потерять(страх), и опять такие, боязнь потерять по какой-то причине.Когда докопаетесь и осознаете истинную причину (подчеркиваю, ИСТИННУЮ причину) — пол дела сделано. Далее, вы просто модифицируете свое поведение(отношение к чему либо) с помощью различных техник(НЛП например).

( Читать дальше )

Эффект Даннинга-Крюгера (Психология)

- 26 апреля 2014, 17:42

- |

«Люди, имеющие низкий уровень квалификации, делают ошибочные выводы и принимают неудачные решения, но не способны осознавать свои ошибки в силу своего низкого уровня квалификации».

Непонимание ошибок приводит к убеждённости в собственной правоте, а следовательно, повышению уверенности в себе и осознанию своего превосходства. Таким образом эффект Даннинга-Крюгера является психологическим парадоксом, с которым все мы нередко сталкиваемся в жизни: менее компетентные люди считают себя профессионалами, а более компетентные склонны сомневаться в себе и своих способностях.

Исходя из этого, можно понять почему из года в год, появляются и исчезают «гуры» теханализа. Исчезают они как только глобальная фаза рынка меняется или меняется сам рынок, а они, в силу своей убежденности своего величия, не хотят перестраиваться, они хотят перестроить рынок.Но рынку насрать на их мнение.Об этом, вроде даже Элдер писал(могу ошибаться, читал его лет 10 назад).

( Читать дальше )

Непонимание ошибок приводит к убеждённости в собственной правоте, а следовательно, повышению уверенности в себе и осознанию своего превосходства. Таким образом эффект Даннинга-Крюгера является психологическим парадоксом, с которым все мы нередко сталкиваемся в жизни: менее компетентные люди считают себя профессионалами, а более компетентные склонны сомневаться в себе и своих способностях.

Исходя из этого, можно понять почему из года в год, появляются и исчезают «гуры» теханализа. Исчезают они как только глобальная фаза рынка меняется или меняется сам рынок, а они, в силу своей убежденности своего величия, не хотят перестраиваться, они хотят перестроить рынок.Но рынку насрать на их мнение.Об этом, вроде даже Элдер писал(могу ошибаться, читал его лет 10 назад).

( Читать дальше )

Если хочется предугадать события (нарушить стратегию), задумайтесь вот над чем.

- 22 апреля 2014, 20:26

- |

Убеждая себя в собственной правоте, вы говорите себе: «Мне известно, кто находится в рынке в данный момент времени, и кто еще собирается открывать позиции. Мне также известны их намерения и то, что они думают о ценовых максимумах и минимумах. Поскольку я прекрасно осведомлен о способности каждого реального и потенциального участника рынка действовать в соответствии со своими представлениями о рыночной ситуации, мне вполне по силам рассчитать, как решения отдельных трейдеров, сливающиеся в общую волю рынка, будут влиять на котировки цены в последующие секунды, минуты, часы, дни и недели». Такой процесс самовнушения выглядит немного абсурдно, не правда ли?

Это выдержка из книги «Зональный трейдинг», лично мне она помогает работать строго по системе, может ещё кому поможет.

Это выдержка из книги «Зональный трейдинг», лично мне она помогает работать строго по системе, может ещё кому поможет.

Неопределённость

- 21 апреля 2014, 20:48

- |

Когда-то работал в продажах и периодически бывали тренинги.

На одном из таких нам (около 10 участников) был зачитан текст.

И мы должны были сначала каждый ответить на 10 вопросов

по тексту «Да», «Нет» или "?". Затем, посовещавшись, мы должны

были договориться о едином списке ответов «Да», «Нет» или "?".

В итоге наш список состоял только из «Да» и «Нет».

Однако, как оказалось, по тексту на все вопросы нельзя было

дать однозначного ответа «Да» или «Нет».

Суть теста заключалась в том, что человек не может долго

(а возможно и совсем не может) находиться в неопределённости

по важному для него вопросу. Если для вывода не достаточно

информации, а решение необходимо принимать, то мозг

додумает (суть придумает) недостающие куски-факты.

Так ВВЕРХ или ВНИЗ завтра? Не суть, не известно...

Очень тяжело заранее не выбирать и ждать факты от рынка.

Но если основа системы — это следуй за сильным, то без такого

умения выжидать ничего не выйдет. Всегда нужно начинать

торговый день с чистого листа.

На одном из таких нам (около 10 участников) был зачитан текст.

И мы должны были сначала каждый ответить на 10 вопросов

по тексту «Да», «Нет» или "?". Затем, посовещавшись, мы должны

были договориться о едином списке ответов «Да», «Нет» или "?".

В итоге наш список состоял только из «Да» и «Нет».

Однако, как оказалось, по тексту на все вопросы нельзя было

дать однозначного ответа «Да» или «Нет».

Суть теста заключалась в том, что человек не может долго

(а возможно и совсем не может) находиться в неопределённости

по важному для него вопросу. Если для вывода не достаточно

информации, а решение необходимо принимать, то мозг

додумает (суть придумает) недостающие куски-факты.

Так ВВЕРХ или ВНИЗ завтра? Не суть, не известно...

Очень тяжело заранее не выбирать и ждать факты от рынка.

Но если основа системы — это следуй за сильным, то без такого

умения выжидать ничего не выйдет. Всегда нужно начинать

торговый день с чистого листа.

На его месте можешь быть и ты.Соблюдай ММ.

- 21 апреля 2014, 14:19

- |

Здравствуйте. Меня зовут Сергей. Мне 30. Образование высшее техническое. Аналитический склад ума. Раньше работал в сфере продаж, сейчас работаю начальником производства на одном из нижегородских предприятий.

Так получилось, что накопил большой отрицательный опыт в торговле на бирже. Года 4 назад связал себя с брокерской компанией аллор и купил паи нескольких самых крупным и надежных Пифов. За год я проиграл около 10% вложенного, а именно около 40тыс рублей. Далее в Аллоре же узнал, что можно торговать и самому на себя торговуя акциями Российских компаний. Сначала попробовал торговать на демо-счете и за 3 дня наторговал около 12% в плюс. Посчитал, что это хорошо и решил попробовать на реальные деньги. Через пару месяцев я свершил ужасную сделку и получил минус 340 тыс рублей при депозите около 720 тыс руб. Само собой я был в шоке. Ведь вроде я почитал теорию, походил на курсы, прочитал какую то книжку. Применял тех анализ, но основную массу движений я ловил идеально наоборот. Ловил пики, но не в ту сторону. И даже когда держал неделю увеличивающуюся просадку и мои нервы сдали закрыв сделку в убыток 340тыс руб, чтобы не потерять больше — именно в этот момент график развернулся. Именно с того момента у меня закралось впечатление, что сделку надо свершать наоборот моим искренним убуждениям, так как рынок должен двигаться проив масс для «стрижки овец». После этого я не торговал пару лет. Боль потери денег была сильной. Ну как можно быть таким мудаком, который вместо заработка только тратит.

( Читать дальше )

Так получилось, что накопил большой отрицательный опыт в торговле на бирже. Года 4 назад связал себя с брокерской компанией аллор и купил паи нескольких самых крупным и надежных Пифов. За год я проиграл около 10% вложенного, а именно около 40тыс рублей. Далее в Аллоре же узнал, что можно торговать и самому на себя торговуя акциями Российских компаний. Сначала попробовал торговать на демо-счете и за 3 дня наторговал около 12% в плюс. Посчитал, что это хорошо и решил попробовать на реальные деньги. Через пару месяцев я свершил ужасную сделку и получил минус 340 тыс рублей при депозите около 720 тыс руб. Само собой я был в шоке. Ведь вроде я почитал теорию, походил на курсы, прочитал какую то книжку. Применял тех анализ, но основную массу движений я ловил идеально наоборот. Ловил пики, но не в ту сторону. И даже когда держал неделю увеличивающуюся просадку и мои нервы сдали закрыв сделку в убыток 340тыс руб, чтобы не потерять больше — именно в этот момент график развернулся. Именно с того момента у меня закралось впечатление, что сделку надо свершать наоборот моим искренним убуждениям, так как рынок должен двигаться проив масс для «стрижки овец». После этого я не торговал пару лет. Боль потери денег была сильной. Ну как можно быть таким мудаком, который вместо заработка только тратит.

( Читать дальше )

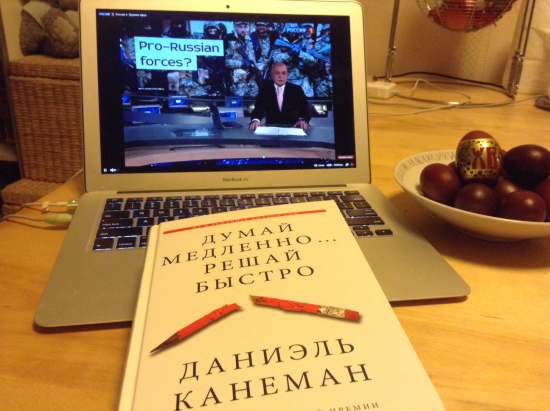

Даниэль Канеман: Думай Медленно, Решай Быстро

- 20 апреля 2014, 21:38

- |

Рецензия на книгу «Думай медленно... Решай быстро» — Даниэль Канеман (Скачать)

Ценная книженция. Хочу выписать пару интересных мыслей.

Книга посвещена темам, которые интересуют меня давно — это подсознание, и особенности работы мозга.

Интересные мысли:

- принятие решений человеком выполняют 2 системы: система №1: быстро рефлекторное, система №2: медленное, размышления, обдумывание.

- система №1 имеет куда большее значение в жизни человека, чем принято считать

- мозг экономит энергию, поэтому старается переложить функции из энергозатратной системы №2 на систему №1.

- физическое возбуждение (втч при умственных усилиях) приводит к расширению зрачков

- у трейдера со временем система №2 отключается и многие действия совершаются на полуавтомате, без умственных усилий. (По этой причине так легко наделать глупостей (тильтануть), совершенно не отдавая себе отчета в происходящем)

- самоконтроль выдыхается со временем. Поэтому тильтануть проще: а) к вечеру б) если вы например напрягаете волю, только что бросив курить и т.д.

- нервная система потребляет больше глюкозы, чем любая другая часть тела => потребление глюкозы подпитывает волевые качества => торговать голодным — значит увеличивать предпосылки для тильта))

- у людей различаются вес систем №1 и №2 в принятии решений. Кто-то больше полагается на интуицию, а кто-то все проверяет и «считает».

- приводятся в пример эксперименты, к-е доказывают подсознательную внушаемость людей и то значение, которое это внушение через систему №1 имеет на человека. Можно сказать научное обоснование трансерфинга реальности Вадима Зеланда.

- система №1 больше доминирует над системой №2, если человек в хорошем настроении. То есть получается, что впасть в тильт, торгуя на автомате, проще после серии прибыльных дней, ибо в хорошем уверенном настроении отдать принятие решений на волю автомата более вероятно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал