SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Фонды облигаций ЕМ за 10-17 апреля: risk-off "обошел стороной" притоки в облигации ЕМ

- 19 апреля 2013, 13:01

- |

Приток в ЕМ остался на высоком уровне, несмотря на слабый фон

( Читать дальше )

- Облигационный риск ЕМ по-прежнему видится инвесторам привлекательным, даже в условиях заметного ухудшения динамики финансовых рынков. По данным EPFR Global, за неделю к 17 апреля в облигации ЕМ было вложено 816 млн долл. (-141 млн долл. к предыдущей неделе). Примечательно, что притоки в облигации ЕМ остались на высоком уровне (средний приток с начала 2012 г. – 891 млн долл.), даже несмотря на череду слабой макростатистики по США, Европе и Китаю, которые вызвали резкое падение котировок рисковых активов (золото за рассматриваемый период подешевело на 11,7%, нефть Brent – на 7,7%, впервые с июля 2012 г. опустившись ниже 100 долл./барр.; подробнее о динамике финансовых рынков в апреле см. спецобзор «Апрельское дежавю: еще один повод купить бонды» от 16 апреля). Вложения в облигации DM выросли на 219 млн долл. до 2,28 млрд долл. за счет увеличения притока в облигации США (2,09 млрд долл., +292 млн долл.). UST10 YTM просела сразу на 11 б.п. до 1,70%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Все в черном ..... PIGSыыы творят чудеса ))))))

- 17 апреля 2013, 23:00

- |

Жесткое утреннее падение европейской фонды, Пиндосия в минусах открылась. Коммодитиз в полной жопе с прошлого года, как ни как (политика сдерживания) а вы как хотели (держим инфляцию — печатаем деньги)___ сорта Brent снесли сотку, про другого представителя товарнеков голды вчера столько было написано. Самые надежные так же показывают рост трежи-бундесы и т.д…

( Читать дальше )

Словения - новый источник паники для финансового мира?

- 16 апреля 2013, 23:31

- |

Источник: http://klinskih-tag.livejournal.com/1091316.html

Не успел финансовый мир оправиться от недавней истории с Кипром, как на подходе теперь уже Словения. Кто-то конечно скажет, что это крошечная страна по экономическим меркам, однако рыночная паника — штука очень непредсказуемая и может заметно всколыхнуть финансовые рынки.

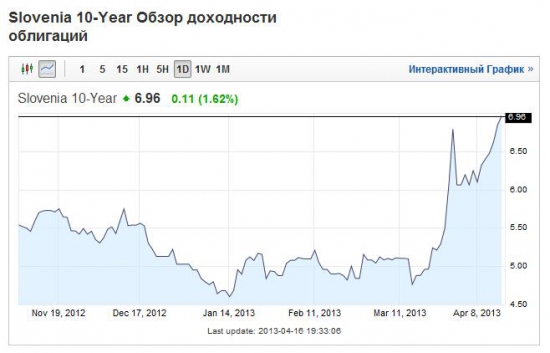

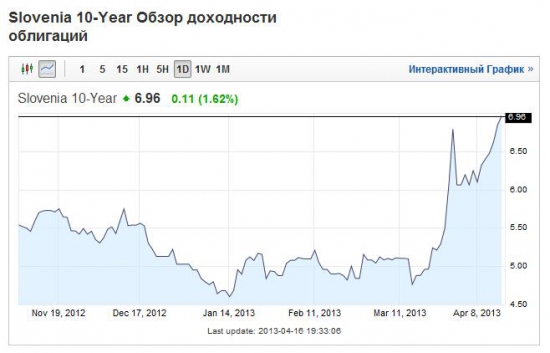

Лучшим индикатором состояния дел в стране традиционно являются государственные облигации. И ситуация по ним накаливается с каждым днём всё больше. Сегодня доходность 10-леток достигла рекордных 6,96%! Дальше будет веселее?

Не успел финансовый мир оправиться от недавней истории с Кипром, как на подходе теперь уже Словения. Кто-то конечно скажет, что это крошечная страна по экономическим меркам, однако рыночная паника — штука очень непредсказуемая и может заметно всколыхнуть финансовые рынки.

Лучшим индикатором состояния дел в стране традиционно являются государственные облигации. И ситуация по ним накаливается с каждым днём всё больше. Сегодня доходность 10-леток достигла рекордных 6,96%! Дальше будет веселее?

На неделе ожидаем дополнительную ликвидность.

- 15 апреля 2013, 11:12

- |

Неделя будет насыщена событиями. США выступят (если снова не будут размещены внеплановые билли) поставщиком ликвидности. ФРС проведет вливания в рынок: дважды (во вторник и четверг), оплачивая выкупленные MBS, кроме того, по программе крайнего QE — во вторник максимальная (в апреле) оплата выкупленных нот. Также, при расчетах по Treasuries в понедельник (по длинным бумагам) и четверг (по коротким) погашения будут чувствительнее больше оплат за счет выплат по погашаемым n-дневным биллям.

В Европе начало и конец недели будут отмечены значительными погашениями, в то время как в середине недели будет присутствовать спрос на евро, связанный: во вторник с оплатой размещения фонда EFSF (8 млрд), а в среду с возвратом банками средств по LTRO (10.8 млрд).

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Для получения полного доступа ко всем материалам сайта необходима регистрация.

В Европе начало и конец недели будут отмечены значительными погашениями, в то время как в середине недели будет присутствовать спрос на евро, связанный: во вторник с оплатой размещения фонда EFSF (8 млрд), а в среду с возвратом банками средств по LTRO (10.8 млрд).

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Для получения полного доступа ко всем материалам сайта необходима регистрация.

Россияне должны более 2 трлн. долларов! С пояснениями

- 08 апреля 2013, 20:18

- |

Причиной написания послужила эта статья. Удивило, что народ не понимает о чём идёт речь, какие цифры правильные. Почти 28 трлн. рублей-это долг юриков и физиков перед банками, из них 7 с «копейками» триллионов -это физики. При этом здесь не учитывается внешний долг 684 млрд. долларов, внутренний долг Пр-ва ( 4,8 трлн. рублей), субъектов и муниципалитетов (1,264 трлн.), долг по корпоративным облигациям (4,4 трлн.), векселя (там под трлн. будет). Итого будет почти 100 % ВВП. ВВП в рублях 65,6 трлн.

Почему наши акции дешевеют часть 2

- 03 апреля 2013, 15:50

- |

Прошлый пост был посвящён одной из причин снижения на российском фондовом рынке. Там я сконцентрировался на понятии риска — доходности в применении к развивающимся рынкам и иностранным инвесторам. Теперь же я предлагаю оценить интересы российских инвесторов.

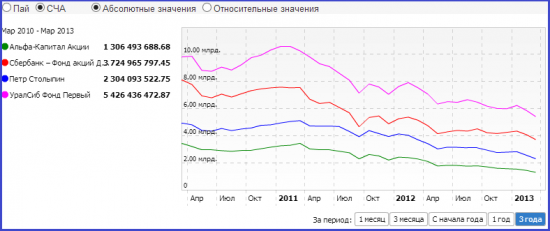

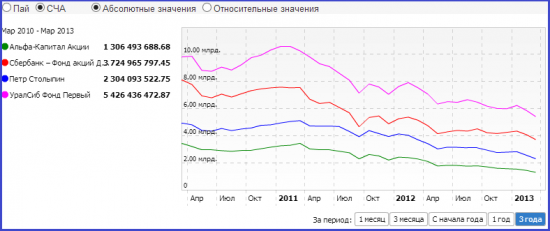

Основная масса непрофессиональных инвесторов, заходит на фондовый рынок РФ через ПИФы. Я решил оценить динамику СЧА (стоимость чистых активов) и взял четыре самых крупных фонда.

Результаты плохие. За три года СЧА сократились практически в 2 раза, при этом следует понимать, что это не только из-за падения стоимости акций. Данная сравнительная диаграмма наглядно показывает мощный отток денежных средств из акций. Причины этого тоже понятны. Стоимость пая неуклонно снижается (график ниже).

( Читать дальше )

Основная масса непрофессиональных инвесторов, заходит на фондовый рынок РФ через ПИФы. Я решил оценить динамику СЧА (стоимость чистых активов) и взял четыре самых крупных фонда.

Результаты плохие. За три года СЧА сократились практически в 2 раза, при этом следует понимать, что это не только из-за падения стоимости акций. Данная сравнительная диаграмма наглядно показывает мощный отток денежных средств из акций. Причины этого тоже понятны. Стоимость пая неуклонно снижается (график ниже).

( Читать дальше )

Мое облигационное детство - спасибо альфе за счастливое напоминание

- 29 марта 2013, 14:50

- |

Такой вот у меня талантливый сейлз — пишет от себя комментарии, что и не сыщешь в иных дейли):- Собственно, по рынку, текущим движениям, ожиданиям, ценам. Я не хочу здесь рассказывать про события на Кипре. Все равно ничем, кроме слова «неопределенность», я подытожить свои размышления не смогу. Но в части рынка еврооблигаций эмитентов РФ мое видение следующее. В настоящий момент мы увидели коррекцию в более длинных бумагах и стабильность цен на коротком крае кривой доходности (до 2015-2016 гг. включительно). Основными «пострадавшими» от кипрской истории стали бумаги тех банков, которые, по мнению участников рынка, имеют прямое отношение к Кипру. Таких банков у нас два: ВТБ и Промсвязьбанк. ВТБ владеет 60 процентами Русского Коммерческого Банка Кипр, Промсвязьбанк также имеет дочерний банк в этой маленькой, но гордой островной республике. Эффект на котировки был следующий.

Бумага

До Кипра

( Читать дальше )

Бумага

До Кипра

( Читать дальше )

Фонды облигаций ЕМ за 20-27 марта: приток ускорился впервые за два месяца

- 29 марта 2013, 14:45

- |

Кипр более не сдерживает рост притока в ЕМ, в DM – стабильность

( Читать дальше )

- Инвесторы, похоже, перестали обращать внимание на bailout Кипра: снижение напряженности вылилось в ускорение притока на рынок облигаций ЕМ – впервые с января. При этом дополнительную поддержку притокам оказала хорошая активность эмитентов из ЕМ на первичном рынке (вторая по объему размещений неделя в 2013 г.). По данным EPFR Global, за неделю к 27 марта, инвестиции в облигации ЕМ составили 753 млн долл. (+250 млн долл. к предыдущему периоду). При этом, несмотря на снижение доходности UST10 на 11 б.п. до 1,85%, приток в облигации США остался достаточно высоким – 3,68 млрд долл. (+573 млн долл. за неделю), что может свидетельствовать об отсутствии у инвесторов ожидания роста доходности UST. В целом по DM приток составил 3,26 млрд долл. (+151 млн долл.).

( Читать дальше )

Истории с хорошим концом.

- 29 марта 2013, 12:04

- |

С 2005 года работаю в брокерском бизнесе. Начинал я с позиции «менеджер по работе с клиентами» в одной маленькой управляющей компании.

Накопилось несколько интересных историй о наших действиях и клиентов и я хотел бы ими с Вами поделится.

Истории с хорошим концом.

1. В 2007г., точно не помню, пришел к нам в кантору мужчина лет 40-45 и поинтересовался сколько стоят акции Сбербанка. Тогда, до дробления, Сбер торговался выше 100 000р за штуку. Мужчина был счастливым обладателем сотни (с небольшим) акций. Желал продать половину, говорил, что деньги понадобились. Продали мы их очень быстро и мужчина спокойно вывел деньги.

Запомнилась мне история тем, что этот человек рассказал, про то как он покупал акции еще во времена ваучеров и просто никогда не смотрел на биржевую цену!!! Он просто жил, как жил раньше и совсем не интересовался спекуляциями.

2. Наша компания занималась акциями «второго эшелона».

На тот момент все росло как на дрожжах и теперь я вспоминаю, что «бычий» рынок может быть невероятной силы. В 2006г. сделали покупку «Уфалейникель» в портфели клиентов. Через полгода продали в 4 раза дороже. Потом были трубные заводы, Карельский окатыш, минеральные удобрения (мы покупали Уралкалий по 25р. и продавалипо 50р. через полгода), Магнит по 70р. и многое другое.

( Читать дальше )

Накопилось несколько интересных историй о наших действиях и клиентов и я хотел бы ими с Вами поделится.

Истории с хорошим концом.

1. В 2007г., точно не помню, пришел к нам в кантору мужчина лет 40-45 и поинтересовался сколько стоят акции Сбербанка. Тогда, до дробления, Сбер торговался выше 100 000р за штуку. Мужчина был счастливым обладателем сотни (с небольшим) акций. Желал продать половину, говорил, что деньги понадобились. Продали мы их очень быстро и мужчина спокойно вывел деньги.

Запомнилась мне история тем, что этот человек рассказал, про то как он покупал акции еще во времена ваучеров и просто никогда не смотрел на биржевую цену!!! Он просто жил, как жил раньше и совсем не интересовался спекуляциями.

2. Наша компания занималась акциями «второго эшелона».

На тот момент все росло как на дрожжах и теперь я вспоминаю, что «бычий» рынок может быть невероятной силы. В 2006г. сделали покупку «Уфалейникель» в портфели клиентов. Через полгода продали в 4 раза дороже. Потом были трубные заводы, Карельский окатыш, минеральные удобрения (мы покупали Уралкалий по 25р. и продавалипо 50р. через полгода), Магнит по 70р. и многое другое.

( Читать дальше )

Монетизация снижения ставки ЦБ РФ

- 28 марта 2013, 12:45

- |

Думаю, как монетизировать предстоящее снижение ставки ЦБ РФ.

- Часть денег уйдет в валюту, точнее доллар.

- Часть достанется долговому рынку. После распродажи сейчас можно найти интересные варианты 10-12% годовых с дюрацией до года.

- Теоритически ставка должна влиять на цену опционов. Но на прекрасном ФОРТС даже волатильность непонятно, как ходит.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал