SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

IV = объем торгов?

- 30 октября 2012, 10:19

- |

всем привет!

новая тема для обсуджения со смартлабовцами-опционщиками )

Пришла такая мысль

предположим, есть большая лонговая опционная позиция с гаммой на 10 пунктов=1. Тогда получается, что даже если рынок стоит на месте (спрэд остается неизменным), держатель такой позиции может хеджироваться — продавать по офферу, покупать по биду (предположим, спрэд минимально возможный — 10 пунктов — который сам хеджер и удерживает). Если опустить комиссии, то финансовый результат такой стратегии будет зависеть напрямую от объема торгов, а точнее — от количества сделок покупки по офферу и продажи по биду. Соответственно, уже не важно насколько движется рынок, важна только интенсивность торгов. Интенсивность высокая — хеджер зарабатывает. Интенсивность низкая — хеджер теряет.

С этой точки зрения прогнозирование IV сводится к прогнозированию объема торгов по базовому активу.

Отсюда интересно подумать над следующим.

Объем торгов обычно значительно возрастает при направленных движениях, пробоях уровней. При этом IV на опционах как правило растет при снижении и падает при росте. Но ведь с точки зрения нашего гипотетического хеджера рост или падение — не важно, важна только интенсивность торгов.

( Читать дальше )

новая тема для обсуджения со смартлабовцами-опционщиками )

Пришла такая мысль

предположим, есть большая лонговая опционная позиция с гаммой на 10 пунктов=1. Тогда получается, что даже если рынок стоит на месте (спрэд остается неизменным), держатель такой позиции может хеджироваться — продавать по офферу, покупать по биду (предположим, спрэд минимально возможный — 10 пунктов — который сам хеджер и удерживает). Если опустить комиссии, то финансовый результат такой стратегии будет зависеть напрямую от объема торгов, а точнее — от количества сделок покупки по офферу и продажи по биду. Соответственно, уже не важно насколько движется рынок, важна только интенсивность торгов. Интенсивность высокая — хеджер зарабатывает. Интенсивность низкая — хеджер теряет.

С этой точки зрения прогнозирование IV сводится к прогнозированию объема торгов по базовому активу.

Отсюда интересно подумать над следующим.

Объем торгов обычно значительно возрастает при направленных движениях, пробоях уровней. При этом IV на опционах как правило растет при снижении и падает при росте. Но ведь с точки зрения нашего гипотетического хеджера рост или падение — не важно, важна только интенсивность торгов.

( Читать дальше )

- комментировать

- 293 | ★3

- Комментарии ( 33 )

Американский рынок - прошу советов/рекомендаций и есть ряд вопросов(?)

- 30 октября 2012, 06:51

- |

Собственно парадигма(вступление) — планирую часть своих средств направить на Америку

для диверсификации, хэджа и т.д. и т.п.

Планируется постепенно создавать/накапливать там

средне/долгосрочный портфель.

ибо чисто по спекуляциям и их комиссиям=2рубля нам нет равных пока !

Итак стратегия — вход/выход планирую через опционы — т.е. вход через продажу путов,

выход через продажу колов

следовательно комисс на опционы(как и их представление в терминале) должны быть

адекватными.

это же касается и спота, т.е. БА по опционам — во всём хотелось бы разумного баланса )

Портфель планируется набирать постепенно, возможно по усреднению и

нормальным ценам(по фундаменталу и личным оценкам)

брокер пока базовый вроде есть, но я всегда готов буду

рассмотреть и другие предложения, в принципе я всегда захожу вначале малым сайзом,

поэтому хочу попробовать нескольких и сравнить по совокупности параметров...

Кратко мои требования к АКЦИЯМ(в порядке убывания приоритета):

( Читать дальше )

для диверсификации, хэджа и т.д. и т.п.

Планируется постепенно создавать/накапливать там

средне/долгосрочный портфель.

ибо чисто по спекуляциям и их комиссиям=2рубля нам нет равных пока !

Итак стратегия — вход/выход планирую через опционы — т.е. вход через продажу путов,

выход через продажу колов

следовательно комисс на опционы(как и их представление в терминале) должны быть

адекватными.

это же касается и спота, т.е. БА по опционам — во всём хотелось бы разумного баланса )

Портфель планируется набирать постепенно, возможно по усреднению и

нормальным ценам(по фундаменталу и личным оценкам)

брокер пока базовый вроде есть, но я всегда готов буду

рассмотреть и другие предложения, в принципе я всегда захожу вначале малым сайзом,

поэтому хочу попробовать нескольких и сравнить по совокупности параметров...

Кратко мои требования к АКЦИЯМ(в порядке убывания приоритета):

( Читать дальше )

Формула расчета волатильности

- 30 октября 2012, 01:08

- |

Как расчитать волатильность?… например как тут http://www.option.ru/analysis/option#volatility

… хотелось бы расчитывать её самостоятельно, например в экселе. Буду благодарен за любую информацию

… хотелось бы расчитывать её самостоятельно, например в экселе. Буду благодарен за любую информацию

Дельта-хеджирование

- 29 октября 2012, 10:15

- |

Добрый день

есть пара вопросов к профессионалам по дельта-хеджированию

Предположим, у меня есть стрэддл с рыночным страйком, взятый на волатильности 25%. Я собираюсь хеджировать дельту по какой-то стратегии (ну, скажем, обнулять дельту, если она в абсолютном выражении больше 1 на момент закрытия каждой минутки; хеджирую по волатильности, на которой сформирована позиция). Допустим, планирую хеджиролвать вплоть до экспирации.

1. Предположим, по факту волатильность, рассчитанная по тем же минутным графикам и приведенная к годовой составила те же 25%. Если не брать в расчет комиссии, потерю на спрэде и проскольз, то финансовый результат по идее должен составить 0. Но ведь он может и отклониться на какую то величину? Как можно определить потенциальную величину отклонения, не прибегая к имитационному моделированию?

2. Предположим, по факту волатильность составила 26%. Моя стратегия даст "+" в размере совокупной веги позиции на момент формирования? А что если 27% — удвоенная вега? или тут зависимость нелинейная будет? Или чтобы так было, мне нужно и вегу в период жизни опциона поддерживать фиксированной, т.е. докупать опционы в случае ухода цены от страйка с ребалансировкой дельты?

есть пара вопросов к профессионалам по дельта-хеджированию

Предположим, у меня есть стрэддл с рыночным страйком, взятый на волатильности 25%. Я собираюсь хеджировать дельту по какой-то стратегии (ну, скажем, обнулять дельту, если она в абсолютном выражении больше 1 на момент закрытия каждой минутки; хеджирую по волатильности, на которой сформирована позиция). Допустим, планирую хеджиролвать вплоть до экспирации.

1. Предположим, по факту волатильность, рассчитанная по тем же минутным графикам и приведенная к годовой составила те же 25%. Если не брать в расчет комиссии, потерю на спрэде и проскольз, то финансовый результат по идее должен составить 0. Но ведь он может и отклониться на какую то величину? Как можно определить потенциальную величину отклонения, не прибегая к имитационному моделированию?

2. Предположим, по факту волатильность составила 26%. Моя стратегия даст "+" в размере совокупной веги позиции на момент формирования? А что если 27% — удвоенная вега? или тут зависимость нелинейная будет? Или чтобы так было, мне нужно и вегу в период жизни опциона поддерживать фиксированной, т.е. докупать опционы в случае ухода цены от страйка с ребалансировкой дельты?

Автостопы для МТ

- 27 октября 2012, 17:01

- |

Паха тут скрипт автостопов написал для МТ. Но он забанен.

http://smi2.ru/PahaPCT/c1369784/?inv=2501152

Робот – TrailingBreakeven – автоматически ставит стоп, как только видит, что появилась сделка и защищает сделку, как только она уходит в прибыль на определённую величину двигает в без убыток.

http://yadi.sk/d/4knSN-D10Q1uZ — скачать робота. Самое сложное в работе трейдера это установка стоп лосса и принятие убытка – это психологическая ловушка, от которой не защищён не один человек и основная причина разорения не установка стопа. Данный робот предназначен для удаления данной ловушки, так как стоп лосс ставит машина, а не человек и его принять будет намного проще плюс есть бонус, что ваша сделка будет защищена в без убыток. С данным роботом Вы сможете, если рынок пойдёт в вашу сторону взять всю прибыль, а не выскочите, при достижении маленькой прибыли боясь, что снова станете в убытке.

http://smi2.ru/PahaPCT/c1369784/?inv=2501152

Робот – TrailingBreakeven – автоматически ставит стоп, как только видит, что появилась сделка и защищает сделку, как только она уходит в прибыль на определённую величину двигает в без убыток.

http://yadi.sk/d/4knSN-D10Q1uZ — скачать робота. Самое сложное в работе трейдера это установка стоп лосса и принятие убытка – это психологическая ловушка, от которой не защищён не один человек и основная причина разорения не установка стопа. Данный робот предназначен для удаления данной ловушки, так как стоп лосс ставит машина, а не человек и его принять будет намного проще плюс есть бонус, что ваша сделка будет защищена в без убыток. С данным роботом Вы сможете, если рынок пойдёт в вашу сторону взять всю прибыль, а не выскочите, при достижении маленькой прибыли боясь, что снова станете в убытке.

Изменение опционных цен на отчете на примере опционов на AAPL

- 26 октября 2012, 22:11

- |

Наблюдения за опционными ценами.

Опицоны без математических формул ))

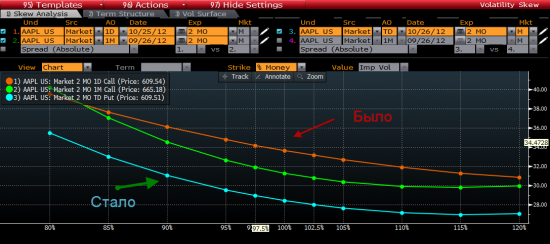

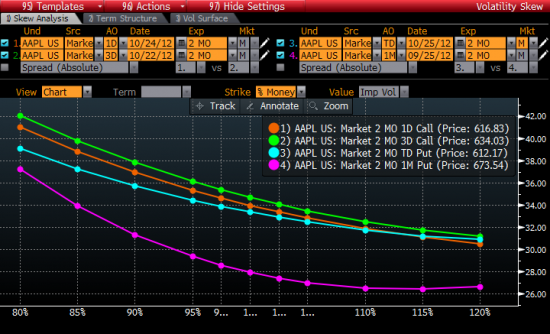

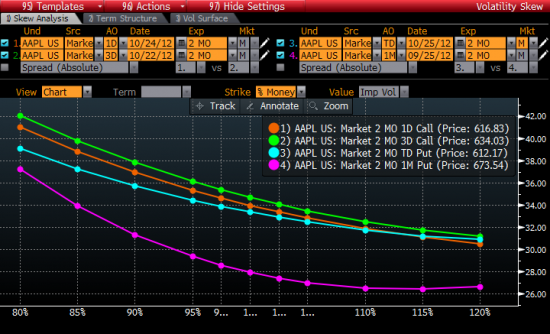

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

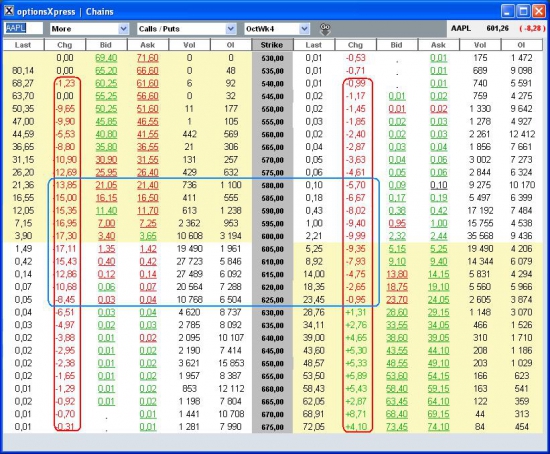

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

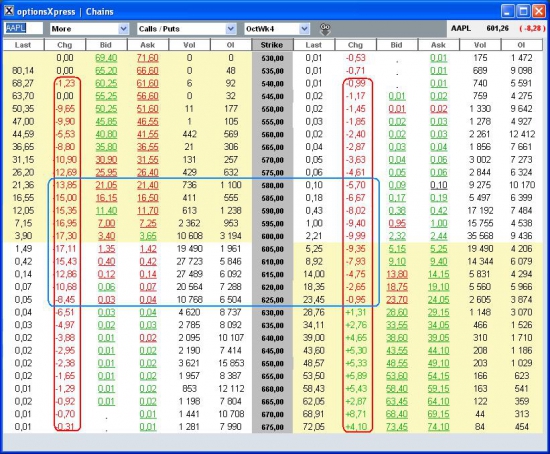

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

Опицоны без математических формул ))

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

Когда страх не нужен - AAPL - рекордно никакая реакция на отчетность

- 26 октября 2012, 18:35

- |

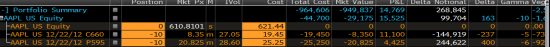

Этот эпический фейл надолго запомню.

Этот эпический фейл надолго запомню. На 4000$ от штуки 500$ получено и 1000 упущено.

( Читать дальше )

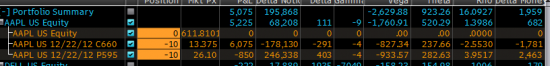

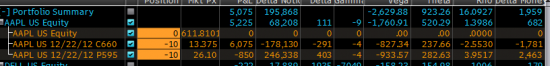

Short AAPL strangle closed

- 25 октября 2012, 22:29

- |

Закрыт стренгл (13.3, 25.98). Прибыль 585$ со штуки, за 3 дня, при веге 180$ и марже 4000$. Возможно прибыль будет больше уже завтра, после отчета, но пока итак неплохо.

( Читать дальше )

( Читать дальше )

Опционный юмор

- 25 октября 2012, 21:30

- |

Прочитал у morant в каментах, не мог удержаться от перепоста (не дословно)

«Челябинские опционные трейдеры настолько суровы, что могут замкнуть улыбку в кольцо. Причем через низ.»

PS на самом деле, оценить всю глубину юмора могут только опционщики. Ведь что такое (гипотетическая) рыночная ситуация, когда улыбка смотрит вниз? Это означает, что дальние страйки валят так сильно, что это делает хвосты подразумеваемого распределения убывающими быстрее, чем exp(-a*x^2). То есть вероятность, например, уйти ниже 135 на ближайшей экспирации меньше, чем встретить летающего крокодила.

«Челябинские опционные трейдеры настолько суровы, что могут замкнуть улыбку в кольцо. Причем через низ.»

PS на самом деле, оценить всю глубину юмора могут только опционщики. Ведь что такое (гипотетическая) рыночная ситуация, когда улыбка смотрит вниз? Это означает, что дальние страйки валят так сильно, что это делает хвосты подразумеваемого распределения убывающими быстрее, чем exp(-a*x^2). То есть вероятность, например, уйти ниже 135 на ближайшей экспирации меньше, чем встретить летающего крокодила.

Как же вола припала

- 25 октября 2012, 18:32

- |

Рынок начал падать, волатильность тоже снижается.

Я не давно на рынке — но мне кажется рынки не бояться уже падения — и опционы получаются дешевеют.

Почему так происходит, есть у кого какие мнения?

Я не давно на рынке — но мне кажется рынки не бояться уже падения — и опционы получаются дешевеют.

Почему так происходит, есть у кого какие мнения?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал