ОБлигации

Портфель акций. Ушел 2017г, Встречаем 2018г.

- 15 января 2018, 21:55

- |

Вот и закончился 2017г, настал 2018г.

За прошедший год очень активно вносил деньги на ИИС счет, счету уже 3г.

С удивлением узнал что теперь по прошествии 3х лет этот счет можно закрыть в любой момент (теперь 1 год для договора).

При этом никаких санкций, все вычеты остаются при мне, НО! зачем его закрывать когда и дальше можно получать вычет? Так что следующие года я также буду вносить на ИИС, получать вычет, а все что больше лимита 400тыс. руб на обычный брокерский.

Да, теперь можно вносить по 1мио руб на ИИС, но вычет получим только 52тыс.руб с 400тыс.руб,

если только активно торговать чтобы получать вычет с прибыли, но мне этот вариант не интересен...

Из интересного:

Я уже писал какие компании пришли в начале 2017г и почему, читаем тут https://smart-lab.ru/blog/396835.php

С Дикси пришлось расстаться, непонятная политика, делистинги, показатели не растут(падают). Вообщем терпения у меня не хватило )

Я вышел из Дикси в 0, и купил всех тех что уже были в портфеле.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Модельный портфель на 5 млн. 14.01.2018

- 14 января 2018, 23:07

- |

Добрый день! Итоги недели:

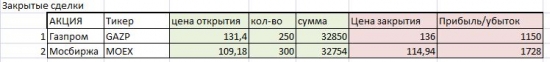

1) 2,5 млн. Портфель за неделю не изменился. Как купил FXRB так он и лежит. Цена за неделю не изменилась, поэтому все так же символический минус по счету в 1728 рублей

Оценка на 07.01.2018 - 2 496 960,00 рублей

2) 1,5 млн. Портфель почти не изменился. Взял телеграф -ап по 13,27 рубля и докупил аэрофлот по 145,2. Северсталь летит дальше без меня — дождусь ли коррекции вопрос! Из зафиксированного на недели только Мосбиржа (Итоги года не впечатлили да еще и продают зарубежные фонды. Идей для роста пока не вижу. Да и бумага заметно хуже рынка себя чувствует). Продал полностью.

( Читать дальше )

Где хранить текущие средства (1-2 месяца) с высокой доходностью и гарантиями

- 14 января 2018, 18:04

- |

В марте 2018 подходит к концу мой трехлетний вклад «Управляй» в Сбербанке. Этот вклад предусматривал как пополнение, так и частичное снятие средств, что было очень удобно. Он был открыт под 7,4%. Когда я его открывал, такая ставка казалась мне низкой. Однако сейчас ставки по вкладам в Сбербанке еще ниже. По вкладу «Управляй» с неснижаемым остатком 30 000 руб. на год дают всего 4%, на 3 года еще меньше — 3,25%.

Данный вклад я использовал для заработка на кредитной карте и временного хранения денег на какие-то цели.

Рассмотрим, какие есть варианты краткосрочных вложений сейчас. Требования: 1) моментальная ликвидность (можно продать сразу без потерь) 2) доходность 6-7% годовых 3) возможность частичного пополнения и снятия 4) легкость перевода из Сбербанка и обратно.

( Читать дальше )

Доходность к погашению (Yield to maturity, YTM)

- 12 января 2018, 00:19

- |

Давно хотел понять, что такое доходность к погашению, но всё никак руки не доходили. Одно дело, когда тебе квик/сайт ММВБ показывает какое-то число, типа 5.25%, и вроде оно и должно быть правильным, но что за этим стоит? И что это означает на практике? В инете есть сложные формулы доходности, и (если сможешь разобраться) они вроде считают приблизительно то же самое, но, опять же, почему они именно такие, как они получены? Хочется, чтобы этот процент, какой бы он ни был, можно было напрямую сравнивать со ставками банковских вкладов, потому что это просто и понятно.

Зачем нужно уметь считать доходность самому?

- Чтобы проверить, что она на самом деле такая.

- Чтобы учесть налог на купон для корпоративных бумаг, т.к. в квике он не учитывается.

- Чтобы учесть комиссию.

- Чтобы посчитать доходность для бумаг, по к-м нет торгов на бирже (есть на внебирже) и поэтому в квике показывается 0.

- Можно посчитать для любой цены или даты.

Сразу скажу, что самый простой способ посчитать доходность – это использовать функцию ДОХОД в Excel. Для примера я буду использовать еврооблигацию GAZPR-34 на 10.01.18 с ценой 137.5 и НКД 17,7292. В данном случае ф-я ДОХОД получает 4,284% (тут учитывается налог), но при этом она требует очень мало параметров:

( Читать дальше )

Касательно налогообложения облигаций

- 11 января 2018, 09:22

- |

“ В соответствии с указанными изменениями новый порядок применяется в отношении сумм процентного дохода (купона), выплачиваемых эмитентом облигации за очередной купонный период, а также одновременно с выплатой номинальной стоимости облигации при ее погашении.

Каких-либо изменений в отношении налогообложения накопленного процентного (купонного) дохода Федеральным законом не предусмотрено.

Короче, если хотите льготу, то нужно дожидаться выплаты купона. По НКД будет удерживаться 13%.

Может Боян. Но я не обращал внимание.

Приступы слабости доллара и скачки доходности гособлигаций США.

- 11 января 2018, 09:08

- |

В качестве причин роста доходности рассматривают неожиданные решения Банка Японии снизить объем покупки государственных облигаций со сроком погашения 10-25 и 25-40 лет на 10 млрд. иен по каждой группе. ЕЦБ тоже находится в стадии постепенного сворачивания программы количественного смягчения. Эти действия обещают стать весьма заметными в течении 2018 года.

Что касается действий ФРС, то здесь остается много неясностей. Заявленная программа сокращения баланса ФРС может претерпеть изменения в связи со скорой сменой руководства. Так что сейчас об этом говорят мало.

Снижение программы количественного смягчения любым из ведущих центральных банков способно повлиять на ликвидность мировых рынков и может отразиться на доходности самых надежных инструментов. Так произошедший 9 января рост доходности казначейских облигаций в США связывают как раз с решением банка Японии по сокращению QE.

( Читать дальше )

ВЗАИМОСВЯЗЬ РЫНКА ФОРЕКС ( валютного рынка ) С РЫНКОМ ОБЛИГАЦИЙ

- 10 января 2018, 14:51

- |

Сегодняшняя тема была выбрана не случайно, дело в том, что современные трейдеры и инвесторы все чаще отказываются от надежных долгосрочных стратегий в пользу среднесрочных спекулятивных систем, построенных на различных индикаторах, объёмах и прочих похожих инструментах.

На мой взгляд, это серьезная проблема, так как при подобном подходе человек просто перестает развиваться, т.е отказывается узнавать новую информацию, которая могла бы ему пригодиться на более высоких уровнях карьерной лестницы в финансовом секторе.

Вот и получается что у простого рядового спекулянта всего 2 пути:

1) Торговать на небольших счетах и постоянно искать новые паттерны, так как прежние методы могут перестать работать

2) Изучать фундаментальные закономерности, которые будут актуальны всегда.

Но закончим с лирикой и перейдем к более серьезным вещам. Первым делом нужно разобраться с терминологией, в частности, под облигацией понимается ценная бумага, держатель которой получает от её эмитента либо купонный доход, либо разницу между ценой размещения и номиналом.

( Читать дальше )

Алексей Бачеров vs Николай Мартынов: Нужны ли трейдеру облигации?

- 10 января 2018, 13:40

- |

Трежерис предупреждают об опасности эйфории на рынке

- 09 января 2018, 16:19

- |

Американские акции отреагировали на президентство Трампа эйфорией. Dow Jones Industrial Average вырос на 25% в 2017 г., став одним из наиболее эффективных мировых классов активов.

С трежерис США ситуация обстояла иначе: доходность 10-летних облигаций немного снизилась с 2,44% в конце 2016 г. до 2,41% в 2017 г. И спред доходности между 2-летними и 10-летними облигациями, часто являющийся сигналом замедления роста или предстоящей рецессии, упал со 125 б. п. до 51,8 б. п. на конец 2017 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал