ОБлигации

Про количественную диверсификацию портфеля высокодоходных облигаций

- 17 марта 2021, 13:36

- |

Высокодоходные облигации, конечно, не Тесла и не биткойн, но тоже могут показаться неопытным инвесторам лёгким способом получить, собственно… высокую доходность. А слово «облигации» может создать ложное чувство безопасности таких инвестиций. Подобное заблуждение может оказаться опасным для кошелька, так что давайте разбираться.

А в чём, собственно, проблема?

Облигации — это долги различных компаний (а также государств, регионов и т.д.). Если компания смогла занять у инвесторов деньги только под достаточно высокий процент, это означает, что есть неуверенность в её платёжеспособности.

Возможно, фирма ещё слишком небольшая или пока не зарекомендовала себя на долговом рынке. Или же отрасль, в которой она работает, связана с более высоким риском — микрофинансовые организации, лизинг, строительство и т.д.

Подобные высокодоходные облигации заграничные инвесторы неспроста окрестили «мусорными». Они несут повышенный риск дефолта — то есть, невыполнения обязательств по выплатам.

( Читать дальше )

Облигации с защитой от инфляции. Как они работают?

- 17 марта 2021, 10:39

- |

Один из видов облигаций, которые я держу в портфеле являются так называемые инфляционные облигации.

Расскажу для каких целей я их приобретаю 👇

Облигации — это защитный актив. Много на них не заработаешь, но часть капитала можно защитить. А данный вид облигаций позволяет получать реальную доходность выше инфляции или, как официально говорят, индекса потребительских цен.

Реальная доходность отличается от простой тем, что учитывает инфляцию. Если доход меньше уровня инфляции, то капитал теряет покупательную способность. В будущем на него можно будет купить меньше товаров и услуг, чем сейчас. Реальная доходность инфляционных облигаций всегда выше инфляции.

Правда, есть вопрос насколько официально установленный индекс потребительских цен соответствует реальной инфляции. Это тема для отдельного поста.

В России выпущены в обращение облигации федерального займа с номиналом, который индексируется на уровень инфляции (ОФЗ-ИН). «ИН» — означает индексируемый номинал.

( Читать дальше )

Коротко о главном на 17.03.2021

- 17 марта 2021, 08:00

- |

Регистрация выпуска и ставка купона:

- «Нафтатранс Плюс» зарегистрировал выпуск пятилетних облигаций серии БО-03 объемом 500 млн рублей на Московской бирже. Бумаги включены в Третий уровень листинга, в Сектор ПИР. Ставка купона установлена на уровне 12% годовых и зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрена амортизация и досрочное погашение по усмотрению эмитента. Сегодня, 17 марта, —последний день сбора заявок на участие в первичном размещении выпуска «Нафтатранс Плюс» в системе Boomerang.

- «Кировский завод» установил ставку купона по выпуску пятилетних облигаций серии 02 объемом 2 млрд рублей на уровне 9,5% годовых, купоны ежеквартальные. По выпуску предусмотрена оферта через три года после начала размещения.

Подробнее о событиях и эмитентах на

( Читать дальше )

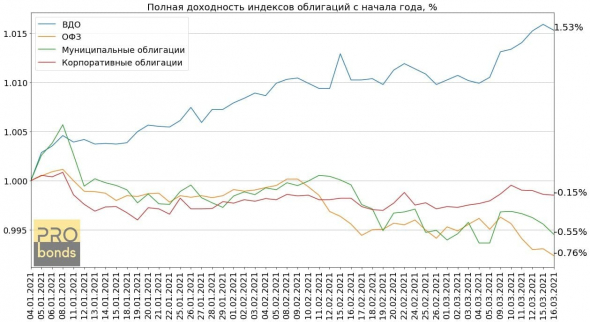

Доходность секторов рублевых облигаций с начала года. Почти повсеместный минус.

- 17 марта 2021, 06:45

- |

Полная доходность индексов облигаций за прошедшую неделю (05.03.2021-12.03.2021):

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет (Cbonds-GBI RU 1-3Y) снизился на -0.2%

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг (Cbonds-Muni) вырос на 0.26%

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет (Cbonds-CBI RU 1-3Y) вырос на 0.1%

• Индекс высокодоходных облигаций (Cbonds-CBI RU High Yield) вырос на 0.47%

С начала года положительную доходность показывает только индекс ВДО: +1.53% ОФЗ теряют -0.76%, Муниципальные облигации -0.55%, а Корпоративные -0.15%.

/Марк Савиченко/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

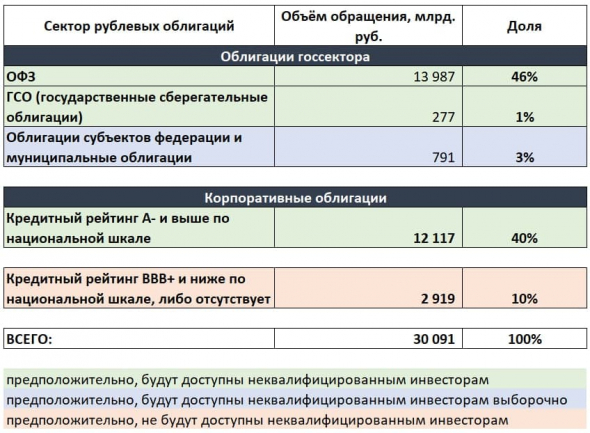

Какая доля облигаций рискует стать недоступной неквалифицированным инвесторам?

- 17 марта 2021, 06:20

- |

Возможно, уже в апреле часть облигаций перестанет быть доступной для покупки неквалифицированными инвесторами. Из словесных интервенций представителей Банка России следует, что, скорее всего, под запретом на приобретение окажутся облигации, имеющие кредитный рейтинг по национальной шкале ниже А-.

Мы посчитали, какую долю в общем объеме обращения занимают облигации, потенциально подпадающие под ограничение. По нашей оценке, на них придется 10% или чуть более от всего внутреннего рынка (непонятно, как будет оцениваться сектор субфедеральных бумаг, где далеко не все выпуски имеют рейтинг А- и выше).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Облигации КРЧ - тех дефолт.

- 16 марта 2021, 17:45

- |

17.06.2020 Карачаево-Черкесская республика допустила тех дефолт.

Обязательства были исполнены 18.06.2020

Последний тех дефолт по муниципалам был аж в 2009 году.

Странно что в новостях об этом ни слова.

Регион с долгом около 80% к доходам, что не самая тяжелая ситуация. Всегда думал, что шухер начнется с Мордовии или Хакасии.

Кто в теме, почему выплата купона была отложена на 1 день?

Просто я по уши в муниципалах сижу, переживаю.)

Что привело к росту USDCHF, и почему тренд продолжится

- 16 марта 2021, 11:36

- |

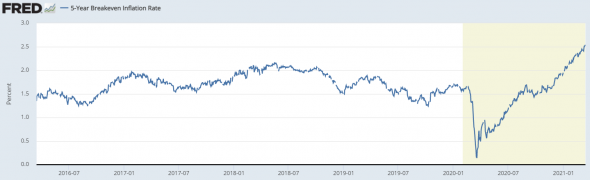

С середины февраля швейцарский франк ослаб на 5%, несмотря на продолжающееся увеличение денежной массы доллара США. Этому поспособствовала распродажа «длинных» трежерис и отток средств из валют фондирования. Рост инфляционных ожиданий в США будет усиливать эти тенденции.

Процентная ставка в Швейцарии остается на отрицательной территории (-0,75%), это благоприятствует использованию франка при сделках кэрри-трейд. Крупные инвестиционные фонды предпочитают занимать в этой валюте для покупки долгосрочных американских облигаций. Это дает небольшой, но безрисковый доход, что в условиях пандемии является предпочтительной стратегией для большинства институциональных инвесторов.

Однако ситуация разворачивается в другую сторону, поскольку правительство США и ФРС продолжают стимулировать экономику. По итогам прошлого года денежная масса доллара выросла на 25%. Это увеличило будущие инфляционные риски. Но еще больше инфляционные ожидания подогрел очередной антиковидный пакет объемом в $1,9 трлн. Сейчас они превышают 2,5%, тогда как целевой показатель ИПЦ для ФРС находится в значении «умеренно выше 2%».

( Читать дальше )

Коротко о главном на 16.03.2021

- 16 марта 2021, 09:09

- |

Ставка купона, новый выпуск и кредитная линия:

- «Талан-финанс» установил ставку купона трехлетних облигаций серии 001Р-02 объемом 500 млн рублей на уровне 10,5% годовых, купоны ежеквартальные.

- «Кировский завод» установил финальный ориентир ставки купона по выпуску пятилетних облигаций серии 02 объемом 2 млрд рублей на уровне 9,5% годовых, купоны ежеквартальные. По выпуску предусмотрена оферта через три года после начала размещения.

- Выпуск облигаций АО «НК «Продкорпорация» серии 01 включен в Первый уровень листинга Московской биржи.

- «ПР-Лизинг» зарегистрировал дополнительный выпуск биржевых облигаций серии 002Р-01 на Московской Бирже.

- Акционеры СДЭКа одобрили заключение с Альфа-Банком кредитного соглашения об открытии невозобновляемой кредитной линии на общую сумму не более 640 млн рублей.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Инвесторам следует воздержаться от покупки долгосрочных облигаций

- 15 марта 2021, 12:31

- |

Из-за сравнительно узких спредов российские суверенные евробонды пока переживают происходящий рост доходностей UST более болезненно, чем другие крупные ЕМ. На прошлой неделе наибольшие потери понес средний участок кривой (бумаги с погашением через 5-6 лет), нарастившие в доходности более 10 б. п. Такая динамика неудивительна, принимая во внимание доходность 5-летней UST.

Инвесторы продолжают достаточно активно выводить средства из крупнейших ETF, ориентированных на номинированные в твердых валютах облигации ЕМ.

На вторичном рынке неделя оказалась густо окрашена в красный цвет: всего полдюжины бумаг смогли показать хоть какой-то ценовой рост. На этом фоне активность на первичном рынке оказалась на удивление довольно высокой. Евразийский банк развития (ЕАБР) разместил 5-летние старшие евробонды в евро под 1,2%. «РЖД» не только разместили 6-й по счету рублевый евробонд, но и объявили о планах разместить 6-летние «зеленые» бонды в швейцарских франках. Впрочем, возможно, эта активность как раз и не должна вызывать удивления: эмитенты стараются успеть разместиться сейчас, пока ставки еще невысоки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал