SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

НЛМК

Промежуточный дивиденд НЛМК – 3,63 руб. на акцию

- 21 ноября 2016, 20:40

- |

По мнению аналитиков КИТФинанс

Совет директоров НЛМК рекомендовал выплатить дивиденды за III кв. 2016 г. 3,63 руб. на акцию. Это эквивалентно 87% чистой прибыли компании за период. Собрание акционеров назначено на 23 декабря, дата закрытия реестра для получения дивидендов – 9 января. Текущая дивидендная доходность — 3,2%.

- комментировать

- Комментарии ( 0 )

НЛМК - СД рекомендовал дивиденды за 9 мес в размере 3,63 руб/ао

- 17 ноября 2016, 17:31

- |

Совет директоров компании рекомендовал дивиденды итогам 9 мес в размере 3,63 руб/ао

ВОСА — 23 декабря

Отсечка для ВОСА — 28 ноября

Отсечка под дивиденды — 9 января

(решение)

Новости по акциям перед открытием рынка: 17.11.2016

- 17 ноября 2016, 09:24

- |

Министр энергетики России А. Новак:

Арбитражный суд Москвы признал законным приказ Росавиации о передаче Аэрофлоту международных рейсов от Трансаэро. Речь идет о 56 международных маршрутах. (ТАСС)

Акционеры банка Международный финансовый клуб в августе выкупили у банка задолженность Трансаэро. (

( Читать дальше )

Мы поддерживаем любое решение, которое будет принято внутри ОПЕК. И мы готовы будем принять тоже в этом участие. В этом основной смысл, чтобы не было разночтений, что ОПЕК примет (участие — ред.), а мы нет. Мы примем обязательно, но ждём решения(РИА Новости)

Арбитражный суд Москвы признал законным приказ Росавиации о передаче Аэрофлоту международных рейсов от Трансаэро. Речь идет о 56 международных маршрутах. (ТАСС)

Акционеры банка Международный финансовый клуб в августе выкупили у банка задолженность Трансаэро. (

( Читать дальше )

Обзор на НЛМК от 9.11.2016

- 14 ноября 2016, 14:07

- |

Больше инвестиционных идей и обзоров акций в группе VK : arcaniscapital

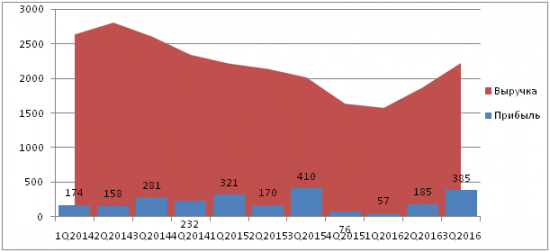

Продолжим обзор черной металлургии. У НЛМК вышел хороший отчет за 3 кв… Посмотрим на динамику выручки, прибыли и EBITDA:

( Читать дальше )

Продолжим обзор черной металлургии. У НЛМК вышел хороший отчет за 3 кв… Посмотрим на динамику выручки, прибыли и EBITDA:

( Читать дальше )

Если вы не успели купить НЛМК, но хотите поднять бабла

- 14 ноября 2016, 12:08

- |

НЛМК отлично взлетел, перегрелся, и скоро будет падать. Но в целом можно говорить об интересе к акциям металлургов. Северсталь тоже дорогая. Казалось бы, очевидный вариант — купить ММК и подождать. Но ММК тоже уже сильно отрос, и дороговат.

Зато есть всеми забытый Ашинский металлургический завод. Прекрасный вариант диверсифицировать портфель долгосрочной покупкой. Бумага валяется на дне, и пока никому не интересна, но это ненадолго. Как я уже писал, идеи в ликвидных бумагах заканчиваются, и скоро второй-третий эшелон будут расхватывать, как горячие пирожки. Есть огромный потенциал наверх. Вырасти эта бумага может в разы, прямо как мечел.

Отчетность и текущие финансовые показатели намеренно не указываю. Металлурги отыгрывают текущие повышения цен на металлы. Ашинский даже не начинал его отыгрывать, может в ближайшее время вырасти в 2 раза только на этом.

Зато есть всеми забытый Ашинский металлургический завод. Прекрасный вариант диверсифицировать портфель долгосрочной покупкой. Бумага валяется на дне, и пока никому не интересна, но это ненадолго. Как я уже писал, идеи в ликвидных бумагах заканчиваются, и скоро второй-третий эшелон будут расхватывать, как горячие пирожки. Есть огромный потенциал наверх. Вырасти эта бумага может в разы, прямо как мечел.

Отчетность и текущие финансовые показатели намеренно не указываю. Металлурги отыгрывают текущие повышения цен на металлы. Ашинский даже не начинал его отыгрывать, может в ближайшее время вырасти в 2 раза только на этом.

НЛМК можно фиксировать

- 10 ноября 2016, 17:18

- |

Всем привет !

Коротко… НЛМК выполнил среднесрочную цель район 111 — 112р

высока вероятность коррекции в район 106 — 108

Всем удачных торгов!

Коротко… НЛМК выполнил среднесрочную цель район 111 — 112р

высока вероятность коррекции в район 106 — 108

Всем удачных торгов!

НМЛК, продолжаем эксплуатировать торговую идею.

- 10 ноября 2016, 16:35

- |

Как говаривал достопочтенный и ныне совсем забытый Владимир Ильич, даже в любом безнадежном деле, нужен учет и контроль)) Прогнозировал 26.10.16, рост НМЛК до 107-110, НМЛК, еще одна торговая идея., Цель прогноза достигнута, продолжаем двигаться дальше.

С текущих предполагаю шорт с целью 98-100. Удачи.

С текущих предполагаю шорт с целью 98-100. Удачи.

Новости по акциям перед открытием рынка: 08.11.2016

- 08 ноября 2016, 09:26

- |

Утверждена директива представителям государства в Роснефтегазе по приватизации 19,5% Роснефти. Согласно этой директиве члены совета директоров должны голосовать «за» продажу Роснефтегазом 2,066 млрд обыкновенных именных акций Роснефти (19,5% УК). Сумме продажи в размере не менее 748,26 млрд руб., умноженных на поправочный коэффициент — 0,95. Срок реализации сделки — не позднее 5 декабря 2016 г., срок завершения расчетов с покупателем — не позднее 15 декабря 2016 г. (Финанз) (Коммерсант)

Роснефтегаз может быть освобожден от налога на прибыль по сделке продажи 19,5% Роснефти, если будут приняты соответствующие поправки в налоговый кодекс. Эти поправки в 1-м чтении уже приняты Думой. (

( Читать дальше )

Роснефтегаз может быть освобожден от налога на прибыль по сделке продажи 19,5% Роснефти, если будут приняты соответствующие поправки в налоговый кодекс. Эти поправки в 1-м чтении уже приняты Думой. (

( Читать дальше )

Новости по акциям перед открытием рынка: 01.11.2016

- 01 ноября 2016, 09:28

- |

НЛМК может направить на дивиденды за 3 квартал 2016 года $350 млн.

( Читать дальше )

Учитывая результаты нашей деятельности и высокий уровень ликвидности, менеджмент компании будет рекомендовать совету директоров установить дивиденды за третий квартал на уровне 350 млн долларов, что составляет примерно 75% от свободного денежного потока компании и соответствует дивидендной доходности 9,5-10% годовых для дивидендов за девять месяцевСовет директоров запланирован на 17 ноября. Если будет принято положительное решение, то дивидендная доходность составит 3,8% – это рекордный уровень для компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал