SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Ммвб

Делай то, что страшно.

- 07 октября 2011, 15:36

- |

Учитывая информацию от ЕЦБ и Банка Англии, о выкупе облигаций, принимая во внимание, последнее заявление Бернанке, по поводу готовности ФРС помочь экономике. Учитывая то, что рынок сейчас находиться достаточно низко, я считаю, что отскок рынка еще не завершен, и небольшие локальные сопротивления будут пройдены вверх.

С текущих уровней, чтобы упасть еще ниже нужен веский повод. Тишина, нейтральные новости или их отсутствие, будут играть за рост котировок. Так же, еще не полностью реализован потенциал роста за счет закрытия коротких позиций.

Насчет отчетности компаний, сейчас работает тот же принцип, хорошие отчеты, или отчеты на уровне ожиданий, будут играть за рост. Падение могут вызвать, только очень плохие отчеты, потому что рынок стал дешевым. Поэтому сезон отчетности будет играть за быков.

Уровень 125 000, по фьючерсу на РТС RIZ1 является в данный момент поддержкой, так же как и уровень 1300 ММВБ.

( Читать дальше )

С текущих уровней, чтобы упасть еще ниже нужен веский повод. Тишина, нейтральные новости или их отсутствие, будут играть за рост котировок. Так же, еще не полностью реализован потенциал роста за счет закрытия коротких позиций.

Насчет отчетности компаний, сейчас работает тот же принцип, хорошие отчеты, или отчеты на уровне ожиданий, будут играть за рост. Падение могут вызвать, только очень плохие отчеты, потому что рынок стал дешевым. Поэтому сезон отчетности будет играть за быков.

Уровень 125 000, по фьючерсу на РТС RIZ1 является в данный момент поддержкой, так же как и уровень 1300 ММВБ.

( Читать дальше )

- комментировать

- Комментарии ( 25 )

*** ММВБ, MACD

- 07 октября 2011, 00:54

- |

Я подумал, ну надо же! Неужели мои предположения по поводу сбербанка за 50-55 рублей оказались ложными, потом решил посмотреть на ММВБ с магди на дневках )) и улыбнулся хитрым котом. Мне только одному кажется что мы еще припадем хотябы на 1200 (хотя мой прогноз — 1100)?

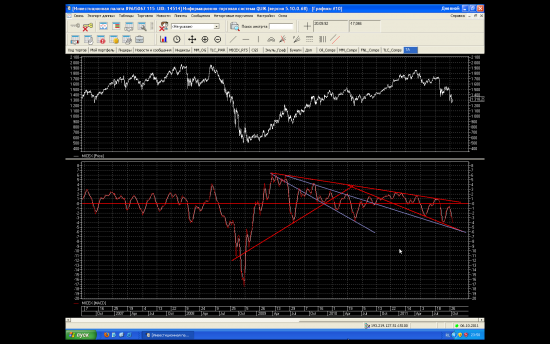

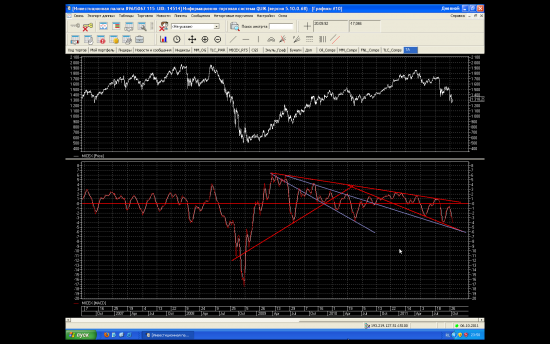

ММВБ (дневник) + MACD

… таки глянул еще и месячник ))) ржака. Картина как бы прояснилась

"… (_|_)… " © Мартынов )))))))

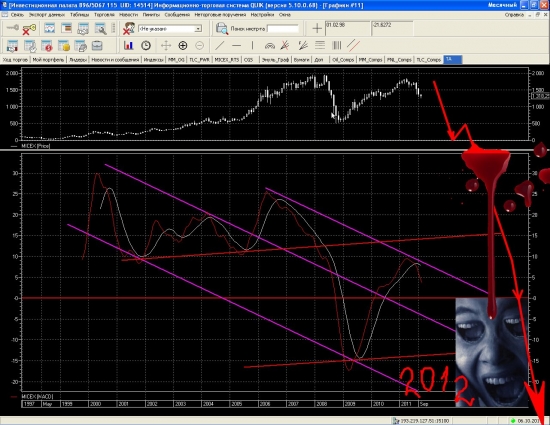

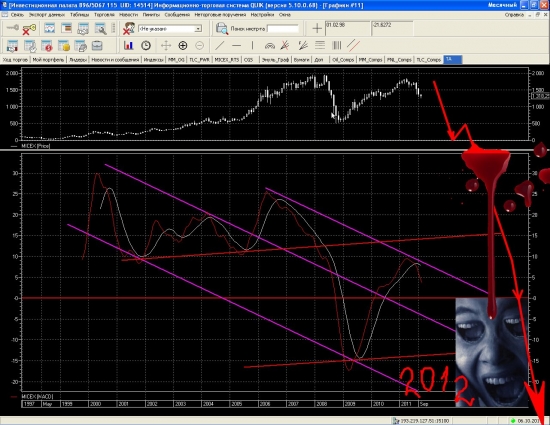

ММВБ (месяцы)

И вот он зловещий МАаааакДИИИ!!! на месяце!

ММВБ (дневник) + MACD

… таки глянул еще и месячник ))) ржака. Картина как бы прояснилась

"… (_|_)… " © Мартынов )))))))

ММВБ (месяцы)

И вот он зловещий МАаааакДИИИ!!! на месяце!

БК КИТ Финанс: Четверг, премаркет: Возможный отскок неустойчив.

- 06 октября 2011, 10:18

- |

Сегодня, 6 октября, на открытии торгов в Москве мы ждем движение вверх в диапазон 1275-1280 пунктов по индексу ММВБ. Закрытие – в зеленом цвете около 1300 пунктов.

Вчера торги за океаном завершились ростом котировок – покупателей поддерживали благоприятные слухи из Европы, а также серия скорее неплохой макроэкономической статистики. Таким образом, по сравнению с пятницей американские индексы уже в плюсе.

Снижение запасов нефти в США поддержало котировки черного золота, что, безусловно, является благоприятным фактором для российского фондового рынка.

Сегодня в России на III инвестиционном форуме «Россия зовет!» выступит Владимир Путин. На наш взгляд, разумно ожидать, что к своему выступлению премьер-министр подготовил какие-то приятные сюрпризы для инвесторов.

В Европе главными событиями дня должны стать заседания Банка Англии и ЕЦБ, посвященные денежной политике и ключевым ставкам. Рассчитывать на какие-то сильные заявления и, тем более, решения, наверное, не стоит. Но, учитывая старые разговоры о том, что в октябре ЕЦБ может поднять ставки, рынки будут внимательно прислушиваться к нюансам пресс-конференции.

В США внимание инвесторов будет приковано к первичным заявкам на получение пособий по безработице (16:30 мск) – на прошлой неделе этот показатель ушел ниже отметки в 400 тыс., что, естественно, является благоприятным сигналом. Однако мы бы не рассчитывали на хорошие новости сегодня – другие опережающие показатели пока говорили об ухудшении ситуации на американском рынке труда. Если так, то на пути покупателей возникнет заметное препятствие. Тем более, что завтра, в пятницу, выходит официальный сентябрьский отчет по рынку труда – главный источник неопределенности на этой неделе.

Удачной торговли!

Вчера торги за океаном завершились ростом котировок – покупателей поддерживали благоприятные слухи из Европы, а также серия скорее неплохой макроэкономической статистики. Таким образом, по сравнению с пятницей американские индексы уже в плюсе.

Снижение запасов нефти в США поддержало котировки черного золота, что, безусловно, является благоприятным фактором для российского фондового рынка.

Сегодня в России на III инвестиционном форуме «Россия зовет!» выступит Владимир Путин. На наш взгляд, разумно ожидать, что к своему выступлению премьер-министр подготовил какие-то приятные сюрпризы для инвесторов.

В Европе главными событиями дня должны стать заседания Банка Англии и ЕЦБ, посвященные денежной политике и ключевым ставкам. Рассчитывать на какие-то сильные заявления и, тем более, решения, наверное, не стоит. Но, учитывая старые разговоры о том, что в октябре ЕЦБ может поднять ставки, рынки будут внимательно прислушиваться к нюансам пресс-конференции.

В США внимание инвесторов будет приковано к первичным заявкам на получение пособий по безработице (16:30 мск) – на прошлой неделе этот показатель ушел ниже отметки в 400 тыс., что, естественно, является благоприятным сигналом. Однако мы бы не рассчитывали на хорошие новости сегодня – другие опережающие показатели пока говорили об ухудшении ситуации на американском рынке труда. Если так, то на пути покупателей возникнет заметное препятствие. Тем более, что завтра, в пятницу, выходит официальный сентябрьский отчет по рынку труда – главный источник неопределенности на этой неделе.

Удачной торговли!

Дакс +4,5% ...ММВБ - 0%

- 05 октября 2011, 18:16

- |

Вот почему когда нужно обосраться у нас бэтта ?? а Когда нужно отскочить у нас тихая гавань? :)

БК КИТ Финанс: Среда, премаркет: Рейтинг Италии сдерживает отскок

- 05 октября 2011, 09:46

- |

Сегодня, 5 октября, на открытии торгов в Москве мы ждем движения вверх к отметке 1280 пунктов по индексу ММВБ. Торговый диапазон сегодня, похоже, будет очень широким. Закрытие – в зеленом цвете, выше 1300 пунктов по ММВБ.

Вчера американские индексы завершили день бурным ростом – перед закрытием британская Financial Times передала слова Олли Рэна, комиссара ЕС по экономическим делам, о том, что участники обсуждения «все более и более разделяют мнение» (“increasingly shared view”) о том, что регион нуждается в скоординированном подходе к борьбе с кризисом суверенных долгов. Заявление, на наш взгляд, лишено какого-то конкретного смысла, но, судя по всему, игроки лишь ждали повода для того, чтобы скорректироваться после обвала предыдущих дней.

Однако после закрытия торгов в США было опубликовано решение Moody’s о снижении рейтинга Италии на одну ступень вниз с негативным прогнозом. Напомним, две недели назад подобное решение уже приняло S&P, то есть откровением и шоком оно не стало. Но все-таки, настроение инвесторов сегодня утром было подпорчено.

( Читать дальше )

Вчера американские индексы завершили день бурным ростом – перед закрытием британская Financial Times передала слова Олли Рэна, комиссара ЕС по экономическим делам, о том, что участники обсуждения «все более и более разделяют мнение» (“increasingly shared view”) о том, что регион нуждается в скоординированном подходе к борьбе с кризисом суверенных долгов. Заявление, на наш взгляд, лишено какого-то конкретного смысла, но, судя по всему, игроки лишь ждали повода для того, чтобы скорректироваться после обвала предыдущих дней.

Однако после закрытия торгов в США было опубликовано решение Moody’s о снижении рейтинга Италии на одну ступень вниз с негативным прогнозом. Напомним, две недели назад подобное решение уже приняло S&P, то есть откровением и шоком оно не стало. Но все-таки, настроение инвесторов сегодня утром было подпорчено.

( Читать дальше )

Видео-презентация "Рынок ликвидности" («по мотивам» семинара 30 сентября в ДО Финам Кутузовский)

- 05 октября 2011, 00:27

- |

Прошу не «пинать» ибо это первая такого рода видео-презентация, если есть идеи и замечания, а также вопросы по «сути» освещаемого — пишите в камменты)))

Поехали:

Поехали:

Быкам надо держать фронт.

- 04 октября 2011, 12:38

- |

Рынок отпадался, после отскока, естественно то, что появились продавцы, которые были в лонгах еще до падения на позапрошлой неделе. Еестественно, что они, решили воспользоваться отскоком для того, чтобы выйти из бумаг. Именно их продажи и остановили отскок, на прошлой неделе и именно они, гнали рынок вниз в последние дни. Все это, можно назвать тактическими моментами. Что же касается стратегии, то сейчас, нет оснований идти еще ниже. Пока я не вижу того негатива, который бы мог стать основанием для того, чтобы стать поводом для падения рынка с текущих, довольно привлекательных для долгосрочных инвестиций уровней.

Грецию лихорадит, но дефолта нет. Экономика пока еще не показала, четких сигналов о надвигающейся рецессии. Хоть доллары и в почете в данный момент, дефляции пока не наблюдается.

Ввиду этого, считаю, что сегодня и в ближайшие дни, нас ждет небольшой рост котировок. Покупать можно, но осторожно, внимательно отслеживая три фактора, которые я назвал выше. Дефолт Греции (либо какого либо другого государства), плохие данные по экономике США и Европы, которые четко укажут на признаки рецессии и дефляцию. В случае если хотя бы один фактор станет реальностью, нужно будет немедленно закрывать длинные позиции. Но пока, данные факторы лишь на устах а не на деле думаю что уровень 1100 по S&P500, 1300 по ММВБ, 1250 по РТС, должны устоять.

Грецию лихорадит, но дефолта нет. Экономика пока еще не показала, четких сигналов о надвигающейся рецессии. Хоть доллары и в почете в данный момент, дефляции пока не наблюдается.

Ввиду этого, считаю, что сегодня и в ближайшие дни, нас ждет небольшой рост котировок. Покупать можно, но осторожно, внимательно отслеживая три фактора, которые я назвал выше. Дефолт Греции (либо какого либо другого государства), плохие данные по экономике США и Европы, которые четко укажут на признаки рецессии и дефляцию. В случае если хотя бы один фактор станет реальностью, нужно будет немедленно закрывать длинные позиции. Но пока, данные факторы лишь на устах а не на деле думаю что уровень 1100 по S&P500, 1300 по ММВБ, 1250 по РТС, должны устоять.

Незамыленым взглядом. Перевёрнутая голова-плечи - это разворот

- 03 октября 2011, 23:03

- |

Привет всем! Всё просто - высматрвайте эту фигуру, это и будет знак.

Похоже сейчас рисуется голова.

Дальше падать — нужен нвый негатив.

Похоже сейчас рисуется голова.

Дальше падать — нужен нвый негатив.

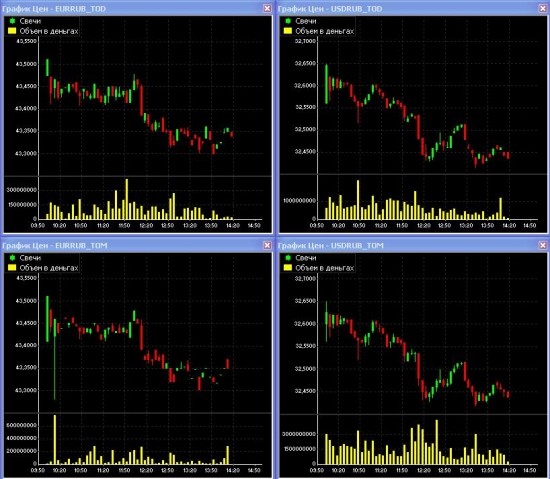

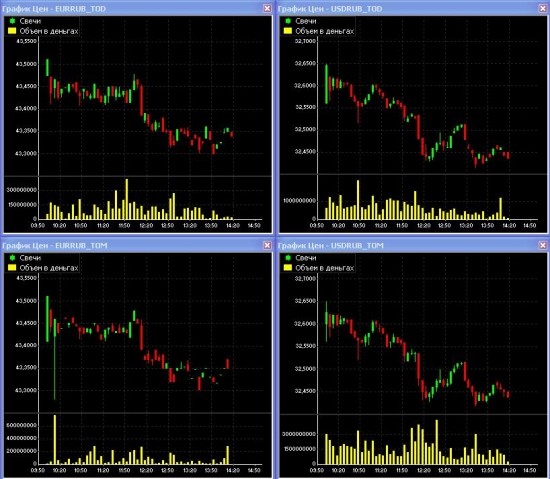

Темные воды... 03 октября (валютный рынок TOM&TOD, EUR_USD_RUB, ЦБ РФ)

- 03 октября 2011, 14:26

- |

Утренний «расколбас» на валютке сменился относительно плавным снижением по обеим валютам. И ести на рассчетах «сегодня» в долларе объемы пока снижаются (окончание сессии 15:00), то на «завтра» отмечалась поддержка «уровня» с 12:02 по 12:37… пока «бакс» в районе 32,4450-32,4500...

В евре вроде бы намечается «переворот»… но это пока «бабушка надвое сказала»)))

Утренние свопы на доллар 5% к текущему моменту времени снизились к 4,3%

На евре похожая ситуация — 4,46% утром и 3,8% днем...

В евре вроде бы намечается «переворот»… но это пока «бабушка надвое сказала»)))

Утренние свопы на доллар 5% к текущему моменту времени снизились к 4,3%

На евре похожая ситуация — 4,46% утром и 3,8% днем...

ММВБ, Фибоначчи

- 02 октября 2011, 02:46

- |

Уж не знаю, что это значит, но 1100-1200 по ММВБ шепчет «мы ждаааали тебя… мы ждааали» © :)

ММВБ (дневной)

Другое дело, попадем ли мы туда сразу, или через несколько месяцев о_О

Если я ничего не путаю, то мы должны нарисовать голову и плечи, а значит обязаны вернутся к 1530… эмм… будет ли красиво если сходу попрем сейчас туда… Глядя на ширину «левого плеча» в 2010 году… как-то не очень… стало быть сначала на 1100… потом на 1530… потом эм… наверное на 850? о_О

И кстати! Уменьшающиеся ширины горизонтальных «баз-ступенек» говорят, что текущая должна быть из трех самой короткой и мы должны сильно задвинуться… вверх или вниз… очень конечно сладко вниз :)))

Но если скоррелировать с постом smart-lab.ru/blog/18294.php про сипу, то пойдем наверх сходив лишь повторно на 1300…

( Читать дальше )

ММВБ (дневной)

Другое дело, попадем ли мы туда сразу, или через несколько месяцев о_О

Если я ничего не путаю, то мы должны нарисовать голову и плечи, а значит обязаны вернутся к 1530… эмм… будет ли красиво если сходу попрем сейчас туда… Глядя на ширину «левого плеча» в 2010 году… как-то не очень… стало быть сначала на 1100… потом на 1530… потом эм… наверное на 850? о_О

И кстати! Уменьшающиеся ширины горизонтальных «баз-ступенек» говорят, что текущая должна быть из трех самой короткой и мы должны сильно задвинуться… вверх или вниз… очень конечно сладко вниз :)))

Но если скоррелировать с постом smart-lab.ru/blog/18294.php про сипу, то пойдем наверх сходив лишь повторно на 1300…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал