МКБ

Московский кредитный банк (МКБ) – Отчет рсбу 11 мес, мсфо 9 мес 2018г

- 27 декабря 2018, 12:59

- |

Московский кредитный банк (МКБ) – рсбу/мсфо

23 879 709 866 акций http://e-disclosure.ru/portal/files.aspx?id=202&type=1

Капитализация на 27.12.2018г: 124,198 млрд руб

МСФО, Капитал 1-го уровня на 31.12.2017г: 135,809 млрд руб — P/BV 0,91

МСФО, Капитал 1-го уровня на 30.09.2018г: 139,225 млрд руб — P/BV 0,89

Прибыль 9 мес 2016г: 1,97 млрд руб/ Прибыль мсфо 8,342 млрд руб

Прибыль 10 мес 2016г: 1,02 млрд руб

Убыток 11 мес 2016г: 625,96 млн руб

Прибыль 2016г: 2,689 млрд руб/ Прибыль мсфо 10,874 млрд руб

Прибыль 8 мес 2017г: 4,92 млрд руб

Прибыль 9 мес 2018г: 5,567 млрд руб/ Прибыль мсфо 16,075 млрд руб

Прибыль 10 мес 2018г: 6,466 млрд руб

Прибыль 11 мес 2017г: 6,861 млрд руб

Прибыль 2017г: 13,940 млрд руб/ Прибыль мсфо 20,703 млрд руб

Прибыль 1 мес 2018г: 1,982 млрд руб

Прибыль 2 мес 2018г: 4,382 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

МКБ - чистая прибыль за 9 месяцев по МСФО выросла на 14,2%, до 18,4 млрд руб

- 22 ноября 2018, 12:36

- |

Прибыль банка до налогообложения за тот же период выросла на 15,3%, до 24 миллиардов рублей.

Чистый процентный доход МКБ увеличился на 15,9% — до 36,593 миллиарда рублей.

Операционные доходы составили 37,246 миллиарда рублей, показав рост на 12,4%.

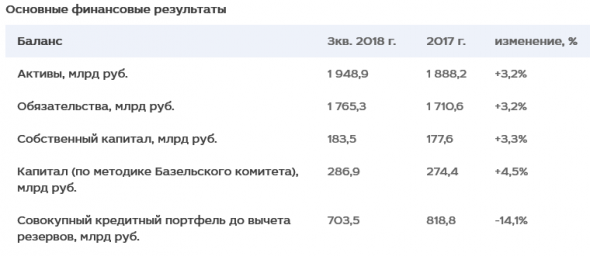

Активы МКБ по состоянию на 30 сентября 2018 года составили 1,949 триллиона рублей против 1,888 триллиона рублей на 31 декабря 2017 года. Обязательства банка на ту же дату составили 1,765 триллиона рублей против 1,711 триллиона рублей на конец прошлого года.

( Читать дальше )

МКБ -чистая прибыль по РСБУ за 9 мес снизилась на 19,6%, до 4,5 млрд руб

- 23 октября 2018, 18:13

- |

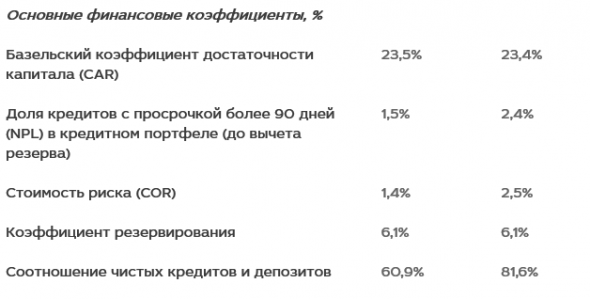

Чистая прибыль МКБ до налогообложения по итогам девяти месяцев 2018 составила 7,1 млрд рублей, увеличившись на 12,0% по сравнению с аналогичным периодом 2017 года. Основными факторами роста стали улучшение качества кредитного портфеля, отразившееся в снижении объема отчислений на формирование резервов на 44,9% до 6,6 млрд рублей, а также сокращение операционных расходов на 22,9% до 16,9 млрд рублей, что обусловлено уменьшением расходов от реализации прав требования.

Чистая прибыль Банка после налогообложения по итогам 9 месяцев 2018 года составила 4,5 млрд рублей.

Чистые процентные доходы (до вычета резервов) +11,9% г/г и составили 34,0 млрд рублей, в том числе в связи с ростом процентных доходов от ссуд, предоставляемых клиентам, на 20,6% до 94,5 млрд рублей в рамках общего развития бизнеса Банка.

Чистые комиссионные доходы +18,4% г/г, до 7,0 млрд рублей. Главным фактором роста является сокращение комиссионных расходов на 43,9% до 1,9 млрд рублей, в том числе, за счет эффекта от выплаты комиссии в рамках досрочного погашения субординированного займа в 2017 году.

( Читать дальше )

Финансовая устойчивость банковского сектора РФ

- 29 августа 2018, 08:25

- |

Финансовая устойчивость банковского сектора РФ

Поскольку банковский сектор, является одним из потенциально привлекательных секторов на ММВБ, необходимо оценить надежность и устойчивость этой системы, тем более в связи с возрастающими рисками санкций для государственных банков.

Оценка проводилась методом CAMELS, участие в анализе принимали публичные компании.

В целом по сектору нормативы выполняются и даже перевыполняются. По достаточности капитала лучшие оказались МКБ и Сбербанк, по качеству активов ВТБ и Росбанк, высокая просрочка у «Возрождения», Россельхозбанка и Промсвязьбанка, причем у второго она в среднем растет на 12% в год, а у последнего на 39%. Ликвидность наивысшая у «Возрождения», за счет невероятно высоких нормативов мгновенной и краткосрочной ликвидности. Качество управления лучше у Газпромбанка и БСП.

По остальным показателям, все примерно одинаковы. В общем итоге, лучше среднего себя показали Московский кредитный банк, Альфа-банк и Банк «Санкт Петербург»

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 21 августа 2018, 09:18

- |

Минфин оценил риски предложения Белоусова изъять у бизнеса 500 млрд рублей

В докладе правительству Минфин выступил против предложения помощника президента Андрея Белоусова изъять у бизнеса 500 млрд руб. в бюджет, рассказали «Ведомостям» чиновник, знакомый с текстом документа, и два человека из компаний, попавших в «список Белоусова». Доклад Минфин направил в правительство 17 августа, уточнил чиновник. Затем правительство должно отчитаться перед президентом. Представитель Минфина и первого вице-премьера Антона Силуанова напомнил, что правительство считает нецелесообразным увеличивать налоги на полученную бизнесом дополнительную прибыль. (Ведомости)Нефтяники попросили правительство удвоить субсидию для бензина

Правительство может пересмотреть размер бюджетной субсидии для( Читать дальше )

МКБ - чистая прибыль за 1 п/г по МСФО +10,0% г/г и составила 11,0 млрд руб.

- 20 августа 2018, 13:06

- |

- Чистая прибыль увеличилась на 10,0% по сравнению с аналогичным периодом 2017 г., составив 11,0млрд руб. ($175,3 млн).

- Показатели рентабельности собственного капитала и рентабельности активов составили 16,5%и 1,2%, соответственно.

- Чистые процентные доходы увеличились на 15,1% по сравнению с аналогичным периодом прошлого года до 23,8 млрд руб. ($379,7 млн).

- Чистая процентная маржа составила 2,7%.

- Чистая процентная маржа по взвешенным с учетом риска активам увеличилась до 4,5%по сравнению с 4,3% за аналогичный период прошлого года.

- Активы увеличились за отчетный период на 2,3% и составили 1,9 трлн руб. ($30,8 млрд)

- Совокупный кредитный портфель до вычета резервов сократился на 12,9% по сравнению с концом 2017 г. и составил 712,9 млрд руб. ($11,4 млрд), при этом рост за второй квартал составил 2,7%.

( Читать дальше )

МКБ - продал МКБ-лизинг за 1,55 млрд рублей

- 20 августа 2018, 12:27

- |

В результате продажи «МКБ-лизинга» банк отразил прибыль в размере 637 млн рублей.

Как сообщалось, лизинговый бизнес МКБ приобрела группа «Регион», в состав которой входит компания «Регион Лизинг».

Интерфакс

Новости компаний — обзоры прессы перед открытием рынка

- 16 августа 2018, 09:05

- |

«Интер РАО» не будет полностью выкупать свои акции у ФСК

«Интер РАО» не намерено покупать оставшийся пакет своих акций у Федеральной сетевой компании (входит в «Россети»), сообщил 15 августа директор по стратегическому развитию «Интер РАО» Алексей Маслов. «Таких планов нет, мы их не обсуждаем. Нам комфортна текущая структура акционерного капитала и присутствие ФСК в ней», — сказал топ-менеджер. Компания продолжит консолидировать собственные акции, считает источник «Ведомостей», знакомый с руководством «Интер РАО». При этом компании пришлось разбить сделку на несколько этапов, чтобы не делать обязательное предложение остальным акционерам. В «Интер РАО» опровергают эти данные. (Ведомости)«Россети» планируют замыкание денежных потоков. В холдинге хотят контроля за самой прибыльной компанией

Как выяснил “Ъ”, в «( Читать дальше )

Московский Кредитный банк - начинает работу в 16 регионах

- 17 июля 2018, 20:41

- |

17 июля 2018 года в 16 регионах России, в том числе в Санкт-Петербурге, Воронеже, Архангельске, Ярославле, Калининграде, Мурманске, Липецке, Твери, откроются 28 офисов Московского Кредитного банка. В них будет осуществляться обслуживание физических лиц по операциям со счетами и вкладами.

Клиентам будут доступны такие операции, как пополнение и переводы по счетам, пролонгация и переоформление вкладов, кассовые операции, а также подключение к системам ДБО.

Ранее МКБ выиграл конкурс Агентства по страхованию вкладов на приобретение части имущества и обязательств банка «Советский». В результате банк принял на полное обслуживание всех физических лиц — клиентов «Советского». На то, чтобы приступить к их обслуживанию, МКБ был назначен срок до 17 июля.

релиз

Финанс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал