МЕЧЕЛ

Финансовый директор "Мечел" Сергей Резонтов покидает свой пост

- 29 декабря 2017, 15:05

- |

МОСКВА, 29 дек — ПРАЙМ. Финансовый директор «Мечела» Сергей Резонтов покидает свой пост, на котором он проработал примерно полтора года, следует из сообщения компании.

«Руководствуясь личными причинами, Сергей Резонтов принял решение уйти с поста финансового директора „Мечел“, — отмечается в пресс-релизе.

Должность финдиректора Резонтов занял в июне прошлого года, до этого назначения работал в „Мечеле“ в качестве директора финансового управления. За время его работы компании удалось завершить реструктуризацию долга перед госбанками-кредиторами (ВТБ, Газпромбанком и Сбербанком), на которых приходится 71% общей задолженности. Долг „Мечела“ на конец третьего квартала — 425 миллиардов рублей.

»Мы благодарны Сергею за работу и с пониманием относимся к его решению", – приведены в сообщении слова гендиректора «Мечела» Олега Коржова.

Андрей Сливченко, ранее занимавший должность вице-президента «Мечела» по финансам, в конце мая 2016 года покинул компанию по завершении двухлетнего контракта.

1prime.ru/industry_and_energy/20171229/828311507.html

- комментировать

- Комментарии ( 0 )

Мечел получил согласие кредиторов на реструктуризацию PXF на $1 млрд

- 29 декабря 2017, 12:49

- |

«Большинство кредиторов согласно на реструктуризацию, по условиям еще будем работать», — сказал агентству один из кредиторов компании.

Для реструктуризации «Мечелу» нужно было согласие 75% кредиторов.

По данным источников Bloomberg, около 85% кредиторов согласились со сделкой.

В «Мечеле» не комментируют эту информацию.

В конце ноября финансовый директор «Мечела» Сергей Резонтов говорил, что компания достигла понимания с половиной кредиторов по PXF о реструктуризации долга.

Он отмечал, что за последнее время состав синдиката существенно поменялся, часть кредиторов вышла, продав свой долг. Debtwire в октябре писал, что один из кредиторов PXF — «ВТБ Капитал» начал выкуп долгов у других участников синдиката.

Мечел, или как 2 десятка Белазов с углем помогают металлистам.

- 27 декабря 2017, 12:52

- |

Пока некоторые пиарятся на шлаке GTL, продавая подписку на сомнительные идеи по 700р. в месяц.

Мечел прет по пятерке процентов в день.

Причины:

- Уголь 260, посмотреть можно здесь

- Падение ставок, экономит на внутренних кредитах, причем счет идет на миллиарды, следить здесь

- Взяли в лизинг 18 Белазов, 4 совсем недавно, суммарно больше 30

- Маячат 20р дивов

- Рост рубля удешевляет внешние кредиты, курс можно тут

- сталь также дорожает,спасибо Китаю.

За чем нужно следить?

Учитывая сильную зависимость компании от прибыли в угольном сегменте, надо очень пристально следить за ценой на кокс.

Следить за проблемой с вагонами для угля. Любая новость об увеличении кол-ва вагонов, каких-либо модернизаций составов, ж/д путей, укрепит позицию. Здесь или Здесь.

Ждем годового отчета,(23.04.2018) он будет разрывной. Далее стоит компании начать снижать обороты добычи, сразу спрыгивать с поезда. Хотя думается всё будет ОК.

Мечел - в 2018 году поставит сербской компании HBIS Group Serbia до 120 тыс т кокса

- 21 декабря 2017, 17:59

- |

В соответствии с соглашением завод «Москокс» (входит в структуру группы «Мечел») поставит до 120 тысяч тонн коксовой продукции, или около 30 тысяч тонн ежеквартально. Поставки будут осуществляться с января по декабрь 2018 года. Цена будет определяться ежеквартально путем переговоров.

«Сербский рынок представляет для нас значительный интерес благодаря удобной логистике и устойчивому спросу на коксовую продукцию. До этого момента сбытовые подразделения „Мечела“ продавали кокс в этой стране на спотовой основе. Подписанное соглашение положило начало новому этапу наших партнерских отношений с компанией HBIS Group Serbia Iron & Steel. В дальнейшем мы рассчитываем увеличить объемы поставок нашему ключевому клиенту на Балканском полуострове»

Прайм

хоррор в мечеле

- 21 декабря 2017, 15:37

- |

Мечел - в течение года поставит китайской Jidong Cement до 3 млн тонн энергетического угля

- 20 декабря 2017, 16:54

- |

Мечел в течение года направит покупателю до 3 миллионов тонн энергетического угля, добытого на Эльгинском разрезе (ООО «Эльгауголь») и разрезе «Нерюнгринский» (ХК «Якутуголь»).

Цена угольной продукции будет определяться ежемесячно по итогам переговоров и на основе индексных котировок.

«Компания Jidong Cement – наш давний и стратегический партнер в азиатском регионе, мы нацелены на продолжение долгосрочного взаимовыгодного сотрудничества. Горнодобывающий дивизион „Мечела“ выполнил все свои обязательства по предыдущему аналогичному соглашению. Jidong Cement сегодня является основным зарубежным потребителем эльгинского энергетического угля»

пресс-релиз

Ленивый инвестор: Мечел об.

- 13 декабря 2017, 16:53

- |

Добрый день!

Рекомендации на сегодня:

Покупка Мечел об. (MTLR), 136 руб., 3% от портфеля

Телеграмм-канал: t.me/investp

Портфель в реальном времени:

intelinvest.ru/public-portfolio/9143/?ref=17237

P.s.

Стратегия рассчитана на долгосрочного инвестора с горизонтом инвестирования от 5 лет.

Ориентировочная долгосрочная среднегодовая доходность составляет 20%.

Недооцененные компании: Мечел обзор и рекомендации

- 11 декабря 2017, 15:05

- |

Добрый день!

По многочисленным просьбам сообщества financemarker.ru в вк сегодня рассмотрим Мечел.

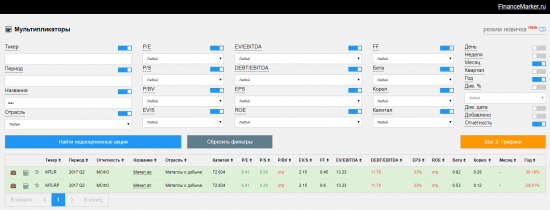

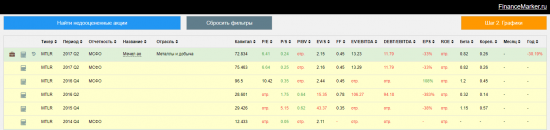

1. Мультипликаторы компании Мечел

На бирже торгуются как обычные, так и привилегированные акции Мечела. И те, и другие кстати с начала года упали примерно на 30% и это безусловно добавляет интерес. Что до мультипликаторов, то все выглядит несомненно лучше, но все еще печально. Отрицательный P/BV, огромный долг/ебитда, однако этим уже никого не удивишь. А вот показатель P/E = 6.41, это действительно что-то новое и интересное.

2. Исторические значения мультипликаторов.

( Читать дальше )

Мечел: финансовое оздоровление продолжается

- 29 ноября 2017, 15:05

- |

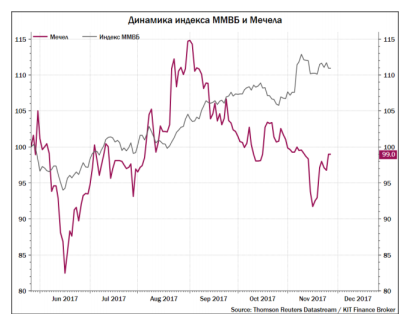

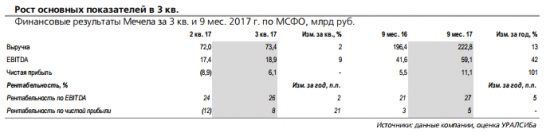

Выручка Мечела в III кв. увеличилась на 11% г/г, до 73,4 млрд. руб. Чистая прибыль составила 6,1 млрд. руб. после убытка в размере 2,8 млрд. руб. в III кв. 2016 г. Таким образом, в 2017 г. Мечел за III кв. заработал больше чем за первые два квартала.

Показатель EBITDA в прошлом квартале cоставил 18,2 млрд. руб., относительно III кв. 2016 г. показатель вырос на 21,6%. Рентабельность по EBITDA достигла 25%, увеличившись на 2 п.п.

Сapex с учетом лизинга составил 2,3 млрд. руб. за отчетный период, а за первые 9 месяцев показатель увеличился на 62% г/г и составил 7,6 млрд. руб.

Чистый долг компании на 30.09.2017 г оценивается на уровне 463,8млрд. руб. Соотношение Net Debt/EBITDA — 5,3х.

Финансовые результаты за III кв. 2017 г. превзошли как разочаровавший II кв., так и показатели аналогичного периода 2016 г. Росту показателей прибыльности способствовали благоприятная конъюнктура на рынке угля, а также повышение эффективности и контроля над издержками. Ситуация на валютном рынке также сыграла на руку Мечелу. В связи с укреплением рубля в III кв. компания зафиксировала положительную курсовую разницу в размере 1,8 млрд. руб. Напомним, основном источником убытка, полученного по итогам II кв., стала отрицательная переоценка долларовых займов. Вышеперечисленные факторы позволяют Мечелу продолжать финансовое оздоровление, планомерно сокращая долговую нагрузку. Текущий уровень долга находится уже на относительно приемлемом уровне, поэтому облигации Мечела (прежде всего 13,14 серии, торгующиеся ниже номинала), по-прежнему интересны.КИТФинанс Брокер

Позитивным моментом для держателей привилегированных акций Мечела стала новость об отмене судебного иска о взыскании с компании 12,7 млрд. руб. В настоящий момент дело передано на новое рассмотрение. Таким образом, риски в бумагах Мечела значительно снизились по крайней мере до конца года. Финал этой истории перенесен, по всей видимости, на следующий год, а, следовательно, не окажет негативного влияние на результаты за 2017 г. Этот факт в свою очередь существенно увеличивает привлекательность префов. Если предположить, что Мечел VI кв. отработает в ноль, дивиденд за 2017 г. по префам может составить 17,24 руб., ожидаемая дивидендная доходность оценивается в 14,7%, что превышает среднерыночные уровни.

Результаты IV кв. 2017 г. будут зависеть не столько от конъюнктуры на рынках сбыта, сколько от курса USD/RUB на 31 декабря 2017 г. Мы ожидаем, что год закончится выше 30 сентября по курсу USD/RUB, вследствие чего Мечел может зафиксировать убыток в IV кв. в районе 3-4 млрд. руб., что снизит итоговую дивидендную доходность привилегированных акций. Однако окончательные выводы до конца квартала делать рано.

Учитывая вышеперечисленные факторы, мы рекомендуем следить за котировками и в ближайшие дни искать возможности для фиксации полученной прибыли.

Мечел продолжает переговоры о реструктуризации с синдикатом банков

- 29 ноября 2017, 13:46

- |

Прибыль выросла до 6 млрд руб. Мечел опубликовал отчетность за 3 кв. 2017 г. по МСФО. Выручка в 3 кв. выросла на 2% квартал к кварталу до 73 млрд руб., EBITDA – на 9% до 19 млрд руб., при этом рентабельность по EBITDA повысилась на 2 п.п. до 26%. Чистая прибыль составила 6,1 млрд руб. За 9 мес. выручка увеличилась на 13% год к году до 223 млрд руб., EBITDA – на 42% до 59 млрд руб., а чистая прибыль удвоилась, достигнув 11 млрд руб.

Улучшение консолидированных показателей за счет металлургического сегмента. Основной вклад в рост показателей в 3 кв. внес металлургический сегмент компании, тогда как выручка и EBITDA угольного подразделения снизились на 2% и 13% соответственно, несмотря на сохранение на мировом рынке относительно высоких цен на коксующийся уголь. Снижение в угольном сегменте связано с сокращением объемов реализации концентрата коксующегося угля на 5% квартал к кварталу до 1,2 млн т.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал